آشنایی با صف خرید و صف فروش

یکی از مهمترین مزایای سرمایه گذاری در بورس، نقدشوندگی بالای داراییها در این بازار است. بهعنوان مثال اگر شما در بازار مسکن سرمایهگذاری کرده باشید و بخواهید یک واحد مسکونی را به فروش برسانید، ممکن است لازم باشد ماهها منتظر بمانید تا بتوانید واحد مورد نظر را در قیمتی که میخواهید بفروشید. این در حالی است که در بازار سرمایه میتوانید داراییهای خود را بهسادگی به فروش برسانید. اگرچه گاهی اوقات تشکیل صف خرید و صف فروش نقدشوندگی دارایی افراد را در این بازار کاهش میدهد. در این مقاله، از مجموعه مقالات آموزش بورس، قصد داریم در ارتباط با مفهوم صف خرید و فروش و فیلترهای مربوط به شناسایی آن صحبت کنیم.

مفهوم عرضه و تقاضا

برای درک بهتر مفهوم صف خرید و صف فروش، لازم است ابتدا نگاهی به مفهوم عرضه و تقاضا داشته باشیم. همانطور که میدانید منظور از عرضه، میزانی از کالا، خدمات یا در مورد این مقاله، میزان سهامی است که یک فروشنده حاضر است در قیمتی مشخص بفروشد. بهعنوان مثال شما سهام شرکتی را دارید و حاضرید این سهم را در قیمت 1500 تومان بفروشید؛ بنابراین در این قیمت، شما یکی از عرضهکنندگان سهم مورد نظر خواهید بود. در مقابل، منظور از میزان تقاضا نیز، میزانی از کالا، خدمات یا سهام مورد نظر است که خریداران حاضرند در قیمتی مشخص، خریداری کنند.

قانون تقاضا: طبق قانون تقاضا با افزایش قیمت، تقاضا برای محصول مورد نظر کاهش پیدا میکند.

قانون عرضه: طبق قانون عرضه، هرچه قیمت کالایی افزایش پیدا کند، عرضه آن نیز بیشتر میشود.

تعادل عرضه و تقاضا: زمانی که قیمت عرضه و تقاضا با هم برابر شود، عرضه و تقاضا به تعادل رسیده و معامله انجام میشود.

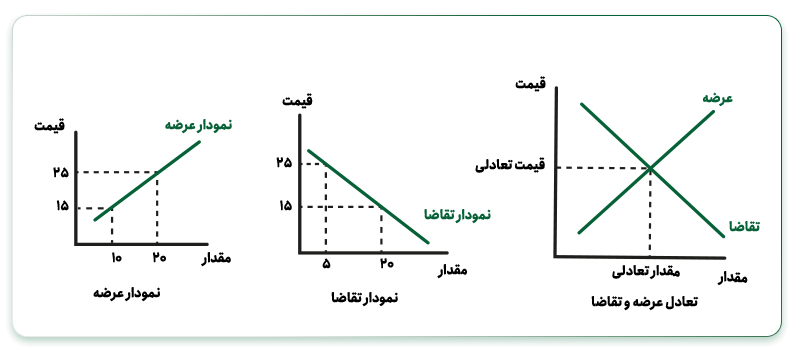

نمودارهای عرضه و تقاضا، با توجه به قوانینی که به آنها اشاره کردیم به صورت زیر مشخص میشود:

همانطور که در تصویر فوق میبینید، با افزایش قیمت، عرضه افزایش و تقاضا کاهش مییابد و تعادل زمانی اتفاق میافتد که قیمتهای عرضه و تقاضا با هم برابر شود. در نمودار آخر نیز میتوانید نقطه تعادل را مشاهده کنید که حاصل برخورد نمودارهای عرضه و تقاضا است.

عرضه و تقاضا در بازار سهام

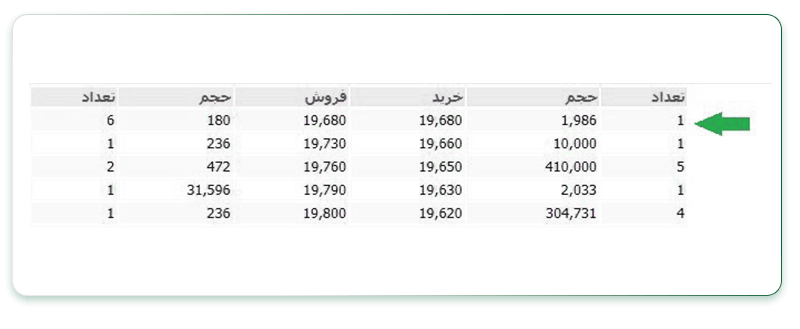

خرید سهام در بورس نیز به همین صورت است و زمانی که قیمت عرضه و تقاضای یک سهم با هم برابر باشد، معامله انجام میشود. برای درک بهتر شرایط برابری عرضه و تقاضا در بازار سهام به تصویر زیر توجه کنید:

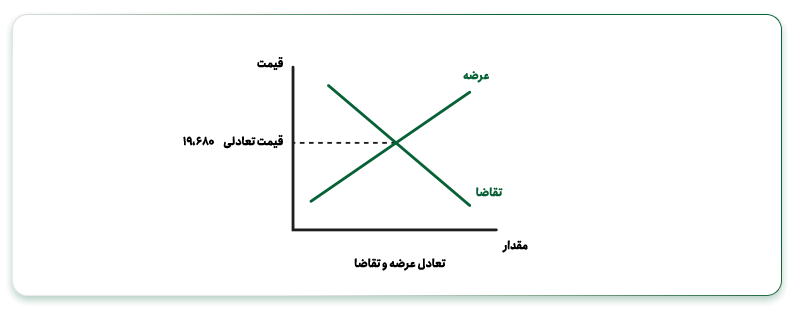

در تصویر فوق، ستون خرید نشاندهنده قیمت تقاضا و ستون فروش نیز نشاندهنده قیمت عرضه است. با توجه به اینکه قیمت عرضه و تقاضا در این حالت برابر هستند، در این مثال معامله انجام میشود. یعنی با برخورد نمودارهای عرضه و تقاضا در قیمت 19680 ریال، به تعادل میرسیم. به نمودار زیر دقت کنید:

صف خرید و صف فروش چگونه ایجاد میشود؟

همانطور که در قسمت قبل دیدید، زمانی که قیمتهای عرضه و تقاضا با هم برابر شوند، معامله انجام میشود. این در حالی است که در صورت برابر نبودن قیمتهای عرضه و تقاضا (قیمتهای خرید و فروش) یا متفاوت بودن حجم خرید و فروش، ممکن است صف خرید یا صف فروش ایجاد شود. علت این امر را میتوان ایجاد مازاد تقاضا یا مازاد عرضه دانست.

بهعنوان مثال زمانی که در ارتباط با یک سهم مشخص خبری منتشر میشود که میتواند نشاندهنده کاهش درآمدهای آن شرکت در سال آتی باشد، به احتمال زیاد سهامداران شرکت تصمیم به فروش سهام خود میگیرند؛ اما از آنجایی که عده زیادی همین خبر را شنیدهاند تعداد کمی حاضر به سرمایهگذاری در سهام شرکت مذکور هستند؛ در نتیجه تعداد عرضهکنندگان بیشتر از تقاضاکنندگان خواهد بود و با ایجاد مازاد عرضه، صف فروش ایجاد میشود.

نحوه تشکیل صف خرید نیز به همین صورت است. بهعنوان مثال اگر خبری مثبت در ارتباط با شرکتی منتشر شود، ممکن است عده بسیاری از سرمایهگذاران آینده روشنی برای سرمایهگذاری در آن شرکت متصور شوند و در نتیجه در روز معاملاتی بعد سفارش خرید سهام آن شرکت را در سامانه ثبت کنند؛ اما اگر این موضوع در حالی اتفاق افتد که کسی حاضر نباشد سهام خود را در آن شرکت بفروشد، در نماد مورد نظر صف خرید ایجاد میشود.

فیلتر صف خرید و فیلتر صف فروش در سایت tsetmc

همانطور که میدانید، برای شناسایی سهام مستعد رشد و فرصتهای سرمایهگذاری یا حتی برعکس، برای شناسایی فرصتهای خروج از سهام شرکتها، شیوههای مختلفی وجود دارد. استفاده از تحلیل تکنیکال و تابلوخوانی در کنار یکدیگر، میتواند در این مسیر تا حد زیادی کمک کننده باشد. در نظر داشته باشید، پیشتر در مقاله «آموزش کامل تحلیل تکنیکال» در ارتباط با تحلیل تکنیکال که یکی از مهمترین شیوههای تحلیل بازار است، صحبت کردهایم و مهمترین نکتهای که باید در خصوص خرید سهام در بورس در نظر داشته باشید بهکارگیری چند مورد از اندیکاتورهای تکنیکال و فیلترهای مورد استفاده در تابلوخوانی است تا بتوانید بهترین نتیجه را بگیرید. در ادامه، فیلترهای شناسایی صف خرید و صف فروش را بررسی میکنیم که میتوانند در کنار سایر مواردی که پیشتر به آنها اشاره کردیم، در شناسایی فرصتهای ورود و خروج سرمایهگذاران را یاری کنند.

(pl) == (tmax) فیلتر صف خرید

(pl) == (tmin) فیلتر صف فروش

چگونه از فیلتر صف خرید و فروش استفاده کنیم؟

برای استفاده از این فیلتر و تمام فیلترهای دیگر باید ابتدا به سایت tsetmc.com مراجعه کنید. سپس روی گزینه «دیدهبان بازار» کلیک کرده، و پس از آن گزینه «فیلتر» را انتخاب کنید. با کلیک بر روی «فیلتر جدید»، فیلتر صف خرید یا فیلتر صف فروش را در پنجره مربوطه وارد کنید. پس از ثبت فیلتر مربوطه، میتوانید تمام نمادهایی را که از شرط مورد نظر شما برخوردار هستند، مشاهده کنید. در نهایت در نظر داشته باشید، پیشتر در مقاله «فیلترنویسی در بورس چیست؟» نحوه فیلترنویسی در سایت tsetmc را بهصورت تصویری و گامبهگام آموزش دادهایم.