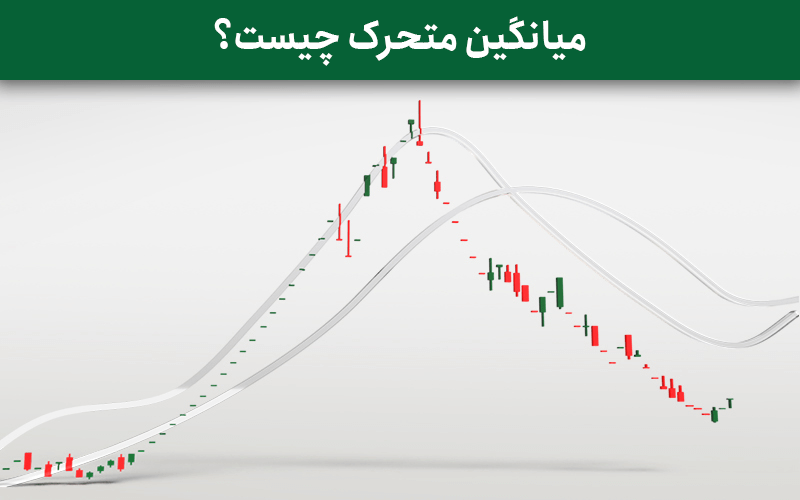

میانگین متحرک چیست؟

میانگین متحرک یا Moving Average از اولین ابزارهایی است که علاقهمندان به آموزش تحلیل تکنیکال با آن آشنا میشوند. مووینگ اوریج از محبوبترین اندیکاتورها در تحلیل تکنیکال بهحساب میآید که اطلاعات ارزشمندی در خصوص روند قیمت و سطوح حمایت و مقاومت را در اختیار تحلیلگران و البته افرادی که بهتازگی نسبت به دریافت کد بورسی و یادگیری تحلیل اقدام کردهاند، قرار میدهد. در ادامه مطلب ضمن معرفی میانگین متحرک، کاربردها و استراتژی معاملاتی آن را بررسی میکنیم.

میانگین متحرک چطور محاسبه میشود؟

میانگین متحرک مجموع نقاطی است که از تقسیم قیمتهای پایانی یک سهم در طول دورههای مشخص بر تعداد کل دورهها بهدست میآید. از اتصال این نقاط به یکدیگر، خط میانگین متحرک تشکیل میشود. با مقایسه خط میانگین متحرک و نمودار قیمت فعلی، امکان پیشبینی آینده سهم وجود دارد. میانگینهای متحرک بسته به نحوه محاسبه و بازههای زمانی، انواع مختلفی دارند هر کدام اطلاعات متفاوتی را به تحلیلگران میدهند. نوع میانگین متحرک و دوره زمانی آن، تعیینکننده استراتژیهایی است که یک تحلیلگر اجرا میکند.

انواع میانگین متحرک و کاربرد آن در تحلیل تکنیکال

در حالت کلی میانگینهای متحرک به سه نوع اصلی میانگین متحرک ساده، میانگین متحرک نمایی و میانگین متحرک وزنی تقسیم میشوند که در ادامه به بررسی آنها میپردازیم.

-

میانگین متحرک ساده (Simple Moving Average)

میانگین متحرک ساده (SMA) با محاسبه میانگین قیمتها در یک دوره مشخص و بهصورت ساده بهدست میآید. در این حالت مجموع قیمت روزهای گذشته سهم با هم جمع شده و سپس حاصل جمع آنها بر تعداد اعداد (که در این حالت تعداد روز است) تقسیم میشود. در فرمول محاسبه میانگین متحرک ساده به هر یک از قیمتها وزن یکسانی داده میشود.

-

میانگین متحرک نمایی (Exponential Moving Average)

میانگین متحرک نمایی (EMA) از حاصل ضرب یک تابع نمایی در قیمت بهدست میآید. در محاسبه این نوع میانگین متحرک، قیمتهای جدید وزن بیشتری نسبت به قیمتهای قدیمیتر دارند و هرچه به اواخر دوره مورد نظر نزدیک میشویم، وزن قیمتها بهصورت تصاعدی افزایش مییابد. با توجه به این نکته، میتوان گفت تغییر قیمت در میانگین متحرک نمایی نسبت به میانگین متحرک ساده سریعتر اتفاق افتاده و اصطلاحاً از دقت زمانی بیشتری برخوردار است. معمولاً تحلیلگران در تایمفریمهای کوتاهمدت از این نوع میانگین متحرک استفاده میکنند.

-

میانگین متحرک وزنی (Weighted Moving Average)

میانگین متحرک وزنی (WMA) همان میانگین متحرک ساده است؛ با این تفاوت که در محاسبه آن به هر یک از قیمتها با نسبت معینی وزن داده میشود و هرچه به انتهای دوره نزدیکتر میشویم، قیمتها وزن بیشتری دارند. میتوان گفت تفاوت میانگین متحرک وزنی و نمایی در نحوه محاسبه و وزن دادن به قیمتهای اخیر است که در میانگین متحرک وزنی با یک نسبت مشخص وزن اعداد انتهای دوره افزایش مییابد؛ اما در میانگین متحرک نمایی به صورت تصاعدی وزن قیمتهای جدید بیشتر از قیمتهای ابتدای دوره است.

در نمودار زیر میانگین متحرک ساده (خط آبی) و میانگین متحرک نمایی (خط قرمز) با دوره محاسبه 13 در تایمفریم هفتگی نماد تاپیکو قابل مشاهده است.

استراتژی معاملاتی میانگین متحرک

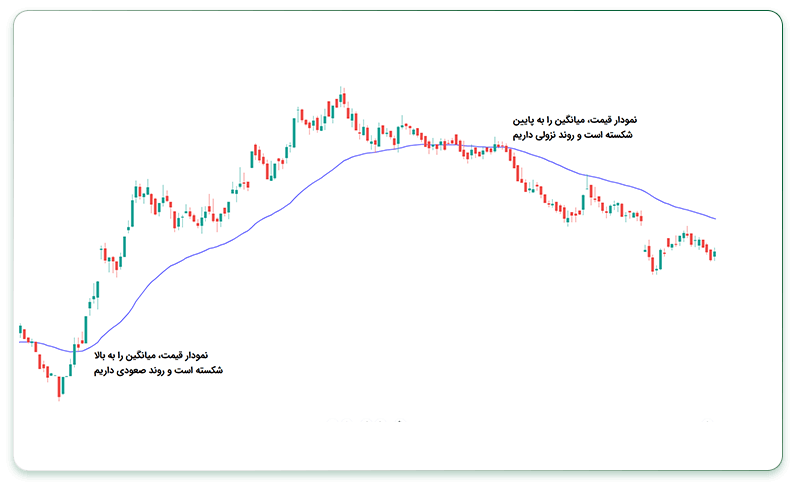

میانگین متحرک یکی از پرکاربردترین اندیکاتورهای تحلیل تکنیکال است که برای شناسایی جهت روند بازار، تعیین سطوح حمایت و مقاومت و شناسایی نقاط بحرانی روند مورد استفاده قرار میگیرد. در تصویر زیر کاربرد میانگین متحرک به عنوان سطوح حمایت و مقاومت در نمودار هفتگی شرکت پالایش نفت تهران نمایش داده شده است.

جالب است بدانید که استراتژی معاملاتی میانگین متحرک براساس محل قرارگیری خط یا خطوط میانگین متحرک در مقایسه با قیمت تعیین میشود که امکان پیشبینی روند را با استفاده از سیگنالهای زیر ممکن میسازد.

- در صورت قرارگیری قیمت بالای خط میانگین متحرک: روند صعودی است و ممکن است زمان مناسبی برای خرید سهم باشد.

- در صورت قرارگیری قیمت زیر خط میانگین متحرک: روند نزولی است و ممکن است زمان مناسبی برای فروش سهم باشد.

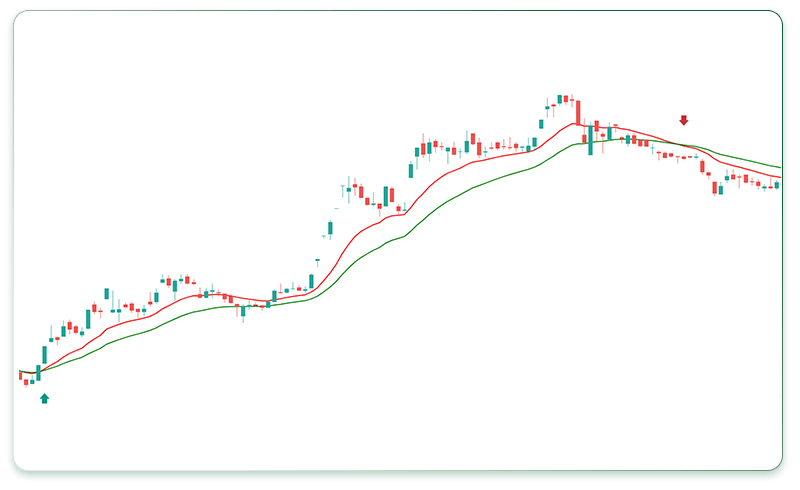

- در صورت قرارگیری قیمت بالای خطوط میانگین متحرک و با شرط اینکه خط میانگین متحرک کوتاهمدت (مثلا 15 دورهای) خط میانگین متحرک میانمدت (مثلا 30 دورهای) را از پایین به سمت بالا قطع کند: استراتژی ورود کوتاه مدت را خواهیم داشت و زمان مناسبی برای خرید سهم است.

- در صورت قرارگیری قیمت زیر خطوط میانگین متحرک و با شرط اینکه خط میانگین متحرک کوتاهمدت (مثلا 15 دورهای) خط میانگین متحرک میانمدت (مثلا 30 دورهای) را از بالا به سمت پایین قطع کند: استراتژی خروج کوتاه مدت را خواهیم داشت و زمان مناسبی برای فروش سهم است.

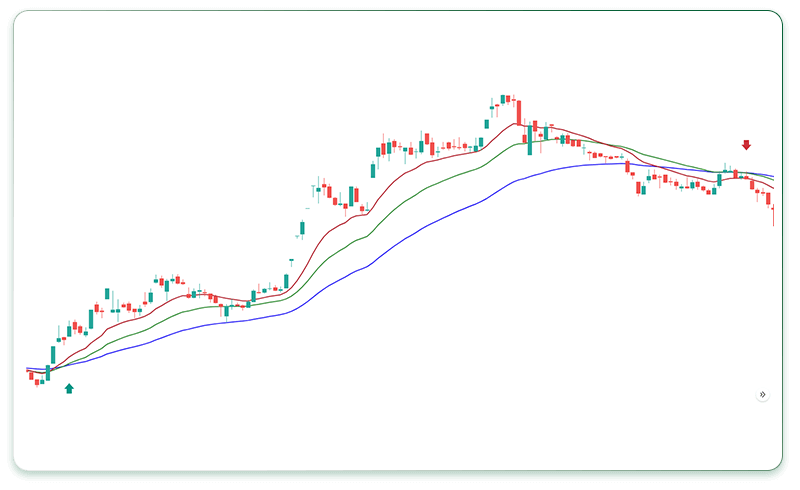

- در صورت قرارگیری قیمت بالای خطوط میانگین متحرک و با شرط اینکه خط میانگین متحرک کوتاهمدت (مثلا 15 دورهای) خط میانگین متحرک میانمدت (مثلا 30 دورهای) و خط میانگین متحک بلندمدت (مثلا 60 دورهای) را از پایین به سمت بالا قطع کند: استراتژی ورود بلندمدت را خواهیم داشت و زمان مناسبی برای خرید سهم است.

- در صورت قرارگیری قیمت زیر خطوط میانگین متحرک و با شرط اینکه خط میانگین متحرک کوتاهمدت (مثلا 15 دورهای) خط میانگین متحرک میانمدت (مثلا 30 دورهای) و خط میانگین متحک بلندمدت (مثلا 60 دورهای) را از بالا به سمت پایین قطع کند: استراتژی خروج کوتاه مدت را خواهیم داشت و زمان مناسبی برای فروش سهم است.

بهترین تنظیمات میانگینهای متحرک

تحلیلگران برای بررسی نمودار بازارهای مختلف معمولاً از چند میانگین متحرک با تنظیمات متفاوت استفاده میکنند. میانگین متحرک نمایی 50 روزه، میانگین متحرک ساده 100 روزه و میانگین متحرک نمایی 200 روزه از رایجترین میانگینهای متحرک هستند؛ چراکه به شناسایی مهمترین سطوح حمایت و مقاومت بلندمدت کمک میکنند و میتوانند بهعنوان سیگنالهای معاملاتی نیز شناخته شوند. بدیهی است استفاده از تعداد بیشتری میانگین متحرک (بهصورت حساب شده) امکان مطالعه دادههای بیشتر را فراهم کرده و در نهایت مشاهده عمیقتری از روند کلی سهم را ممکن میکند.

میانگین متحرک طبیعی و ویژگیهای منحصر به فرد آن

هر بازار ویژگیهای منحصر به فرد خود را دارد. این بدان معناست که الزاماً استفاده از تنظیمات پیشفرض عمومی، نتایج دقیقی را به همراه نخواهد داشت؛ بنابراین بهمنظور تشخیص دقیق روندهای بازار، باید میانگین متحرک منحصربهفردی وجود داشته باشد که بهطور خاص مناسب بازار مورد نظر است. همانطور که قبلاً اشاره کردیم، بسیاری از تحلیلگران از میانگینهای متحرک 50، 100 و 200 روزه استفاده میکنند که ممکن است همیشه دقیق نباشد؛ بنابراین گروهی از تحلیلگران اعداد طلایی دنباله فیبوناچی (5، 8، 13، 21، …) را به عنوان دورههای زمانی میانگین متحرک به کار میبرند و اصطلاحاً به آن میانگین متحرک طبیعی بازار میگویند. علاقهمندان میانگین متحرک طبیعی معتقدند که در صورت استفاده از این نوع میانگین متحرک، امکان تشخیص مناطق حمایت و مقاومت با دقت بیشتری وجود دارد.

کلام پایانی

اندیکاتور میانگین متحرک از محبوبترین اندیکاتورهای تحلیل تکنیکال است که توسط بسیاری از تحلیلگران مورد استفاده قرار میگیرد. یکی از دلایل این محبوبیت این است که درک و استفاده از میانگین متحرک نسبتاً ساده است و اطلاعات ارزشمندی نیز در مورد روند قیمتها ارائه میدهد. همانطور که گفته شد، بزرگترین نقطه قوت میانگینهای متحرک توانایی تشخیص روند بازار و سطوح حمایت و مقاومت است که میتواند به عنوان یک سیگنال خرید یا فروش ساده عمل کند. نحوه استفاده از میانگین متحرک کاملاً به شما و میزان دانش شما از تحلیل تکنیکال بستگی دارد که میتوانید با استفاده از دورههای آموزش بورس و آموزش تحلیل تکنیکال تخصص و مهارت بیشتری در این زمینه به دست آورید.