نرخ تنزیل چیست و چگونه محاسبه میشود؟

به نظر شما ارزش آتی سرمایه یک میلیون تومانی، بعد از یک سال چقدر خواهد شد؟ برای پاسخ به این سوال، نیاز است تا با اصطلاحی به نام نرخ تنزیل آشنا شویم. نرخ تنزیل در حوزههای مختلفی از جمله سرمایهگذاری، بازار مسکن، ارزیابی طرحهای اقتصادی، پروژههای مالی و بانکداری کاربرد دارد که در ادامه با اطلاعات کاملی در اینباره آشنا خواهید شد.

تعریف نرخ تنزیل (Discounting Rate)

به طور کلی، کلمه تنزیل به معنی کسر مبلغ است و از تنزیل کردن برای تعیین ارزش فعلی مبلغی که در یک دوره زمانی مشخص در آینده قابل دریافت است، استفاده میشود. بنابراین میتوان گفت با افزایش میزان نرخ تنزیل، ارزش فعلی دارایی شما کاهش خواهد یافت.

برای درک بهتر ماهیت نرخ تنزیل، به این مثال توجه کنید. فرض کنید که شما در سال آینده، به مبلغ 10میلیون تومان برای خرید کالای مشخصی نیاز داشته باشید؛ اما، همانطور که میدانید، عوامل مختلفی مانند تورم بر سرمایه کنونی شما تاثیرگذار خواهند بود؛ به همین دلیل، نیاز است تا ارزش فعلی ده میلیون تومان در سال آینده را محاسبه کرده و برای سرمایهگذاری خود برنامهریزی کنید.

با فرض نرخ تنزیل 10 درصدی، 10 میلیون تومان فعلی در سال آینده، ارزشی برابر با حدود 9 میلیون و 90 هزار تومان خواهد داشت. این رقم از جایگذاری در فرمول ارزش فعلی که در ادامه با آن آشنا خواهیم شد، بهدست آمده است. در واقع تنزیل، روشی برای تخمین ارزش فعلی جریان وجوه نقدی است که در زمان آینده در دسترس خواهد بود.

تفاوت نرخ تنزیل و نرخ بهره

نرخ تنزیل نوعی نرخ بهره است؛ اما این دو عبارت تعاریف متفاوتی دارند:

-

نرخ بهره (Interest Rate)

میتوان گفت نرخ بهره که به نرخ سود هزینهای هم معروف است، هزینهای است که در قبال استقراض مبلغ مشخصی، پرداخت میشود. برای دریافت اطلاعات کاملتر راجع به نرخ بهره، میتوانید به مقاله آشنایی با نرخ بهره و روش محاسبه آن مراجعه کنید.

-

نرخ تنزیل (Discounting Rate)

نرخ تنزیل، نرخ بهرهای است که برای تخمین ارزش فعلی و آتی یک دارایی مشخص، استفاده میشود.

اهمیت و کاربرد نرخ تنزیل

همانطور که اشاره شد، از نرخ تنزیل در محاسبه ارزش فعلی و ارزش آتی یک دارایی مشخص استفاده میشود؛ پس، میتوان گفت نرخ تنزیل برای تخمین ریسک یک سرمایهگذاری و ارزش زمانی پول ابزار کارآمدی است.

اهمیت استفاده از نرخ تنزیل زمانی مشخص میشود که بدانیم در دنیای غیر قابل پیشبینی امروز، اخبار مختلف، تورم، قانونهای جدید و… میتوانند بهراحتی وضعیت بازار را تحت تاثیر قرار دهند؛ در نتیجه، اختلاف زمانی خاصی میان هزینهها و درآمدها ایجاد خواهد شد.

کاربرد نرخ تنزیل در معاملات :

- مشخص کردن ارزش زمانی پول،

- تخمین ریسک یک سرمایهگذاری،

- مقایسه فرصتهای مختلف سرمایهگذاری

- و … .

ارزش فعلی و ارزش آتی به چه معناست و چگونه محاسبه میشود؟

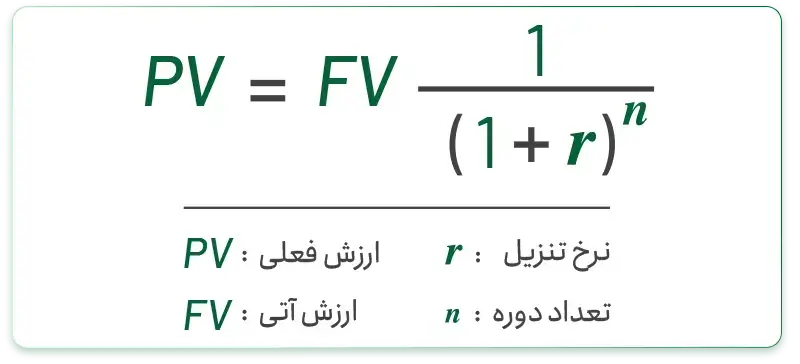

ارزش فعلی (present value)، وجه نقدی است که قرار است در آینده بهصورت یکجا یا به مرور زمان دریافت یا پرداخت شود. میزان ارزش فعلی یک دارایی با تغییر نرخ تنزیل مورد استفاده، افزایش یا کاهش مییابد؛ در واقع، میتوان اینگونه گفت که هرچه زمان دریافت پول کوتاهتر باشد، ارزش بیشتری خواهد داشت.

ارزش آتی (future value)، به مقدار پول یک سرمایهگذاری اشاره دارد که طی یک دوره زمانی معین و با نرخ بهره مشخص رشد میکند. به عبارت دیگر، ارزش آتی، ارزش نقدی یک سرمایهگذاری در آینده است.

برای محاسبه این دو پارامتر، میتوانید از فرمول زیر استفاده کنید:

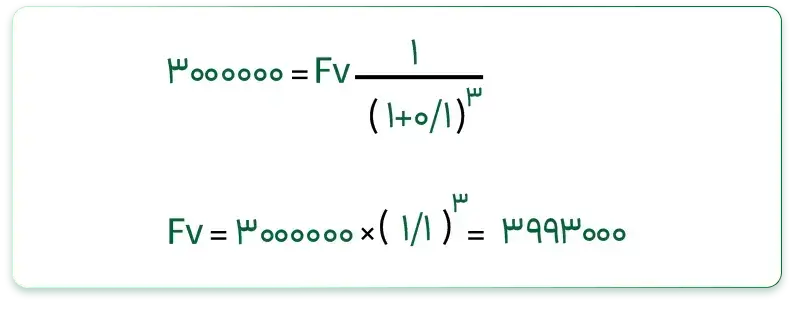

برای درک بهتر این فرمول، به این مثال توجه کنید. فرض کنید قصد دارید دارایی مشخصی را به قیمت 3 میلیون تومان خریداری کنید. با توجه به پیشبینی شما این دارایی پس از گذشت 3 سال، به ارزش 3 میلیون و هشتصد هزار تومان قابل معامله خواهد بود و یک سرمایهگذاری کم ریسک بهشمار میرود؛ علاوهبراین، یک فرصت سرمایهگذاری دیگر نیز پیشروی شما قرار دارد. شما میتوانید در روش دوم، 3 میلیون تومان را با نرخ 10 درصد سالانه سرمایهگذاری کنید. کدام روش شرایط بهتری برای شما خواهد داشت؟

برای مشخص شدن بهترین راهحل، بهتر است ارزش آتی 3 میلیون تومان با نرخ 10 درصد را محاسبه کنیم.

با توجه به فرمول بالا خواهیم داشت :

با توجه به این رقم، میتوان نتیجه گرفت که روش دوم سود بیشتری را برای شما بهدنبال خواهد داشت و به نوعی هزینه فرصت بهتری در اختیار شما قرار خواهد داد.

مقاله پیشنهادی: هزینه فرصت در سرمایهگذاری

مفهوم ارزش زمانی پول

همانطور که اشاره شد، یکی از مسائل اساسی که مدیران مالی با آن روبهرو هستند، تعیین ارزش فعلی جریانات نقدی مورد انتظار آینده است؛ از طرفی، مسئله ارزش زمانی پول (time value of money) یا TVM هم همواره بهعنوان یک مسئله بسیار مهم مورد بررسی قرار میگیرد.

ارزش زمانی پول به این واقعیت اشاره دارد که هزار تومان امروز شما، ارزش بیشتری نسبت به هزار تومانی دارد که در آینده دریافت خواهید کرد. یکی از دلایل این امر در دنیای واقعی، آن است که میتوانید در ازای صرف نظر کردن از هزار تومان و دریافت آن در آینده، سود کسب کنید؛ بنابراین، هزار تومان امروز میتواند رشد کند و در آینده بیش از هزار تومان ارزش داشته باشد. این موضوع در بازارهای مالی و سرمایه گذاری در بورس نیز مورد استفاده قرار میگیرد.

اگر بهدنبال راهی کمریسک برای حفظ ارزش زمانی پول خود هستید اما زمان و دانش کافی برای آموزش بورس و تحلیل بازار را ندارید، خرید واحدهای صندوق سرمایهگذاری میتواند گزینه مناسبی برای شما باشد. این صندوقها انواع مختلفی مانند صندوق سهامی، صندوق درآمد ثابت، صندوق اهرمی، صندوق بخشی و مختلط و… دارند و میتوانید با خرید واحد این صندوقها، تجربه خوبی از سرمایه گذاری در بورس داشته باشید.

سخن پایانی

قبل از تصمیم به انجام هرگونه سرمایهگذاری، لازم است اطلاعات کاملی را نسبت به تمام جوانب آن به دست بیاورید. حتی میتوانید از خدمات مشاوره سرمایه گذاری رایگان فارابی استفاده کنید. تخمین ارزش فعلی و آتی یک دارایی تاثیر زیادی بر کاهش ریسک سرمایهگذاری شما خواهد داشت؛ در همین راستا میتوانید از نرخ تنزیل استفاده کنید. نرخ تنزیل روشی است برای تخمین ارزش فعلی جریان وجوه نقدی که قرار است در آینده دریافت شود. مبنای تئوری نرخ تنزیل این جمله است که «یک ریال در زمان حال بیشتر از یک ریال در زمان آینده ارزش دارد». در این مقاله علاوهبر معرفی نرخ تنزیل و فرمولهای محاسبه آن، با تفاوت نرخ بهره و نرخ تنزیل نیز آشنا خواهید شد.