الگوهای هارمونیک در تحلیل تکنیکال

شناسایی الگوهای هارمونیک در نمودارهای قیمتی به ما کمک میکند تا با استفاده از آنها روند آتی بازارهای مالی را پیشبینی کنیم. الگوهای هارمونیک بسیار متنوع هستند و تاکنون بیش از دهها ساختار هارمونیک مختلف شناسایی شده است که در بین آنها برخی از الگوها پرکاربردتر هستند. الگوهای هارمونیک در تحلیل تکنیکال جزو مباحث پیشرفته محسوب شده و در این مقاله با برخی از رایجترین الگوهای هارمونیک آشنا خواهید شد.

الگوی هارمونیک چیست؟

الگوهای هارمونیک ساختارهای خاص نموداری هستند که به صورت تکرارشونده در همه تایمفریمهای معاملاتی شکل میگیرند. ساختارهای هارمونیک توسط تلفیق نسبتهای فیبوناچی و اشکال نموداری به دست میآیند. هدف اصلی الگوهای هارمونیک شناسایی نقاط پر پتانسیل برای بازگشت نمودارهای قیمتی است که اصطلاحا به آن PRZ که مخفف Potential Reversal Zone است گفته میشود. به عبارتی میتوان گفت بر اساس الگوهای هارمونیک و نسبتهای فیبوناچی میتوان مناطقی که بازار مستعد تغییر روند است را به راحتی شناسایی کرد. به همین دلیل است که معاملهگران حرفهای بازار از این ساختارهای نموداری استفاده زیادی میکنند.

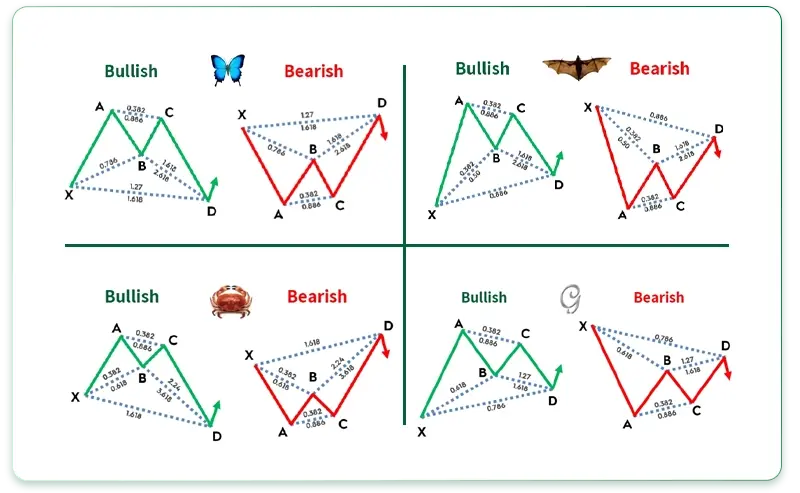

از جمله مهمترین و رایجترین الگوهای هارمونیک میتوان به گارتلی، خفاش، خرچنگ و پروانه اشاره کرد که در بین معاملهگران بسیار محبوب و کاربردی هستند. در ابتدا بهتر است با الگوهای هارمونیک در تحلیل تکنیکال که سادهتر هستند آشنا شوید.

انواع الگوهای هارمونیک

الگوهای هارمونیک بسیار متنوع هستند و میتوان آنها را در نمودارهای قیمتی مشاهده کرد. همانطور که پیشتر نیز اشاره شد برای ترسیم الگوهای هارمونیک باید از نسبتهای فیبوناچی استفاده کرد. اما، به صورت کلی الگوهای ABCD، سه محرک یا Three drives pattern، گارتلی، خرچنگ، خفاش و پروانه بیش از دیگر الگوها در بین معاملهگران محبوبیت دارند.

الگوی ABCD

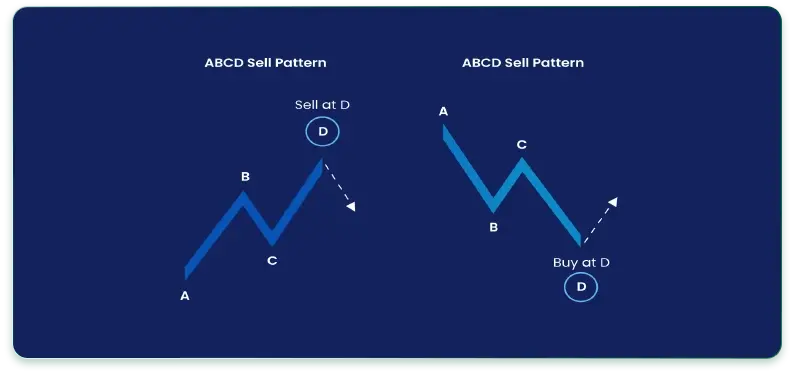

الگوی ABCD یکی از سادهترین و ارزشمندترین الگوهای هارمونیک بوده و شامل چهار leg یا پا است. به صورت کلی میتوان الگوی ABCD را به دو نوع صعودی و اصلاحی تقسیم کرد:

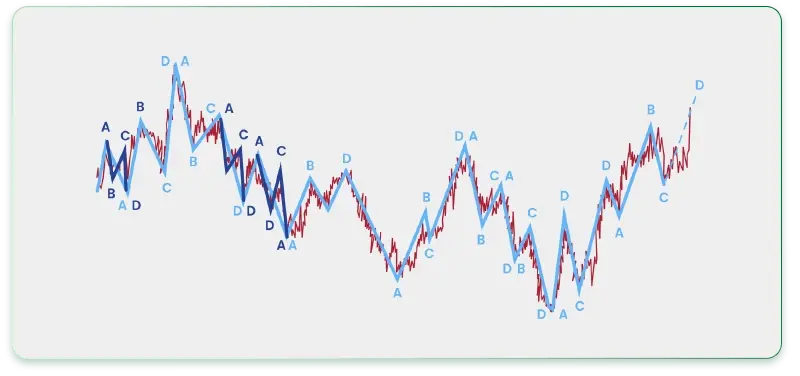

اغلب اوقات الگوهای ABCD متعددی را میتوانید در یک نمودار قیمت مشاهده کنید:

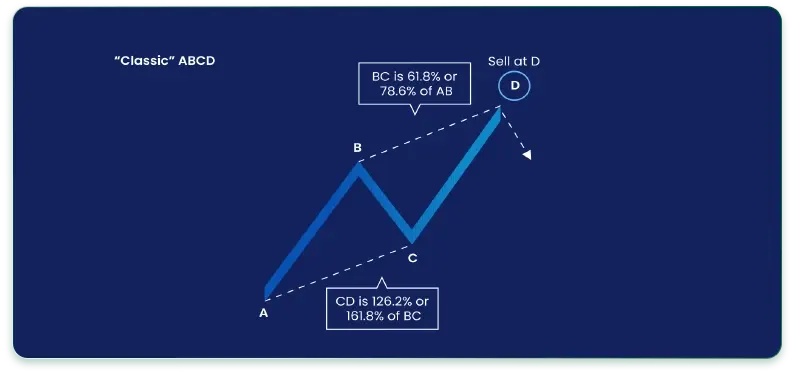

همانطور که مشاهده میکنید در تصویر فوق همگرایی زیادی بین الگوها وجود داشته و برای مشاهده یک الگوی ABCD که سیگنال قوی صادر کند، باید موجهای اصلی را تحت نظر قرار داد. در تصویر زیر با الگوی ABCD کلاسیک آشنا خواهید شد:

الگوی کلاسیک صعودی ABCD مطابق با شکل فوق است. برای ترسیم این الگو باید از ابزار فیبوناچی اصلاحی یا Retracement Fibonacci استفاده کنید. در صورتی که فیبوناچی اصلاحی را از نقطه A به B ترسیم کنید، تراز پایانی فیبوناچی در BC باید 61.8 یا 78.6 باشد. در صورتی که بازار سیگنال قدرتمندی صادر کند BC بین نقاط 38.2 یا 50 باید باشد.

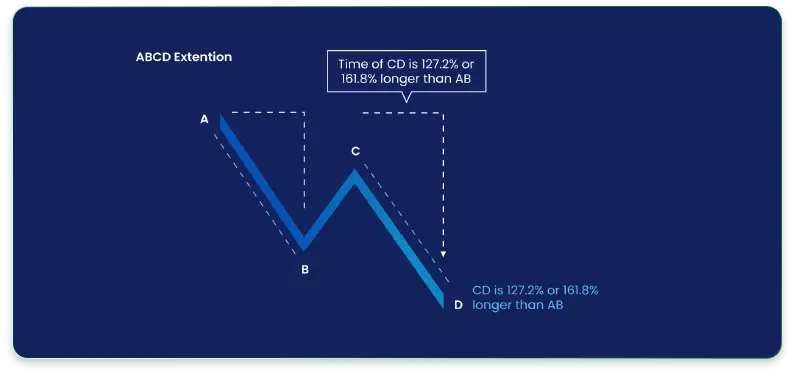

الگوی ABCD گسترشی

الگوی ABCD گسترشی یا ABCD Extension یکی از الگوهای رایج در نمودار قیمت انواع داراییهاست. معمولا زمانی که یک دارایی در حال اصلاح باشد این الگو مشاهده شده و طول موج CD در این الگو 127.2 یا 161.8 است. در این الگو طول موج CD بیشتر از AB است. در تصویر زیر میتوانید نمونهای از ABCD گسترشی را مشاهده کنید:

به صورت کلی باید در نظر داشت که در الگوهای کلاسیک ABCD همواره موجهای AB و CD از لحاظ زمان و طول برابر هستند. در صورتی که در الگوی ABCD گسترشی موج CD معمولا بلندتر از AB است.

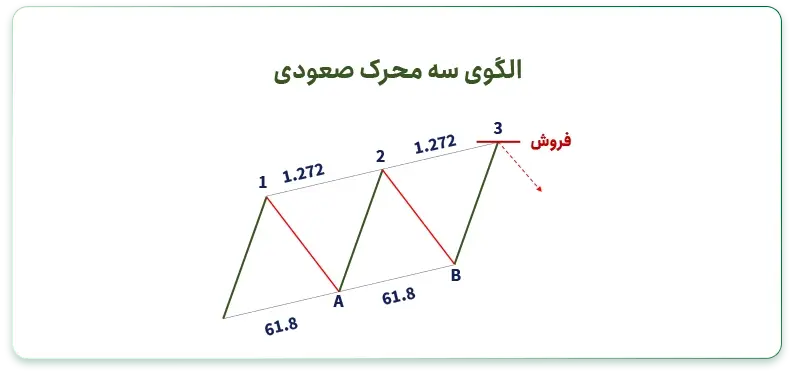

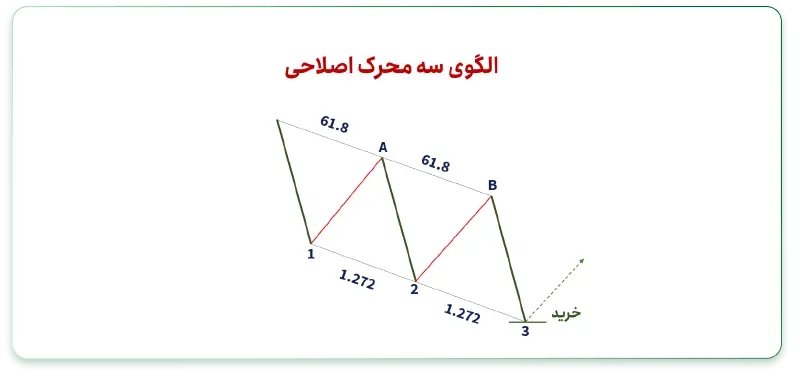

الگوی سه محرک یا Three-Drive Pattern

الگوی سه محرک یا three drive pattern از دیگر انواع الگوهای هارمونیک است که شباهت زیادی به الگوی ABCD دارد. تفاوت اصلی این الگو با ABCD را میتوان در موجهای اصلاحی در نظر گرفت. در الگوی سه محرک دو موج اصلی وجود داشته و این الگوی نیز به دو نوع صعودی و اصلاحی تقسیم میشود:

همانطور که مشاهده میکنید در موج شماره (۱) نقطه A باید تراز 61.8 فیبوناچی اصلاحی باشد و همین امر برای موج (۲) نیز پایدار است. یعنی، فیبوناچی اصلاحی از ابتدای نقطه A تا انتهای نقطه(۲) باید در نقطه B اصلاح کرده و سطح فیبوناچی اصلاحی B عدد 61.8 است. برای تعیین تراز فیبوناچی امواج ۱ تا ۳ باید از فیبوناچی گسترشی یا Extention استفاده کنید. در چنین شرایطی، نقاط اصلاح باید A و B در نظر گرفته شده و اهداف امواج ۲ و ۳ سطح 1.272 فیبوناچی گسترشی است.

در تصویر زیر میتوانید الگوی سه محرک اصلاحی را نیز مشاهده کنید:

به صورت کلی، زمانی که قیمت به نقطه B رسید بهتر است درباره اخذ موقعیت فروش یا خرید تصمیمگیری کنید.

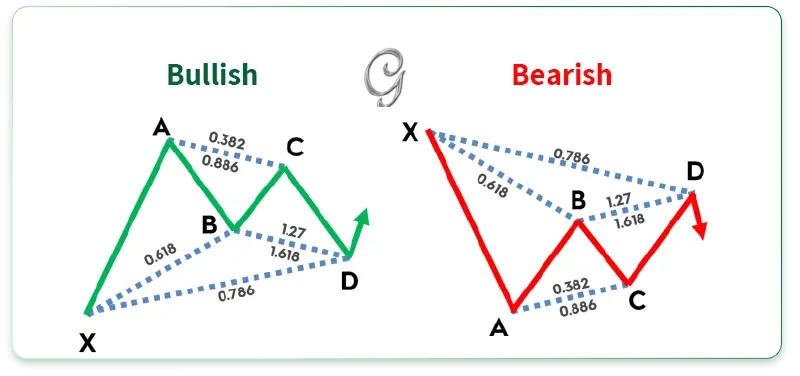

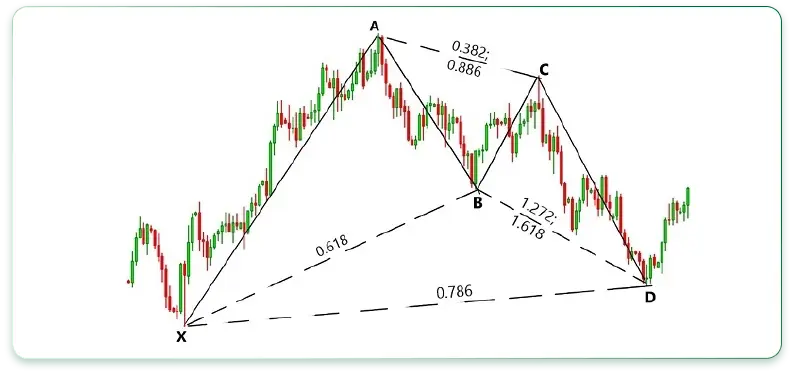

الگوی گارتلی

الگوی هارمونیک گارتلی یکی از ساختارهای پرکاربرد و معروف هارمونیک است. این ساختار از دو مثلث متصل به هم تشکیل شده است. مثلث اول شامل سه موج XA, AB, XB بوده و مثلث دوم نیز از سه موج BC, CD , BD تشکیل شده است. در الگوی هارمونیک گارتلی میزان اصلاح سه موج BC، AB و CD برای ما اهمیت بالایی دارد. به عبارتی میتوان گفت مهمترین ویژگی الگوی گارتلی نسبتهای دقیق فیبوناچی بین این امواج است.

طبق قواعد الگوی هارمونیک گارتلی، میزان اصلاح موج AB باید دقیقا ۶۱.۸ درصد موج XA باشد. به عبارتی اگر فیبوناچی اصلاحی را بر روی موج XA ترسیم کنیم باید نقطه B در تراز ۶۱.۸ درصدی فیبوناچی برگشت بزند.

بخش بعدی الگوی گارتلی که باید مورد بررسی قرار گیرد، میزان اصلاح موج BC نسبت به موج AB است. این میزان باید حداقل ۳۸.۲ درصد فیبوناچی اصلاحی موج AB و حداکثر ۸۸.۶ درصد فیبوناچی اصلاحی موج AB باشد. به طور کلی معمولا میزان اصلاح موج BC همواره در این محدوده قرار میگیرد.

اما مهمترین هدف الگوی گارتلی شناسایی نقطه بازگشت نمودار قیمت در تراز D است. نقطه D در الگوی گارتلی باید دقیقا بر روی تراز 78.6 درصدی فیبوناچی اصلاحی موج XA قرار بگیرد. به عبارتی اگر فیبوناچی اصلاحی را بر روی موج XA ترسیم کنیم، ناحیه PRZ در واقع بر روی تراز ۷۸.۶ درصدی فیبوناچی موج XA قرار خواهد گرفت.

یکی دیگر از نکاتی که برای شناسایی نقطه D در الگوی گارتلی مورد استفاده قرار میگیرد، ارزیابی ساختار ABCD است. در الگوی هارمونیک گارتلی باید ساختار ABCD کلاسیک رخ دهد. برای اینکار میتوانید از ترسیم فیبوناچی اصلاحی بر روی موج BC استفاده کنید. موج CD حداقل باید ۱۱۳ درصد فیبوناچی موج BC و حداکثر ۱۶۱.۸ درصد فیبوناچی موج BC گسترش یابد.

معمولا اصلاح ۷۸.۶ درصد فیبوناچی موج XA با نقطه پایانی ساختار ABCD کلاسیک، در محدوده بازگشتی محتمل یا همان PRZ همپوشانی دارد. این انطباق نشانگر سطح PRZ است.

بنابراین به طور خلاصه میتوان گفت برای شناسایی نقطه D در الگوی گارتلی میتوانید با ترسیم فیبوناچی اصلاحی بر روی موج XA ، فیبوناچی اصلاحی بر روی موج BC و فیبوناچی سه نقطهای بر روی ساختار ABCD کلاسیک، نقاط تلاقی یا همپوشانی ترازهای فیبوناچی را پیدا کرده و بر اساس نکات گفته شده در این مقاله، ناحیه پرپتانسیل برگشتی یا همان PRZ را در الگوی گارتلی شناسایی کرد.

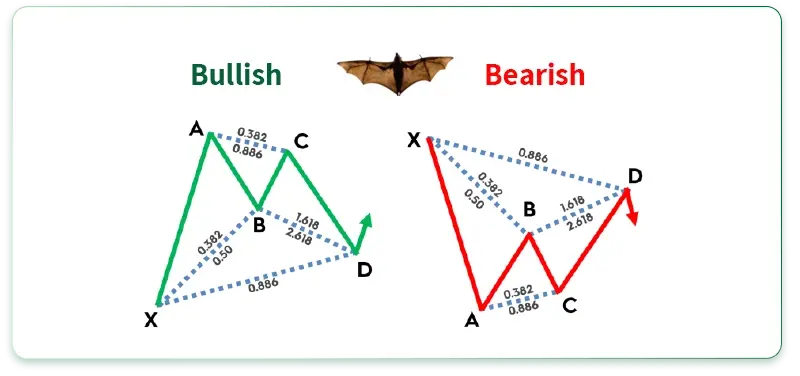

الگوی خفاش

الگوی هارمونیک خفاش معمولا در موجهای ۲ الیوتی که اصلاح عمیقی داشتند رخ میدهند. این ساختار نیز از دو مثلث متصل به هم تشکیل شده است. مثلث اول شامل سه موج XA, AB, XB بوده و مثلث دوم نیز از سه موج BC, CD , BD تشکیل شده است.

بازگشت سریع از محدوده بازگشتی احتمالی یکی از ویژگیهای اصلی الگوی BAT است. به عبارتی بازگشتهای بازار از الگوی BAT حرکات قیمتی نسبتا قوی را به راه میاندازد.

در الگوی هارمونیک خفاش نیز مانند الگوی گارتلی میزان اصلاح سه موج BC، AB و CD برای ما اهمیت بالایی دارد. طبق قواعد الگوی هارمونیک خفاش، میزان اصلاح موج AB نباید به 61.8 درصد موج XA برسد. به عبارتی اگر فیبوناچی اصلاحی را بر روی موج XA ترسیم کنیم باید نقطه B در تراز ۳۸.۲ تا ۵۰ درصدی فیبوناچی برگشت بزند. بنابراین میزان اصلاح نقطه B را میتوان یکی از اساسیترین راههای تشخیص الگوی BAT از الگوی گارتلی دانست.

بخش بعدی الگوی خفاش که باید مورد بررسی قرار گیرد، میزان اصلاح موج BC نسبت به موج AB است. این میزان نیز باید حداقل ۳۸.۲ درصد فیبوناچی اصلاحی موج AB و حداکثر ۸۸.۶ درصد فیبوناچی اصلاحی موج AB باشد.

نقطه D در الگوی خفاش باید دقیقا بر روی تراز ۸۸.۶ درصدی فیبوناچی اصلاحی موج XA قرار بگیرد. به عبارتی اگر فیبوناچی اصلاحی را بر روی موج XA ترسیم کنیم، ناحیه PRZ در واقع بر روی تراز ۸۸.۶ درصدی فیبوناچی موج XA قرار خواهد گرفت.

در الگوی هارمونیک خفاش با ساختار ABCD گسترشی مواجه میشویم. برای شناسایی نقطه D در این ساختار میتوانید از ترسیم فیبوناچی اصلاحی بر روی موج BC استفاده کنید. موج CD در این الگو باید حداقل ۱۶۱.۸ درصد فیبوناچی موج BC و حداکثر ۲۶۱.۸ درصد فیبوناچی موج BC گسترش یابد. معمولا اصلاح ۸۸.۶ درصد فیبوناچی موج XA با نقطه پایانی ساختار ABCD گسترشی، در محدوده بازگشتی محتمل یا همان PRZ همپوشانی دارد. این انطباق نشانگر سطح PRZ است.

بنابراین به طور خلاصه میتوان گفت برای شناسایی نقطه D در الگوی خفاش میتوانید با ترسیم فیبوناچی اصلاحی بر روی موج XA، فیبوناچی اصلاحی بر روی موج BC و فیبوناچی سه نقطهای بر روی ساختار ABCD گسترشی، نقاط تلاقی یا همپوشانی ترازهای فیبوناچی را پیدا کرده و بر اساس نکات گفته شده در این مقاله، ناحیه پرپتانسیل برگشتی یا همان PRZ را در الگوی خفاش شناسایی کرد.

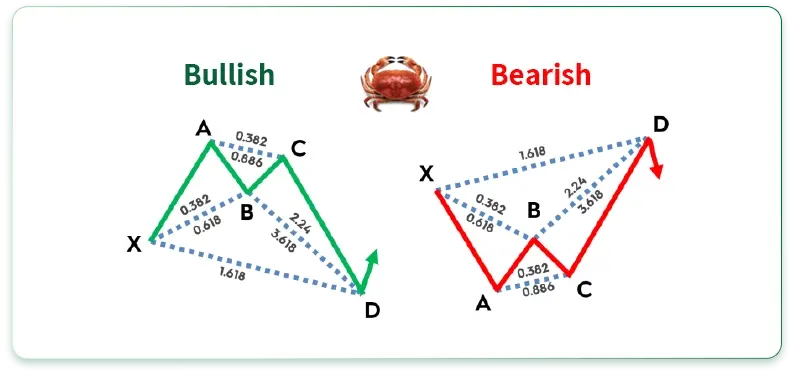

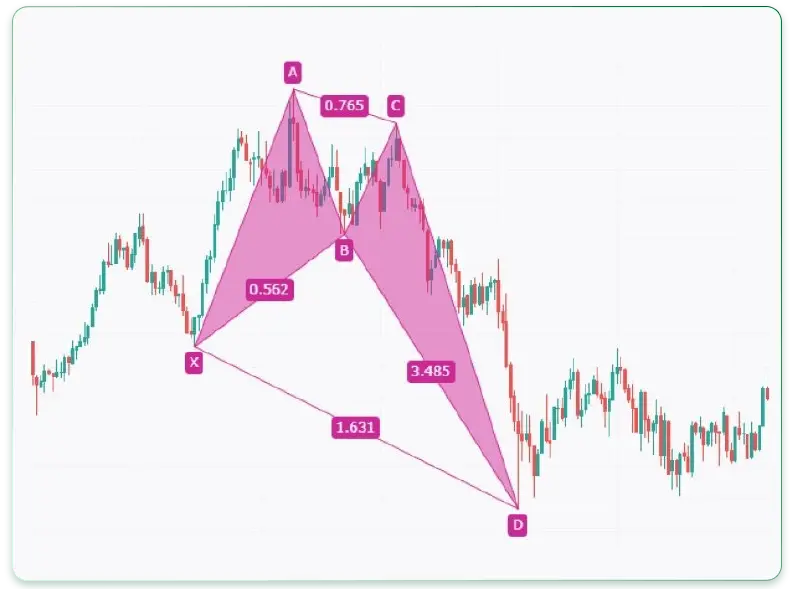

الگوی خرچنگ

الگوی هارمونیک خرچنگ معمولا نشانگر وضعیت اشباع خرید و فروش است. این ساختار نیز از دو مثلث متصل به هم تشکیل شده است. مثلث اول شامل سه موج XA, AB, XB بوده و مثلث دوم نیز از سه موج BC, CD , BD تشکیل شده است. به دلیل ساختار خاص این الگو، مثلث دوم معمولا به شدت کشیده میشود.

حرکات قیمتی که پس از الگوی خرچنگ روی میدهند، شدیدترین حرکات قیمتی در میان الگوهای هارمونیک هستند. در الگوی هارمونیک خرچنگ نیز مانند سایر الگوها میزان اصلاح سه موج BC، AB و CD برای ما اهمیت بالایی دارد. طبق قواعد الگوی هارمونیک خرچنگ، میزان اصلاح موج AB میتواند حداقل ۳۸.۲ درصد و حداکثر ۶۱.۸ درصد موج XA باشد. به عبارتی اگر فیبوناچی اصلاحی را بر روی موج XA ترسیم کنیم باید نقطه B در تراز ۳۸.۲ تا ۶۱.۸ درصدی فیبوناچی برگشت بزند.

بخش بعدی الگوی خرچنگ که باید مورد بررسی قرار گیرد، میزان اصلاح موج BC نسبت به موج AB است. این میزان نیز باید حداقل ۳۸.۲ درصد فیبوناچی اصلاحی موج AB و حداکثر ۸۸.۶ درصد فیبوناچی اصلاحی موج AB باشد.

نقطه D در الگوی خرچنگ باید دقیقا بر روی تراز ۱۶۱.۸ درصدی فیبوناچی گسترشی موج XA قرار بگیرد. به عبارتی اگر فیبوناچی گسترشی را بر روی موج XA ترسیم کنیم، ناحیه PRZ در واقع بر روی تراز ۱۶۱.۸ درصدی فیبوناچی موج XA قرار خواهد گرفت.

در الگوی هارمونیک خرچنگ نیز مانند الگوی خفاش با ساختار ABCD گسترشی مواجه میشویم. برای شناسایی نقطه D در این ساختار میتوانید از ترسیم فیبوناچی اصلاحی بر روی موج BC استفاده کنید. موج CD در این الگو باید حداقل ۲۶۱.۸ درصد فیبوناچی موج BC و حداکثر ۳.۶۱۸ درصد فیبوناچی موج BC گسترش یابد. معمولا اصلاح ۱۶۱.۸ درصد فیبوناچی موج XA با نقطه پایانی ساختار ABCD گسترشی، در محدوده بازگشتی محتمل یا همان PRZ همپوشانی دارد. این انطباق نشانگر سطح PRZ است.

بنابراین به طور خلاصه میتوان گفت برای شناسایی نقطه D در الگوی خرچنگ میتوانید با ترسیم فیبوناچی اصلاحی بر روی موج XA ، فیبوناچی اصلاحی بر روی موج BC و فیبوناچی سه نقطهای بر روی ساختار ABCD گسترشی، نقاط تلاقی یا همپوشانی ترازهای فیبوناچی را پیدا کرده و بر اساس نکات گفته شده در این مقاله، ناحیه پرپتانسیل برگشتی یا همان PRZ را در الگوی خرچنگ شناسایی کرد.

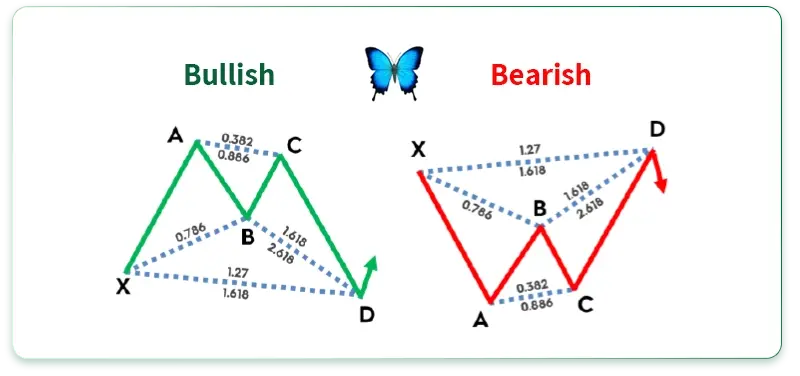

الگوی پروانه

الگوی هارمونیک پروانه از لحاظ ساختاری و شکل شباهت زیادی به الگوی خرچنگ و گارتلی دارد. تفاوت عمده بین الگوی خرچنگ و پروانه این است که الگوی خرچنگ از برآورد ۱۶۱.۸ درصد موج XA استفاده میکند ولی در الگوی پروانه از برآورد ۱۲۷ درصد موج XA استفاده میکند. این ساختار نیز از دو مثلث متصل به هم تشکیل شده است. مثلث اول شامل سه موج XA, AB, XB بوده و مثلث دوم نیز از سه موج BC, CD , BD تشکیل شده است.

در الگوی هارمونیک پروانه نیز مانند سایر الگوها میزان اصلاح سه موج BC، AB و CD برای ما اهمیت بالایی دارد. طبق قواعد الگوی هارمونیک پروانه، میزان اصلاح موج AB باید ۷۶.۸ درصد موج XA باشد. به عبارتی اگر فیبوناچی اصلاحی را بر روی موج XA ترسیم کنیم باید نقطه B در تراز ۷۸.۶ درصدی فیبوناچی برگشت بزند.

بخش بعدی الگوی پروانه که باید مورد بررسی قرار گیرد، میزان اصلاح موج BC نسبت به موج AB است. این میزان نیز باید حداقل ۳۸.۲ درصد فیبوناچی اصلاحی موج AB و حداکثر ۸۸.۶ درصد فیبوناچی اصلاحی موج AB باشد.

نقطه D در الگوی پروانه باید دقیقا بر روی تراز ۱۲۷ درصدی فیبوناچی گسترشی موج XA قرار بگیرد. به عبارتی اگر فیبوناچی گسترشی را بر روی موج XA ترسیم کنیم، ناحیه PRZ در واقع بر روی تراز ۱۲۷ درصدی فیبوناچی موج XA قرار خواهد گرفت.

در الگوی هارمونیک پروانه نیز مانند الگوی خفاش و خرچنگ با ساختار ABCD گسترشی مواجه میشویم. برای شناسایی نقطه D در این ساختار میتوانید از ترسیم فیبوناچی اصلاحی بر روی موج BC استفاده کنید. موج CD در این الگو باید حداقل ۱۶۱.۸ درصد فیبوناچی موج BC و حداکثر ۲۲۴ درصد فیبوناچی موج BC گسترش یابد. معمولا اصلاح ۱۶۱.۸ درصد فیبوناچی موج XA با نقطه پایانی ساختار ABCD گسترشی، در محدوده بازگشتی محتمل یا همان PRZ همپوشانی دارد. این انطباق نشانگر سطح PRZ است.

بنابراین به طور خلاصه میتوان گفت برای شناسایی نقطه D در الگوی پروانه میتوانید با ترسیم فیبوناچی اصلاحی بر روی موج XA ، فیبوناچی اصلاحی بر روی موج BC و فیبوناچی سه نقطهای بر روی ساختار ABCD گسترشی، نقاط تلاقی یا همپوشانی ترازهای فیبوناچی را پیدا کرده و بر اساس نکات گفته شده در این مقاله، ناحیه پرپتانسیل برگشتی یا همان PRZ را در الگوی پروانه شناسایی کرد.

پیشنهاد مطالعه:<<با مهمترین الگوهای کلاسیک بازگشتی در تحلیل تکنیکال آشنا شوید!>>

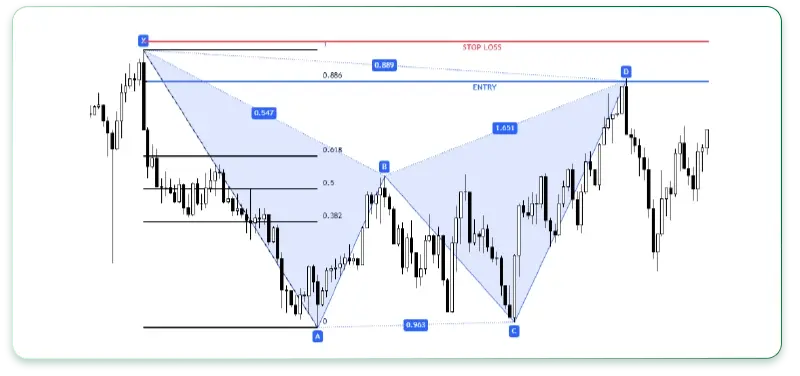

نکات مهم در استفاده از الگوهای هارمونیک

برای استفاده از الگوهای هارمونیک نیازی نیست نسبتهای بین امواج آن را حفظ کنیم. کافیست شکلی مطابق تصویر زیر را در هنگام تحلیل داشته باشید و سپس با استفاده از ترسیم فیبوناچی بر روی امواج XA و BC میزان اصلاح موج B و D را شناسایی کنید. سپس با ارزیابی نقطه پایانی ساختار ABCD نقطه همپوشانی فیبوناچیها را بدست آورد. حال به کمک این تصویر میتوان نام الگو و ناحیه PRZ ایدهآل آن را شناسایی کنید.

مزایا و معایب الگوهای هارمونیک

الگوهای هارمونیک یکی از بهترین استراتژیها برای نوسانگیری در بازارهای مالی است. به کمک این ساختارها میتوانیم در روندهای پرقدرت بازار نیز خلاف جهت جریان بازار معاملات سودمندی انجام داد. اما این روش نیز مانند هر استراتژی معاملاتی دیگری معایب خاص خود را دارد. شاید بتوان گفت عیب بزرگ این روش، انجام معامله در خلاف جهت جریان بازار و در سقفها و کفهای خاص قیمتی است. با وجود اینکه این روش یکی از اصولیترین روشهای تکنیکالی است اما باید این موضوع را نیز در نظر بگیرید که بازارهای مالی گاهی اوقات با نوسانات غیرعادی مواجه میشوند که میتوانند مشکلات زیادی را برای استفاده کنندهگان از این روش ایجاد کنند. بنابراین پیشنهاد میشود حتما از حد ضرر مناسب برای استفاده از این روش بهره گیرید.

جمع بندی

الگوهای هارمونیک در تحلیل تکنیکال یکی از اصولیترین و کاربردیترین روشها برای نوسانگیری در بازارهای مالی است. به کمک الگوهای هارمونیک میتوانید در نقاطی که دیگران فکر بازگشت بازار را نمیکنند معاملات سودمندی انجام دهید. ویژگی اصلی این روش، انجام معامله در خلاف جهت جریان بازار است بنابراین حتما باید از حد ضرر مناسب نیز در کنار این روش بهره گرفت.