افزایش سرمایه از محل آورده نقدی

یکی از مهمترین مباحث در آموزش بورس و سرمایهگذاری در این بازار، موضوع افزایش سرمایه است. افزایش سرمایه به عنوان یک روش متداول و ایدهآل جهت تامین مالی یا اصلاح ساختار مالی شرکتها شناخته میشود. با توجه به محل افزایش سرمایه و هدف انجام آن، افزایش سرمایه انواع مختلفی دارد. در بین این روشها، افزایش سرمایه از محل آورده نقدی سهامداران، یکی از مرسومترین گزینهها برای تامین مالی و اصلاح ساختار مالی شرکتها است. از آنجاییکه در این روش شرکت میتواند به صورت مستقیم نقدینگی جذب کند، گزینه جذابی برای رشد و توسعه شرکت محسوب میشود. این نوع از افزایش سرمایه، نکات بسیاری دارد که در این مطلب قصد داریم به صورت جامع با آنها آشنا شویم.

ویدیوی افزایش سرمایه از محل آورده نقدی

آشنایی با افزایش سرمایه از محل آورده نقدی

یکی از موضوعات مهم برای سرمایه گذاری در بورس، افزایش سرمایهها هستند. همانطور که در مقاله افزایش سرمایه چیست اشاره شد، شرکتها به منظور تأمین منابع مالی مورد نیاز برای طرحهای توسعهای، حفظ قدرت رقابت در بازار، اصلاح ساختار سرمایه و پاسخگویی به نیاز نقدینگی اقدام به افزایش سرمایه میکنند. یکی از روشهای مرسوم برای اینکار، افزایش سرمایه از محل آورده نقدی و مطالبات حال شده سهامداران است.

در این روش شرکتها برای پیشبرد اهداف خود اقدام به جذب نقدینگی از سهامداران میکنند. برای اینکه منافع سهامداران در این نوع از افزایش سرمایه حفظ شود، به آنها امتیازی به نام حق تقدم تعلق میگیرد که در ادامه با فرایند این نوع از افزایش سرمایه بیشتر آشنا میشوید. لازم به ذکر است، پیشتر در مقاله «افزایش سرمایه چیست و چه تاثیری بر قیمت سهام شرکتها دارد؟» موضوع افزایش سرمایه و سایر روشهای انجام آن را مورد بررسی قرار دادهایم.

مراحل افزایش سرمایه از طریق آورده نقدی

فرایند افزایش سرمایه از محل آورده نقدی نسبت به سایر روشهای افزایش سرمایه پیچیدگی بیشتری دارد. با توجه به اینکه در این روش به سهامداران امتیاز حقتقدم تعلق میگیرد و این حقتقدمها نیز پس از مدتی باید به سهام عادی تبدیل شوند، عموما فرایند عملیاتی این نوع از افزایش سرمایه، طولانیتر است. بهطورکلی میتوان مراحل افزایش سرمایه از محل آورده نقدی را به صورت زیر بیان کرد:

- پیشنهاد هیأتمدیره در خصوص افزایش سرمایه از روش آورده نقدی به سهامداران

- اظهارنظر حسابرس در رابطه با افزایش سرمایه

- بررسی و تایید افزایش سرمایه از طرف سازمان بورس و اوراق بهادار

- انتشار آگهی دعوت به مجمع عمومی فوقالعاده

- توقف نماد معاملاتی دو روز کاری قبل از برگزاری مجمع

- تصویب این پیشنهاد در مجمع عمومی فوقالعاده شرکت

- بازگشایی نماد و تخصیص اوراق حق تقدم سهامداران به نسبت دارایی آنها

- تعیین مهلت استفاده از حق تقدم و نحوه واریز وجه مورد نیاز

- فروش حق تقدمهای استفاده نشده توسط شرکت پس از پایان مهلت

- بسته شدن نماد حق تقدم و اضافه شدن این تعداد دارایی به نماد اصلی شرکت در پرتفوی سهامداران

حق تقدم چیست؟

در افزایش سرمایه از محل سود انباشته مبلغ جدیدی وارد شرکت نمیشود و از سودهای ذخیره شده سالهای گذشته بهمنظور تامین منابع افزایش سرمایه استفاده میشود؛ اما در افزایش سرمایه از محل آورده نقدی، سرمایه جدید وارد شرکت میشود.

این منابع مالی جدید میتواند هم از طریق سهامداران فعلی شرکت و هم از طریق سایر سرمایهگذاران تأمین شود؛ اما برای شرکت در این نوع افزایش سرمایه، سهامداران فعلی در اولویت قرار دارند. منظور از سهامداران فعلی، افرادی هستند که در تاریخ برگزاری مجمع عمومی فوقالعاده سهامدار شرکت باشند.

در این نوع از افزایش سرمایه به سهامداران فعلی متناسب با تعداد سهام آنها و درصد افزایش سرمایه، امتیاز حقتقدم تعلق میگیرد. حقتقدمها راهی برای جذب سرمایه یا همان آورده نقدی سرمایهگذاران به شرکت هستند. حق تقدم تنها به سهامدارانی تعلق میگیرد که در تاریخ برگزاری مجمع عمومی فوقالعاده، سهامدار شرکت باشند. افرادی که قبل از برگزاری مجمع سهام خود را فروخته باشند یا پس از برگزاری مجمع سهام شرکت را خریداری کرده باشند، مشمول افزایش سرمایه شرکت نمیشوند و نماد حق تقدم در پرتفوی آنان اضافه نمیشود. این افراد میتوانند از طریق خرید نماد حق تقدم و با واریز مبلغ مورد نیاز شرکت در افزایش سرمایه سهیم شوند.

مزیت مهم افزایش سرمایه با آورده نقدی برای سهامداران شرکت این است که میزان مالکیت سهامداران فعلی شرکت تغییری نمیکند. به همین دلیل در این نوع افزایش سرمایه از سهامداران فعلی خواسته میشود متناسب با تعداد سهمهایی که دارند، بهحساب شرکت پول واریز کنند.

دارندگان امتیاز حقتقدم میتوانند با پرداخت قیمتی اسمی سهام یا همان 1000 ریال به ازای هر حقتقدم به حساب شرکت، حقتقدمهای خود را به سهام عادی تبدیل کنند؛ بنابراین شرکتها میتوانند با استفاده از سرمایه جذب شده از طریق حقتقدمها، نقدینگی مورد نیاز خود برای افزایش سرمایه را تامین کنند.

پس از افزایش سرمایه با آورده نقدی، قیمت سهام شرکت کاهش مییابد؛ اما به همین نسبت حق تقدم در سبد دارایی سهامداران اضافه میشود و در نهایت بهصورت نظری، مجموع این دو عدد برابر دارایی قبلی فرد خواهد بود. برای آشنایی دقیقتر با مفهوم حق تقدم، میتوانید به مقاله «حق تقدم سهام چیست؟» مراجعه کنید.

نکات معاملاتی حقتقدم

حقتقدم نیز مانند سهام شرکتها، دارای نماد معاملاتی است. در حقتقدمها به انتهای نماد اصلی شرکت یک حرف «ح» اضافه و نماد آن در سبد دارایی سهامداران به این شکل نمایش داده میشود. به عنوان مثال حق تقدم سهم کگل، «کگلح» و حق تقدم سهم ثفارس، «ثفارسح» خواهد بود که پس از برگزاری مجمع و انجام افزایش سرمایه به سبد دارایی سهامداران اضافه میشود.

معمولا قیمت هر امتیاز حق تقدم از نظر تئوریک(نظری)، باید 1000 ریال که معادل همان قیمت اسمی سهم است، از قیمت سهام اصلی شرکت کمتر باشد؛ اما از آنجا که نماد حقتقدم نیز مانند سایر نمادهای بازار معامله میشود و تحت تاثیر عرضه و تقاضا قرار دارد، ممکن است این اختلاف بیشتر یا کمتر از مقدار گفته شده باشد.

نکته مهم در رابطه با حق تقدمها، میزان دامنه نوسان آنها است. دامنه نوسان حق تقدمها شرکتهای بورسی و فرابورسی به صورت ذیل است:

- بازار اول بورس: مثبت و منفی 14 درصد

- بازار اول فرابورس: مثبت و منفی 7 درصد

- بازار دوم بورس: مثبت و منفی 10 درصد

- بازار دوم فرابورس: مثبت و منفی 5 درصد

مهلت استفاده از حق تقدم

معمولا برای استفاده از حق تقدمها، یک مهلت 60 روزه تعیین میشود. در مواقع خاص، با درخواست شرکت و در صورت موافق بورس یا فرابورس، این مهلت امکان تمدید به مدت 30 روز دیگر را دارد. اگر سرمایهگذار قصد استفاده از امتیاز حق تقدم خود را داشته باشد، باید در مهلت قانونی از امتیاز خود استفاده کند. معمولا در این نوع از افزایش سرمایه سه حالت برای سهامداران پیش میآید:

در حالت اول، سهامدار به ازای هر حق تقدم مبلغ 1000 ریال به حساب معرفی شده توسط شرکت واریز میکند. مشخصات حساب شرکت در آگهی مهلت استفاده از حق تقدم که در سامانه کدال منتشر میشود، موجود است. در این حالت پس از ثبت افزایش سرمایه، امتیازهای حق تقدم تبدیل به سهام جدید شده و به پرتفوی سرمایهگذار اضافه میشوند.

در حالت دوم، سرمایهگذار امتیاز حق تقدم خود را در مهلت قانونی به فرد دیگری واگذار میکند. معمولا افرادی که قصد نگهداری بلندمدت سهام شرکت را ندارند، امتیاز حق تقدم خود را در بازار میفروشند. حال فردی که حق تقدم را خریداری کرده، میتواند برای نحوه استفاده از آن تصمیمگیری کند.

حالت سوم نیز زمانی به وجود میآید که فرد در مهلت قانونی مبلغ اسمی را به حساب شرکت واریز نکند و در عین حال امتیاز حق تقدم خود را نیز در بازار نفروشد. به این بخش از حقتقدمها، حقتقدم استفاده نشده میگویند. شرکت پس از محاسبه تعداد حق تقدمهای استفاده نشده، اقدام به حراج و فروش این اوراق میکند و مبلغ فروش را به سهامدارانی که از حق تقدم خود استفاده نکردهاند، پرداخت میکند. معمولا مدت زمان حراج حق تقدمهای استفاده نشده 30 روز است که در قالب اطلاعیهای به نام پذیرهنویسی عمومی از طریق سامانه کدال به سهامداران اطلاعرسانی میشود.

افرادی که تمایل داشته باشند در این پذیرهنویسی شرکت کنند، باید در مهلت قانونی حق تقدم استفاده نشده را خریداری کنند. لازم به ذکر است برای خرید حق تقدمهای استفاده نشده علاوه بر ارزش بازاری نماد، مبلغ اسمی و کارمزدهای مربوطه نیز باید در حساب بورسی خریدار موجود باشد.

محاسبه قیمت نظری سهام پس از افزایش سرمایه

یکی از موضوعاتی که ذهن معاملهگران را در رابطه با افزایش سرمایهها درگیر میکند، بحث قیمت سهام بعد از بازگشایی است. همانطور که اشاره شد، دارایی سهامدار به صورت تئوریک قبل و بعد از افزایش سرمایه نباید تغییری کند. برای حفظ میزان دارایی سهامداران در افزایش سرمایه از محل آورده نقدی، به سهامدار امتیاز حق تقدم تعلق میگیرد و در طرف مقابل نیز قیمت سهام بعد از بازگشایی نماد کاهش مییابد.

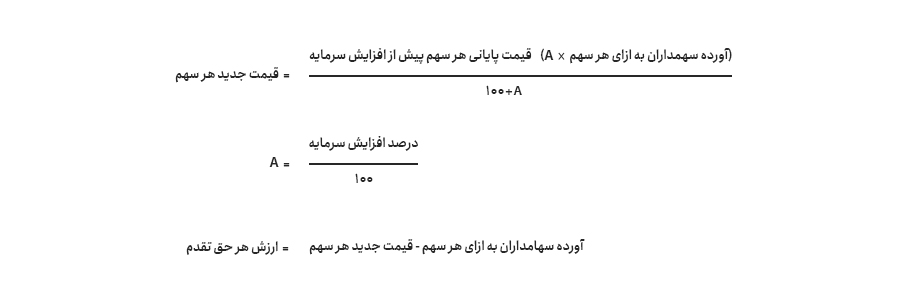

برای محاسبه قیمت تئوریک سهام پس از افزایش سرمایه از محل آورده نقدی و ارزش هر حق تقدم از فرمول زیر استفاده میکنند.

بهعنوان مثال اگر قیمت سهام قبل از افزایش سرمایه 5000 ریال و میزان افزایش سرمایه از محل آورده نقدی نیز 100 درصد باشد، در این صورت با جایگذاری مقادیر گفته شده در فرمول فوق، قیمت تئوریک سهام در هنگام بازگشایی 3000 ریال و ارزش هر حق تقدم نیز برابر با 2000 ریال خواهد شد.

حال فرض کنید سهامداری 1000 سهم 5000 ریالی از یک شرکت دارد. پس از افزایش سرمایه، میزان دارایی فرد برابر میشود با 1000 سهم 3000 ریالی و 1000 حق تقدم 2000 ریالی؛ بنابراین میزان کل دارایی فرد قبل و بعد از افزایش سرمایه تغییر نمیکند.

البته بهتر است توجه داشته باشید که با توجه به بازگشایی نماد اصلی شرکت و حقتقدم بدون محدودیت دامنه نوسان، ممکن است قیمت براساس میزان عرضه و تقاضای بازار در بروز بازگشایی، کمتر یا بیشتر از قیمتهای تئوریک باشد؛ بنابراین سرمایهگذاران برای خرید و فروش سهام باید به این نکته نیز توجه داشته باشند.

نتیجهگیری

بهصورتکلی میتوان گفت افزایش سرمایه از محل آورده نقدی از آنجاییکه در زمان کم، سرمایه زیادی در اختیار شرکت قرار میدهند، برای رشد و توسعه شرکتها بسیار جذاب است؛ چراکه شرکت میتواند برنامههای توسعهای خود را اجرایی کرده و در نهایت سودآوری خود را در بلندمدت افزایش دهد. اگرچه افزایش سرمایه از محل آورده نقدی برای سهامداران جذاب است، اما برخی سهامداران خرد به دلیل زمانبر بودن فرایند ثبت و اعمال، ممکن است از این نوع از افزایش سرمایه استقبال نکنند.

توجه داشته باشید، گاهی تبدیل حق تقدمها به سهام عادی ممکن است ماهها طول بکشد. به همین دلیل نیز سهامداران خرد ترجیح میدهند به جای واریز مبلغ اسمی هر حق تقدم، امتیاز حق تقدم خود را به سایر سرمایهگذاران بفروشند و با وجه نقد دریافتی، به صورت مستقیم سهام اصلی شرکت را خریداری کنند.