با مهمترین الگوهای کلاسیک بازگشتی در تحلیل تکنیکال آشنا شوید!

الگوهای قیمتی از جمله روشهای پرکاربرد در تحلیل تکنیکال هستند که مبنای شکلگیری آنها رفتار معاملهگران در بازار است. یکی از شاخههای الگوهای قیمتی، الگوهای بازگشتی(reversal patterns) است.

هدف استفاده از این الگوها، پیشبینی رفتار قیمت یک دارایی در نواحی خاصی از بازار است که این الگوها شکل گرفته یا در حال شکلگیری هستند. اصل اساسی که این الگوهای قیمتی بر آن استوار است، تکرار رفتارها در بازارهای مالی در طول زمان است. پس طبق این دیدگاه، روندها و الگوهای حرکتی قیمتی، تکرار شونده هستند.

در ادامه این مقاله در مورد الگوی بازگشتی و انواع آن اطلاعات مهمی ارائه خواهد شد.

الگوهای بازگشتی(reversal patterns) چیست؟

همانطور که از عنوان این الگو مشخص است، الگوهای بازگشتی بر این موضوع که بازگشت یا تغییر جهت قیمتی در بازار رخ خواهد داد، دلالت دارند. توقع میرود که این اشکال در انتهای روندها رخ داده و خبر از تغییر یافتن روند غالب قبلی دهند.

این الگوهای تکرار شونده را در تمام چارتهای دارایی و همهی تایم فریمهای معاملاتی میتوان مشاهده کرد. از این رو اختصاص به یک بازار یا بازه زمانی خاصی ندارند و متناسب با تایم فریمی که در آن قرار دارند، طول عمر شکلگیری یا نقض آنها میتواند متفاوت شود.

این الگوها نیز مانند بسیاری دیگر از روشهای تحلیلی ضعفهای خاص خود را دارند و حتی با تشکیل کامل الگو ممکن است روند قیمتی، آن طور که باید پیش نرود و الگو نقض شود.

پیشنهاد مطالعه : <<نمودارهای شمعی در تحلیل تکنیکال>>

معرفی الگوهای کلاسیک بازگشتی

الگوهای بازگشتی در علم تحلیل تکنیکال توسعه چشمگیری یافته و تعداد زیادی دارند. در ادامه این مقاله برخی از الگوهای کلاسیک بازگشتی که در بازارهای مالی بیشتر مورد توجه قرار میگیرند و از اعتبار بالایی برخوردارند معرفی میشوند:

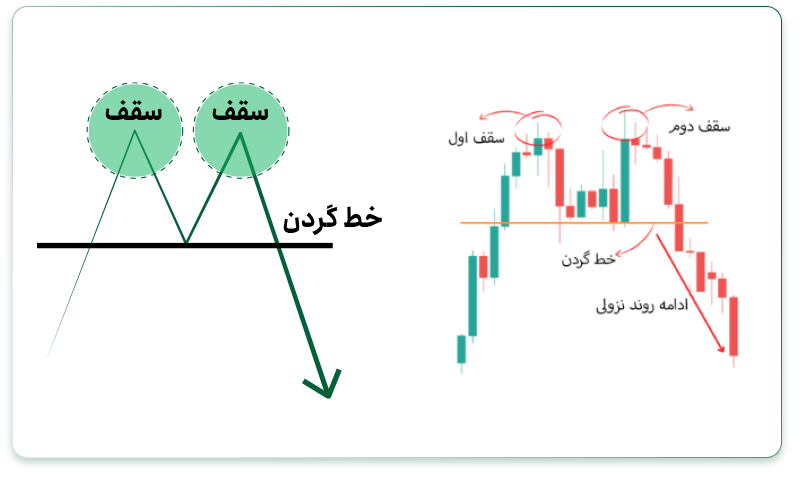

الگوی سقف دوقلو (Double top pattern)

این الگو در یک سقف قیمتی شکل گرفته و خبر از پایان روند صعودی میدهد. از آنجاییکه در روندهای صعودی، همواره گروهی از معاملهگران وجود دارند که از بازار جامانده یا به دنبال خرید آن دارایی هستند با افت قیمت بعد از سقف اول، این دسته از معاملهگران به همراه سرمایهگذاران کوتاه مدت (نوسان گیرها) وارد بازار شده و با افزایش تقاضا موجب حرکت قیمت به سمت سقف قبلی میشوند.

با شناسایی سودی که این گروه در این محدوده انجام میدهند و همچنین خروج گروه دیگری که در سقف قبلی اقدام به خرید کرده بودند، قیمت دارایی دچار افت شده و سقف دوقلو ساخته میشود.

محدودهای که به عنوان دره بین دو سقف قرار گرفته و ناحیهی حمایتی را تشکیل داده است به عنوان خط گردن شناخته میشود و از دست رفت آن محدوده، تاییدی بر تغییر جهت روند و آغاز روند نزولی خواهد بود. در این الگو، سقف دوم نمیتواند بالاتر از سقف اول تشکیل شده و روند صعودی را ادامه دهد. تصاویر زیر این الگو را به خوبی نشان میدهند.

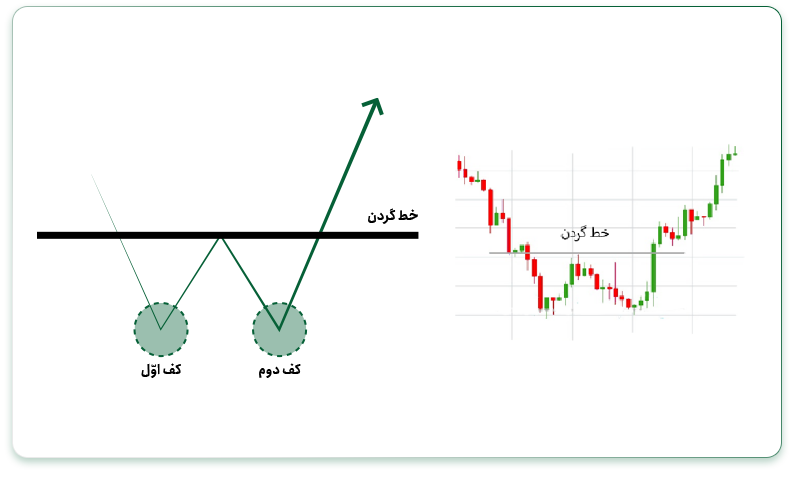

الگوی کف دوقلو(Double bottom pattern)

این الگو مشابه الگو قبلی است با این تفاوت که در کف و انتهای یک روند نزولی شکل میگیرد. در این الگو با شکلگیری کف اول، یک محدودهی حمایتی ساخته میشود که کف دوم قادر به شکست این محدوده و ساختن کف جدیدی نیست.

همچنین سقف ایجاد شده بین دو کف، به شکل یک محدودهی مقاومتی عمل کرده و به عنوان خط گردن شناخته میشود که با عبور روند جدید از این محدوده، خط گردن شکسته شده و تاییدی بر آغاز روند صعودی خواهد بود. در تصاویر زیر این محدودهها نمایش داده شده است.

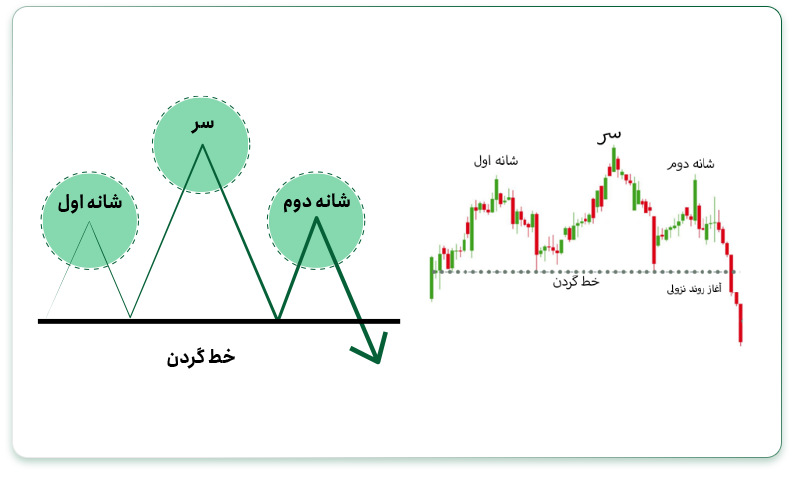

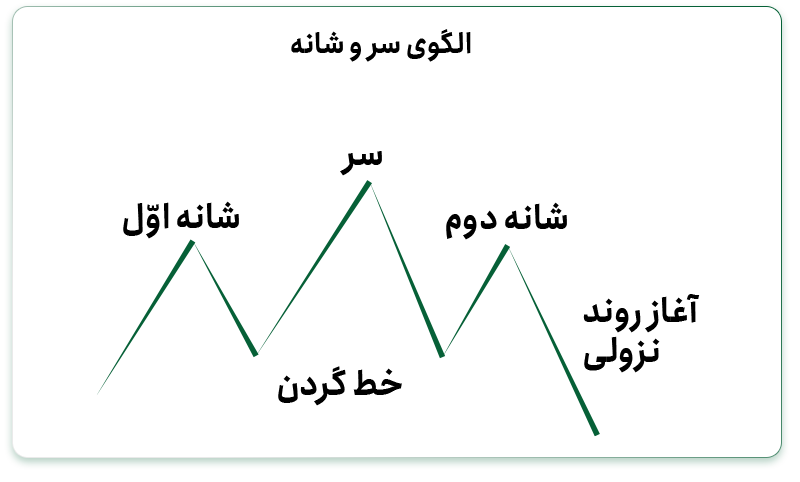

الگوی سر و شانه سقف(Bearish reversal Head & Shoulders)

الگوی سر و شانه سقف از جمله الگوهای بازگشتی مورد توجه در بازارهای مالی است که در سقفهای قیمتی شکل میگیرد و تاییدی بر پایان روند صعودی است. این الگو دارای یک قله در مرکز که به عنوان سر و دو قله کوتاهتر در اطراف است که به عنوان شانه شناخته میشوند. همچنین محدودهی حمایتی که دو دره بین قلهها را به هم متصل میکند به عنوان خط گردن معروف شده است.

شانه دوم، نشانهای برای تمایل بازار به ایجاد روند صعودی جدید است که با افزایش فشار عرضه همراه شده و در مسیر ایجاد سقفی بلندتر از قله سر، ناکام میماند. شکسته شدن خط گردن در اینجا نیز نشانهای بر آغاز روند نزولی است.

معمولا برای تایید این الگو بین سر و شانه اول، میتوان واگرایی مشاهده کرد همچنین روند حجم معاملات نیز کاهشی خواهد بود.

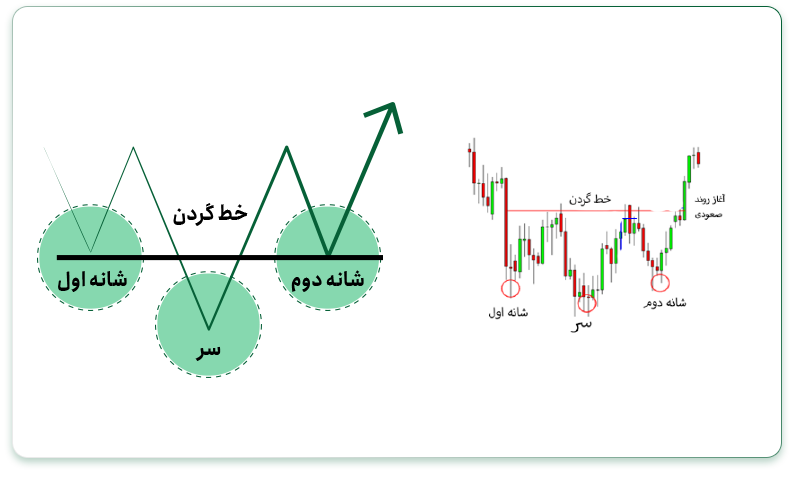

الگوی سر و شانه کف

تفاوت این الگو با سر و شانه سقف در این است که در انتهای یک روند نزولی تشکیل شده و بعد از آن انتظار میرود روند نزولی به اتمام رسیده و روند صعودی شکل بگیرد که در تصویر زیر نمونهای از الگوی سر و شانه کف مشخص شده است.

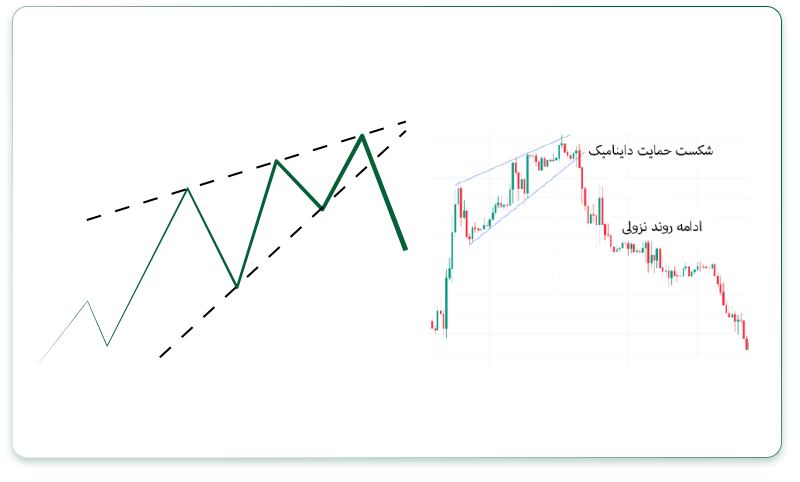

الگوی کنج صعودی(Rising wedge)

این الگو هم در روندهای صعودی تشکیل شده و اخطاری برای بازگشت روند و آغاز نزول قیمت دارایی است. برای پیدا کردن این الگو در چارتهای قیمتی، کافی است دو خط روند را برای اتصال سقفها و کفهای یک روند ترسیم کنید که با گذر زمان انتهای این دو خط به یکدیگر نزدیک میشوند.

براساس ساختار شکلگیری این الگو، هر کدام از کفها و سقفها نسبت به موقعیت قبلی خود بالاتر قرار میگیرند اما دامنه تغییرات قیمت دارایی کمتر شده، حجم معاملات کاهش مییابد و به نوعی قیمت دچار فشردگی در کنج میشود. حال اگر خط روندی که ترسیم شده رو به پایین شکسته شود، احتمالا روند نزولی آغاز خواهد شد.

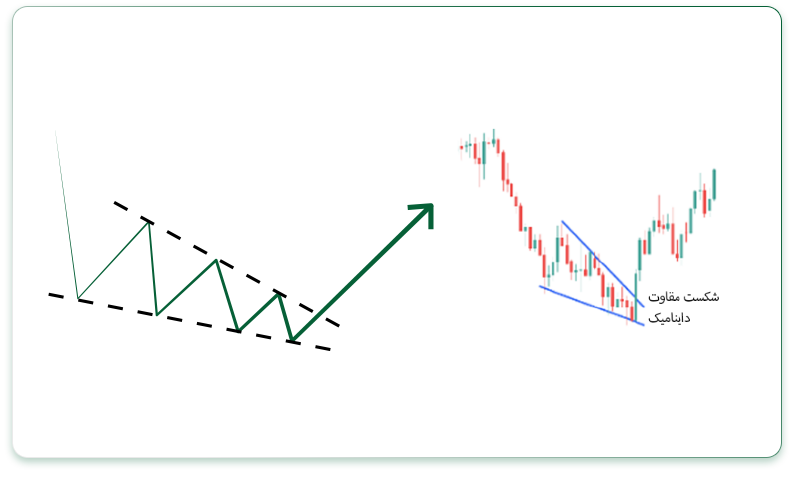

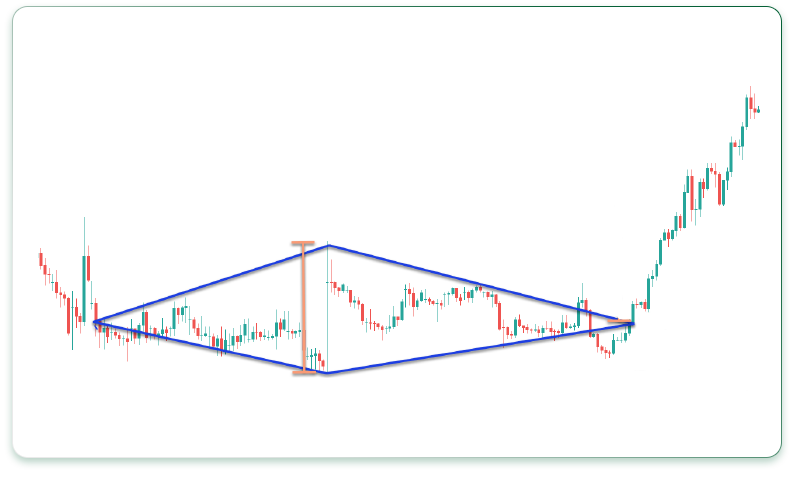

الگوی کنج نزولی(Falling wedge)

این الگو بازگشتی صعودی محسوب شده، در انتهای یک روند نزولی ظاهر میگردد و نشانگری برای تغییر جهت روند است. کنج نزولی را هم میتوان با استفاده از دو خط همگرا در چارت ترسیم نمود. در این الگو قیمت دائما کف و سقف جدید پایینتری ساخته اما روند تغییرات آن کُند شده و فشرده میشود.

کاهش یافتن حجم معاملات در این نواحی نیز میتواند به رخ دادن این موضوع کمک مهمی کند. سرانجام با افزایش تقاضا و شکسته شدن خط مقاومت داینامیک میتوان توقع تغییر یافتن روند را داشت. نمونهای از شکلگیری این روند در تصویر زیر مشخص شده است.

الگوی کف گِرد(Rounding Bottom Pattern) یا فنجان

این الگو بازگشتی صعودی را میتوان در انتهای یک روند نزولی مشاهده کرد. در این الگو، قیمتها با شیبی ملایم، کفهای پایینتری را میسازند و سپس با رسیدن به یک نقطه عطف، شروع به ایجاد کفهای بالاتر میکنند که اگر این نقاط بوسیله یک خط مورب به یکدیگر متصل شوند یک قوس شبیه به حرف انگلیسی U یا شکل فنجان ساخته میشود.

در این الگو همواره نقطهای وجود دارد که روند قیمتی نزولی از آنجا آغاز شده است یا تلاشی برای افزایش قیمت قبل از نزول بوده است اما با برخورد به محدودهی مقاومتی، اولین قله را تشکیل داده و سپس کف پایینتری را ساخته است، آن محدوده مقاومتی را میتوان به عنوان خط گردن در نظر گرفت. همچنین در روند صعودی با شکست این محدوده مقاومتی، می توان تاییدی را برای بازگشت روند و آغاز روند صعودی گرفت.

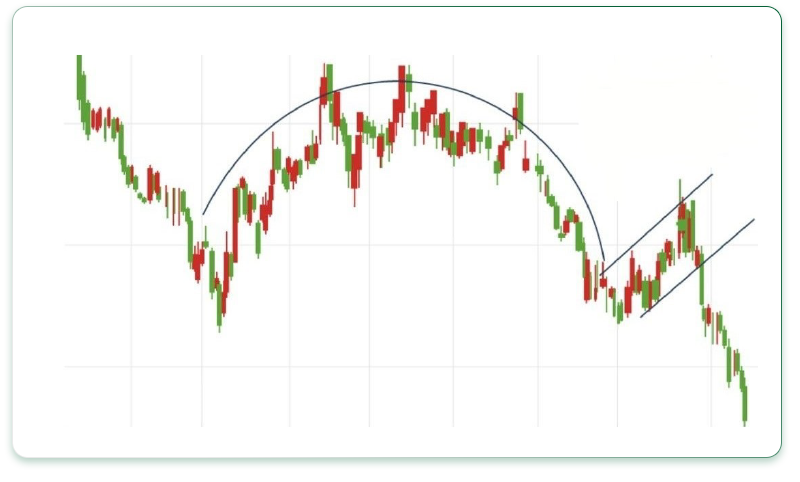

این الگو میتواند در یک سقف قیمتی نیز تشکیل شده و روند صعودی را به یک روند نزولی تبدیل کند. زمانی که این اتفاق رخ دهد با یک الگوی بازگشتی سقف گرد یا فنجان معکوس روبرو خواهیم بود.

در این حالت نیز تغییرات قیمتی با یک شیب ملایم به محدوده سقف(نقطه عطف صعودی) رسیده و سپس یک روند زمانی مشابه روند صعودی را برای کاهش قیمت تجربه میکند بهطوریکه از لحاظ بصری یک نیم دایره را میسازد و با رسیدن به محدوده حمایتی، واکنش داده و پولبکی را ایجاد میکند که معمولا دارای یک خط روند حمایتی داینامیک است(به شکل دسته فنجان) و با از دست دادن آن، مجددا روند نزول قیمتی آغاز شده و شدت میگیرد. نمونه این الگو در تصویر زیر مشخص شده است.

الگوی سقف سه قلو(Triple Top)

این الگو بازگشتی در انتهای روند صعودی تشکیل میشود و مانند الگوی سقف دو قلو است با این تفاوت که روند قیمتی برای بار سوم جهش صعودی را تجربه کرده و با برخورد به مقاومت ایجاد شده در دو سقف قبلی، از شکستن آن و صعود ناکام میماند.

بعد از این فرآیند با از دست رفتن محدوهای که به عنوان خط گردن شناخته میشود، توقع میرود که روند قیمتی نزولی شود. برای اطمینان یافتن از رخ دادن این اتفاق، میتوان از سایر تکنیکها نیز استفاده کرد.

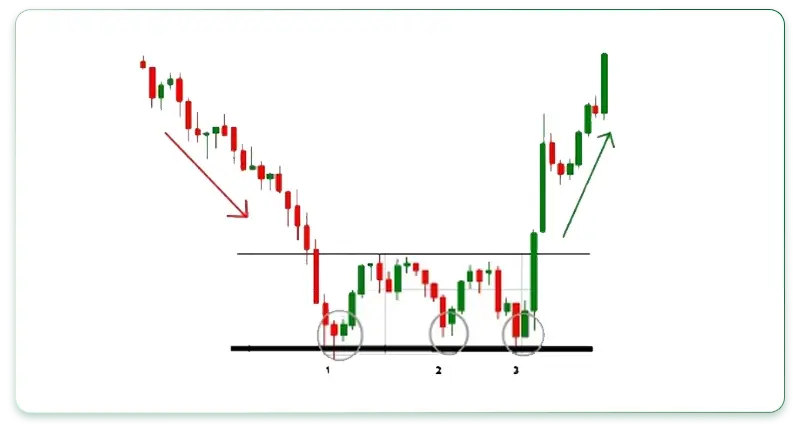

الگوی کف سه قلو(Triple bottom)

این الگو بازگشتی در انتهای روند نزولی تشکیل شده و مانند الگوی سقف سه قلو است، روند غالب قبلی که در اینجا نزولی است را پایان داده و به روند صعودی تبدیل میکند در ادامه، نمونه این الگو در تصویر زیر مشخص شده است.

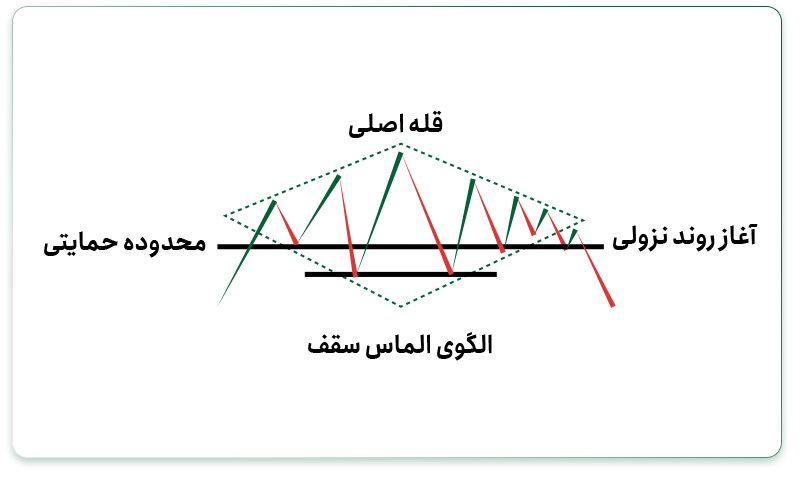

الگوی الماس سقف(Diamond Top Pattern)

الگوی بازگشتی الماس یا دایموند اغلب در قلهی یک روند صعودی دیده میشود و احتمال تغییر جهت را افزایش میدهد. این الگو برخلاف الگوهای قبلی در بین معاملهگران کمتر شناخته شده است. علت نامگذاری الگوی الماس این است که با رسم خطوط روند قلهها و درهها به یکدیگر، شکل یک الماس را مشاهده میکنیم.

ساختار این الگو به این شکل است که بعد از یک روند صعودی قابل توجه، قیمت دارایی، سقف بالاتر و کف پایینتر جدیدی میسازد و سپس با ساختن سقف بالاتر که قلهی الگو است وارد روند کوتاهی میشود که شامل سقفهای پایین و کفهای بالاتری است.

این سقفها و کفها، مجموعا بر اساس حمایت و مقاومتهای قبلی شکل میگیرند و خروج الگو از آخرین حمایت استاتیک یا حمایت روندی داینامیک، احتمالا آغاز روند نزولی خواهد بود.

این الگو را میتوان برای کف یک روند نزولی نیز در نظر گرفت که از آن با عنوان الگوی الماس کف(Diamond bottom Pattern) یاد میشود. نمونهای از این الگو در تصویر زیر وجود دارد.

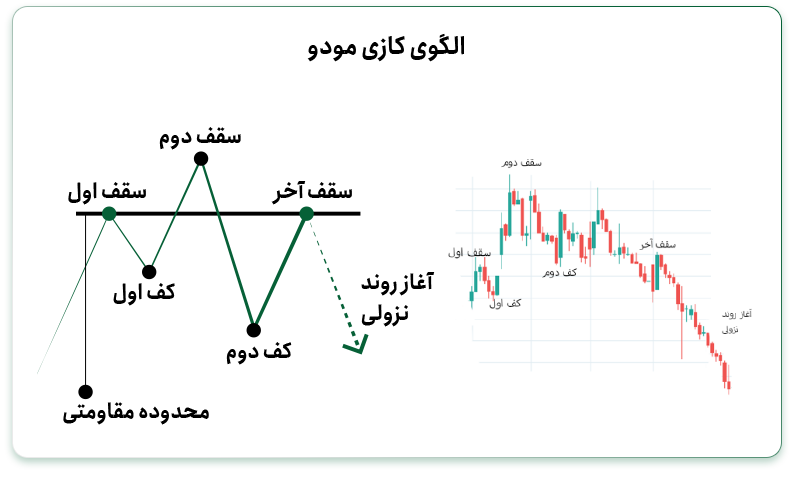

الگوی کواسی مودو(Quasimodo Pattern)

الگو بازگشتی کواسی مودو یا کازی مودو در انتهای یک روند صعودی غالب تشکیل شده و احتمال تغییر جهت را افزایش میدهد. کواسی مودو نسبت به الگوهای قبلی جدیدتر است و از دسته الگوهایی است که در معاملات روزانه بازار جهانی، طرفداران قابل توجهی دارد.

در این الگو سقفها، پیاپی بالاتر و کفها، پایینتر تشکیل میگردند به این صورت که بعد از یک روند صعودی، سقفی تشکیل شده و سپس با افزایش عرضهها، قیمت روند نزولی یافته و محدودهی حمایتی را میشکند اما کمی بعد با تشکیل حمایت جدید، نزول قیمت متوقف شده و مجددا با افزایش تقاضا، قیمت به حدی رشد میکند که از سقف قبلی عبور کرده و در مقاومت جدیدی متوقف میشود.

این اتفاقات تا جایی ادامه مییابد که سقف جدیدی تشکیل نشده و قیمت در محدودهی مقاومتی سقف اول متوقف میشود که نشانهی مهمی از ضعف روند است! و احتمالا بعد از آن نزول قیمت آغاز میشود. این فرآیند در تصویر زیر مشخص شده است.

در نگاه اول، الگوی کازی مودو بیشباهت به سر و شانه سقف نیست! اما تفاوت اساسی در این است که در الگوی سر و شانه، کفها در محدودهی مشخصی حمایت میشوند ما در کازی مودو، کف جدید ساخته میشود. یعنی کف دوم(دره دوم) پایینتر از کف اول قرار میگیرد که نشانهی خوبی از ضعف قدرت خریداران و افزایش نااطمینانی در بازار است.

به نوعی میتوان این الگو را یک سر و شانه کج قلمداد کرد. تفاوت این دو الگو در تصویر زیر نمایان است.

چطور از الگوهای کلاسیک بازگشتی در معاملات استفاده کنیم؟

برای استفاده از الگوهای بازگشتی میتوان به نکات زیر توجه کرد:

- الگوها را خیلی خوب مطالعه کرده و در چارت دارایی مورد نظر بررسی کنید. بسیاری از این الگوها به آن صورت که در اشکال تدریس میشوند، در چارت قابل مشاهده نیستند از این رو یافتن و استفاده از آنها در معاملات، نیاز به کسب تجربه قابل توجهی دارد.

- بارها تمرین کرده و بر اساس استراتژی که در معاملات خود در نظر گرفتهاید، بک تست بگیرد و تاثیر الگوها را بررسی کنید.

- هنگام استفاده از این الگوها بهتر است سایر فاکتورهای تکنیکال را هم در تحلیل و تصمیمگیری دخیل کرد تا در نقطه مورد نظر با گرفتن تاییدیههای بیشتری بتوان وارد معامله شد.

- ریشه اصلی شکلگیری تمام این الگوها رفتار معاملهگران در بازارهاست. برای استفاده بهتر از این روشها، رفتار معاملهگران در دارایی مورد نظرتان را بررسی کنید.

- در آخر همواره متناسب با سطح ریسکپذیری خود عمل کنید و صرفا با مشاهدهی یک الگو، ریسک معاملات خود را افزایش ندهید.

جمعبندی

در این مقاله تلاش شد یکی از مباحث مهم و پرکاربردی در بازارهای مالی که الگوهای بازگشتی(reversal patterns) است، معرفی شده و چند مورد از پرکاربردترین انواع آن بررسی شود. بهتر است مباحث مطرح در رابطه با الگوهای قیمتی را در چارت داراییهای مختلف در بازارهای گوناگون مورد بررسی قرار دهید تا برای استفاده از آنها در معاملات خود به تسلط قابل توجهی دست یابید.