نمودارهای شمعی در تحلیل تکنیکال

سرمایهگذاران بعد از دریافت کد بورسی به ابزارها و تکنیکهای مختلفی برای تجزیه و تحلیل بازارهای مالی نیاز دارند. یکی از این ابزارها نمودار شمعی است. نمودارهای شمعی (کندل استیک) که در قرن هفدهم در ژاپن برای تجزیه و تحلیل قیمت برنج استفاده میشدند، امروزه به ابزاری کاربردی در تحلیل تکنیکال و صنعت مالی تبدیل شدهاند. این نمودارها با نمایش یک تصویر ساده و در عین حال قدرتمند از حرکات قیمت، به شناسایی روندها، الگوها و فرصتهای معاملاتی بالقوه در بازار کمک میکنند. در ادامه این مطلب اصول اولیه نمودارهای شمعی، اجزای آن و برخی از رایجترین الگوهای شمعی در تحلیل تکنیکال را بررسی خواهیم کرد.

تاریخچه نمودارهای شمعی

مبدا نمودارهای شمعی را میتوان در قرن هفدهم و در کشور ژاپن پیدا کرد. جایی که تاجران برنج برای تجزیه و تحلیل روند بازار و تصمیمگیریهای خود از آن استفاده میکردند. گفته میشود که بنیانگذار نمودار شمعی یک تاجر افسانهای برنج به نام Honma Munehisa است که سیستمی را برای تجزیه و تحلیل حرکات قیمت بر اساس روانشناسی فعالان بازار ایجاد کرده است. او متوجه شد که تغییرات قیمت فقط تحت تاثیر عرضه و تقاضا نیست و احساسات معاملهگران نیز بر آن موثر است. قابل ذکر است که نمودارهای کندل استیک در دهه 1980 توسط استیو نیسون، تحلیلگر تکنیکال که کتابی در همین زمینه به نام «تکنیکهای نمودار شمعی ژاپنی» نوشته است، به دنیای غرب معرفی شد.

کاربرد نمودارهای شمعی در تحلیل تکنیکال

نمودارهای شمعی کاربرد گستردهای در تحلیل تکنیکال دارند. همانطور که گفته شد شمعها با نمایش بصری اندازه حرکت قیمت با رنگهای مختلف به پیشبینی قیمت آینده سهم کمک میکنند. با استفاده از الگوهای شمعی امکان شناسایی روند، نقاط ورود و خروج و مدیریت ریسک وجود دارد. همچنین نمودارهای شمعی بینش ارزشمندی در مورد احساسات معاملهگران و روانشناسی بازار سرمایه ارائه میدهند.

معرفی و مفهوم اجزای شمع در تحلیل تکنیکال

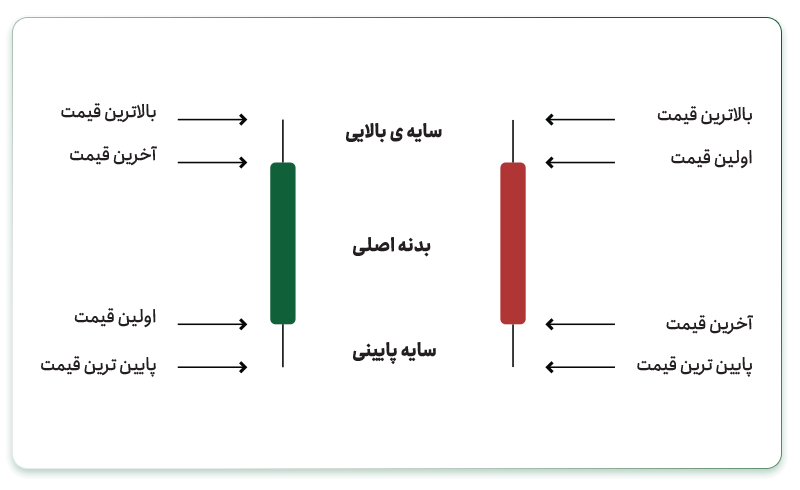

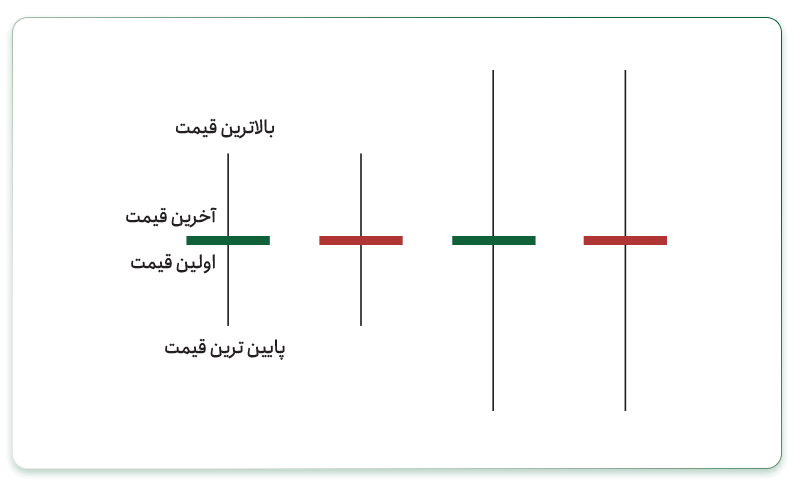

هر شمع یا کندل مطابق شکل زیر از بدنهای مستطیلی برای نمایش قیمتهای آغازین و پایانی سهام استفاده میکند و سایهها (دُم یا فیتیله) نیز محدوده قیمت را نمایش میدهند؛ بنابراین شکل شمع براساس رابطه بین قیمتها در طی یک جلسه معاملاتی متفاوت است.

- بدنه: بدنه کندل محدوده بین قیمت باز و بسته شدن سهم در یک دوره زمانی را نشان میدهد. اگر شمع سبز یا سفید باشد، یعنی قیمت پایانی بالاتر از قیمت آغازین است که نشاندهنده افزایش قیمت است و اگر شمع قرمز یا مشکی باشد، یعنی قیمت بسته شدن کمتر از قیمت آغازین است که نشاندهنده کاهش قیمت است.

- سایه: سایه یا فیتیله نشاندهنده بیشترین و کمترین قیمت سهم در یک دوره زمانی هستند. فتیله بالایی از بالای بدنه تا بالاترین قیمتی که در آن دوره زمانی به دست آمده است و فتیله پایینی از پایین بدنه تا پایینترین قیمتی که سهم به آن رسیده امتداد دارد.

نکته: طول فیتیله و اندازه بدنه نمای کلی از نوسانات قیمت در یک دوره زمانی را ارائه میدهند. رنگ و شکل شمع نیز در مورد حرکت قیمت اطلاعات مفیدی ارائه میکنند. رنگ بدنه شمع برای نشان دادن افزایش قیمت (سبز یا سفید) یا کاهش (قرمز یا سیاه) استفاده میشود. با این حال، توجه به این نکته ضروری است که نمودارهای کندل استیک تنها یکی از ابزارهایی هستند که تحلیلگران برای تجزیه و تحلیل بازارها از آن استفاده میکنند و باید همراه با سایر ابزارهای تحلیلی (که به تفصیل در مقاله آموزش کامل تحلیل تکنیکال مورد بررسی قرار گرفتهاند) برای تصمیمگیری آگاهانه مورد استفاده قرار گیرند.

انواع نمودار (الگوهای) شمعی

شمعها با حرکات بالا و پایین قیمت ایجاد میشوند و الگوهای شمعی نیز با چیدمان یک یا چند شمع بر روی نمودار شکل میگیرند. الگوهای شمعی بر این اصل استوار هستند که روند بازار توسط احساسات خریدار و فروشنده هدایت میشود و این احساسات را میتوان از طریق حرکات قیمت و الگوهای نمودار مشاهده و تجزیه و تحلیل کرد. به صورت کلی الگوها به دو دسته صعودی و نزولی تقسیم میشوند که الگوهای صعودی نشان دهنده احتمال افزایش قیمت و الگوهای نزولی نشان دهنده احتمال کاهش قیمت است. در حال حاضر الگوهای شناخته شده بسیاری وجود دارد که استفاده از آنها برای شناسایی روند قیمت روشی مرسوم است. برخی الگوها سیگنال خرید و برخی سیگنال فروش یا نگهداری سهم را صادر میکنند. در اینجا رایجترین الگوهای شمعی را معرفی میکنیم:

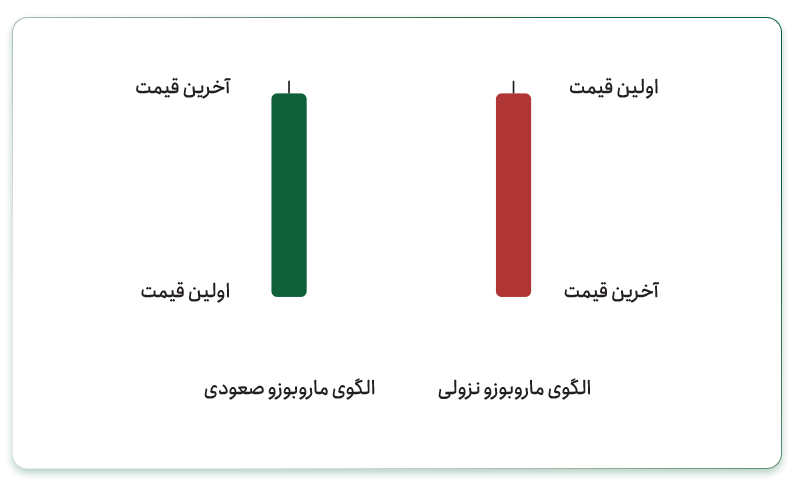

الگوی ماروبوزو (MARUBOZU)

شمعهایی با بدنه بزرگ و قوی که سایه بالا و پایین ندارد، ماروبوزو نامیده میشوند.

ماروبوزو سبز در یک روند صعودی به معنای ادامه روند و در انتهای روند نزولی به معنای بازگشت روند است. ماروبوزو قرمز در یک روند نزولی به معنای ادامه روند و در انتهای روند صعودی به معنای بازگشت روند است.

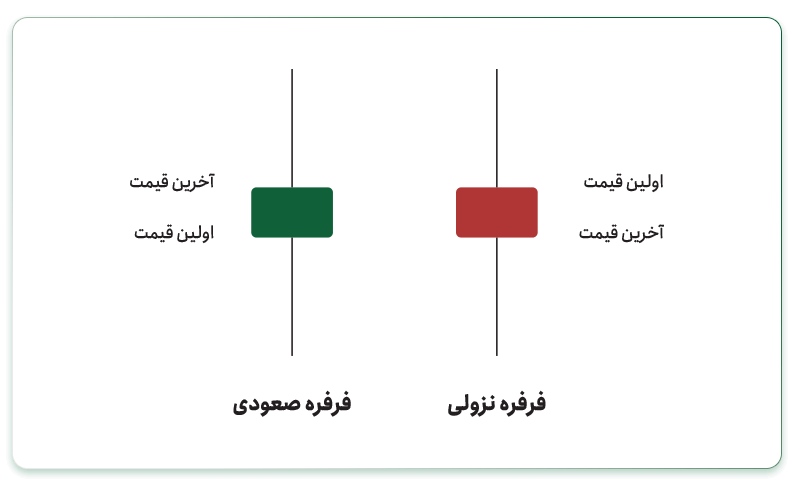

الگوی فرفره (Spinning Tops)

شمعهایی با بدنه کوچک اما سایههای بالا و پایین بزرگ را فرفره مینامند. فرفرهها نشان دهنده تردید معاملهگران هستند و اگر در انتهای روند شکل گیرند نشان دهنده تضعیف روند خواهند بود.

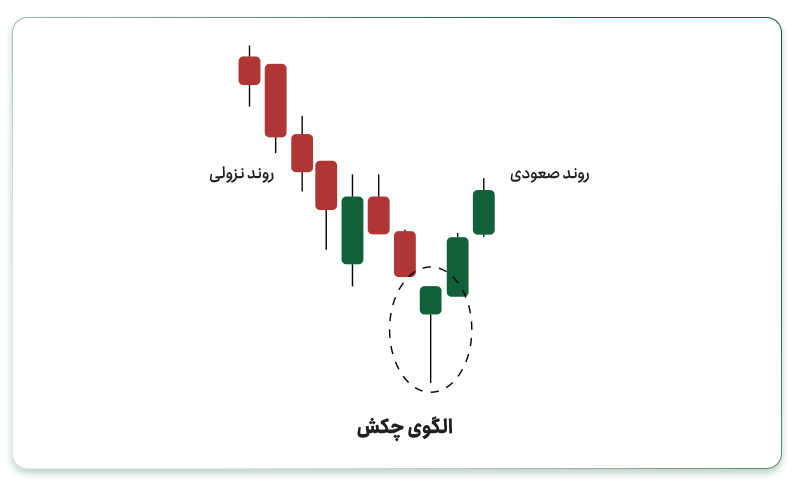

الگوی چکش (Hammer Patterns)

شمعی با بدنه کوچک و سایه پایینی بسیار بلند که در انتهای روند نزولی شکل میگیرد و به معنی بازگشت روند است. در الگوی چکش رنگ شمع اهمیتی ندارد و در برخی موارد میتواند به عنوان الگوی ادامه دهنده عمل کند.

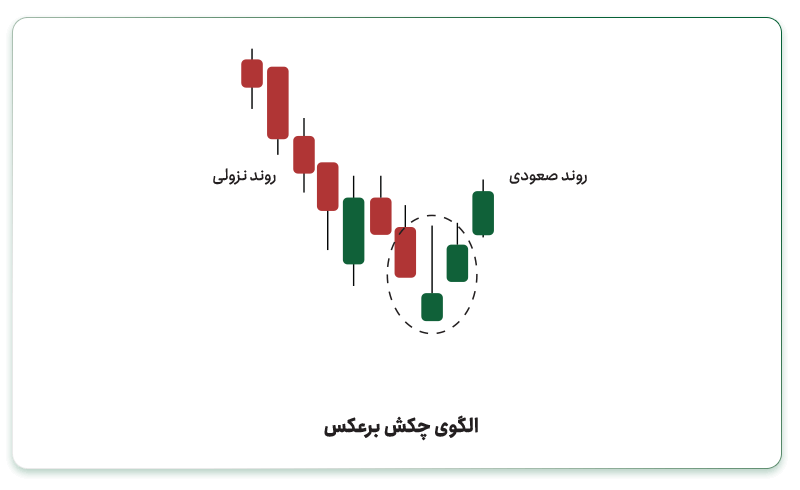

الگوی چکش معکوس (Inverted Hammer Patterns )

شمعی با بدنه کوچک و سایه بالایی بسیار بلند که در انتهای روند نزولی شکل میگیرد و به معنی بازگشت روند است. در این الگو رنگ شمع اهمیتی ندارد اما بدنه صعودی قدرت بازگشت بیشتری خواهد داشت. در حالت کلی طول سایه باید حداقل دو برابر طول بدنه آن باشد.

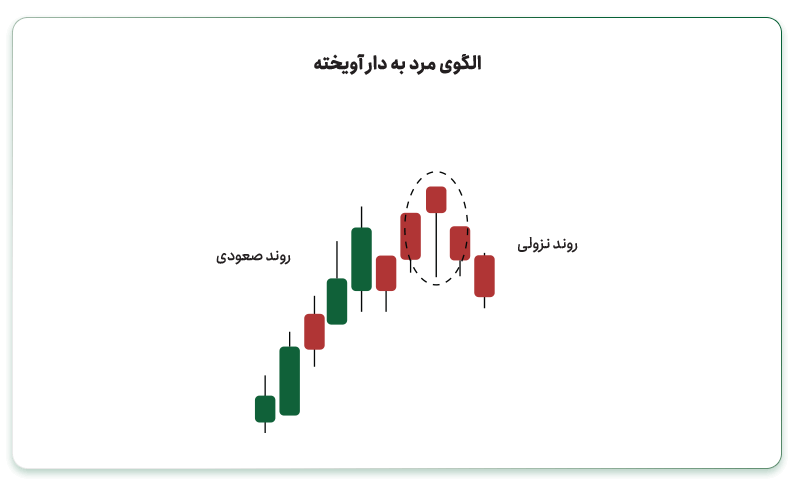

الگوی مرد دار آویخته (Hanging Man Patterns)

شمعی با سایه پایینی بسیار بلند که در انتهای روند صعودی شکل میگیرد و به معنی بازگشت روند است. در این الگو رنگ شمع اهمیتی ندارد و طول سایه حداقل دو برابر بدنه است.

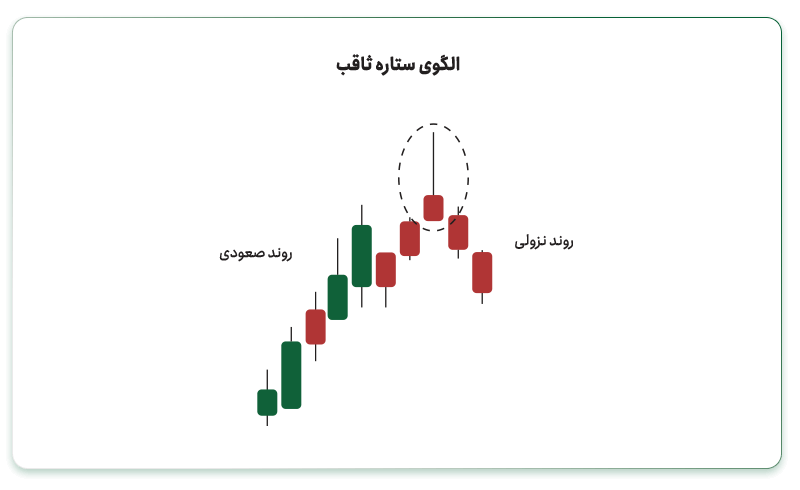

الگوی ستاره ثاقب (Shooting Star Patterns)

شمعی با سایه بالایی بسیار بلند که در انتهای روند صعودی شکل میگیرد و به معنی بازگشت روند است. در این الگو رنگ شمع اهمیتی ندارد و طول سایه حداقل دو برابر است.

الگوی دوجی (Doji Patterns)

این نوع شمع فاقد بدنه بوده و به معنای یکسان بودن قیمت آغازین و پایانی است. لذا به جای بدنه شامل یک خط است. دوجی نیز مانند فرفره نشاندهنده تردید سهامداران است.

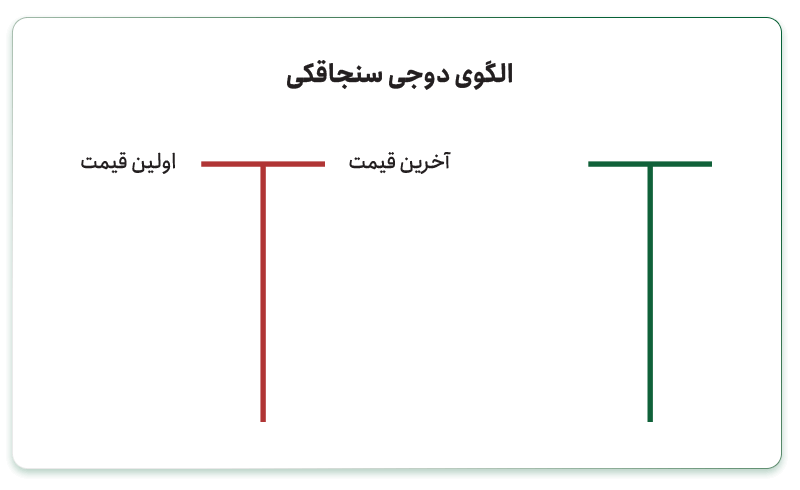

الگوی دوجی سنجاقک (Dragonfly Doji Patterns)

الگوی بازگشتی که در انتهای روند نزولی شکل میگیرد و احتمالاً آغازی برای روند صعودی سهم در آینده خواهد بود. این شمع دارای سایه پایینی بسیار بلند و بدون سایه بالایی است. سایه پایینی بلند نشاندهنده فشار خرید در نقطه مورد نظر است. این الگو ممکن است در روند صعودی هم شکل بگیرد اما قدرت آن در روند نزولی بیشتر است.

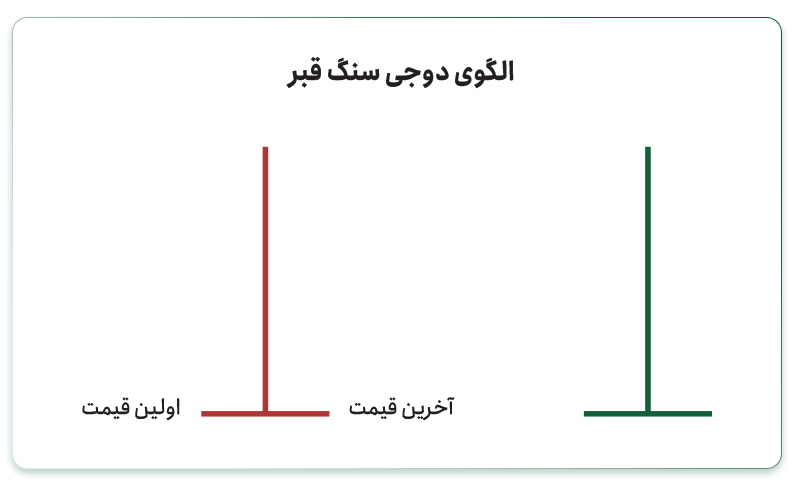

الگوی دوجی سنگ قبر (Gravestone Doji Patterns)

الگوی بازگشتی که در انتهای روند صعودی شکل میگیرد و باعث توقف روند میشود. این شمع دارای سایه بالایی بسیار بلند و بدون سایه پایینی است. سایه بالایی بلند نشاندهنده فشار فروش در نقطه مورد نظر است.

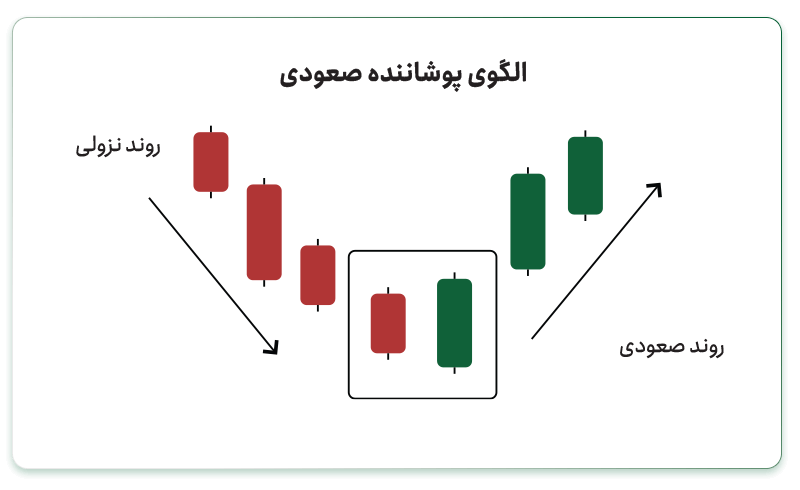

الگوی پوشاننده صعودی (Bullish Engulfing)

الگوی بازگشتی با دو شمع که در انتهای روند نزولی شکل میگیرد و میتواند نمایانگر تغییر روند باشد. در این الگو ابتدا شمع نسبتاً کوچک نزولی شکل میگیرد و سپس شمع صعودی تشکیل میشود که دارای قیمت آغازین کمتر از بسته شدن و قیمت پایانی بیشتر از قیمت ابتدایی شمع اول است. بنابراین شمع دوم کاملاً شمع اول را میپوشاند.

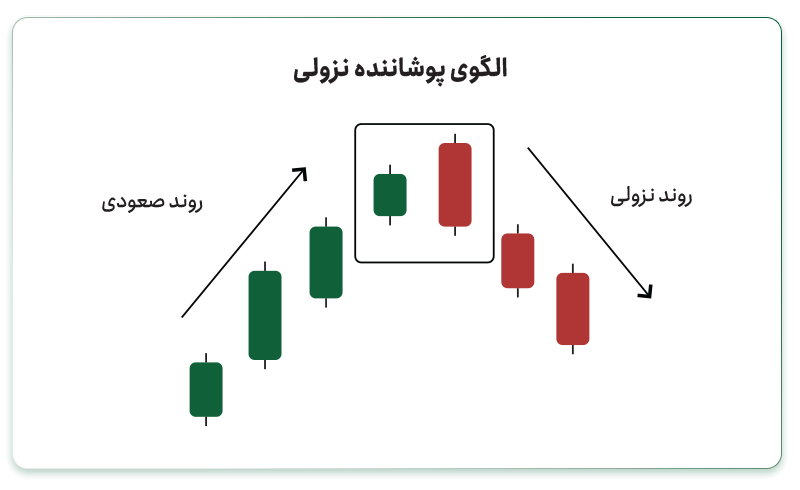

الگوی پوشاننده نزولی (Bearish Engulfing)

الگوی بازگشتی با دو شمع که در انتهای روند صعودی شکل میگیرد و میتواند نمایانگر تغییر روند باشد. ابتدا شمع نسبتاً کوچک صعودی شکل گرفته و سپس شمع نزولی تشکیل میشود که دارای قیمت آغازین بیشتر از بسته شدن و قیمت پایانی کمتر از قیمت ابتدایی شمع اول است. بنابراین شمع دوم کاملاً شمع اول را میپوشاند.

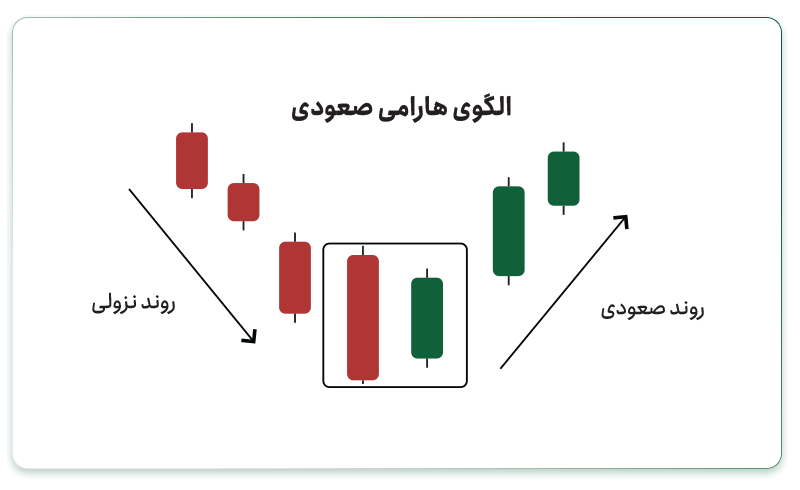

الگوی هارامی صعودی (Bullish Harami)

الگوی بازگشتی با دو شمع که در انتهای روند نزولی شکل میگیرد و میتواند نمایانگر تغییر روند باشد. ابتدا شمع بزرگ نزولی شکل گرفته و سپس یک شمع با قیمتهایی تشکیل میشود که بدنه شمع دوم داخل بدنه شمع اول قرار میگیرد. شمع دوم میتواند صعودی یا نزولی باشد.

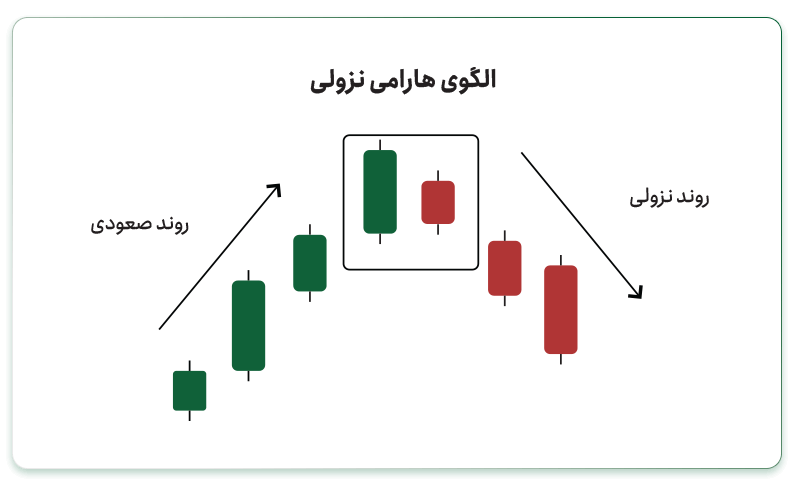

الگوی هارامی نزولی (Bearish Harami)

الگوی بازگشتی با دو شمع که در انتهای روند صعودی شکل میگیرد و میتواند نمایانگر تغییر روند باشد. ابتدا شمع بزرگ صعودی شکل گرفته و سپس یک شمع با قیمتهایی تشکیل میشود که بدنه شمع دوم داخل بدنه شمع اول قرار میگیرد. شمع دوم میتواند صعودی یا نزولی باشد.

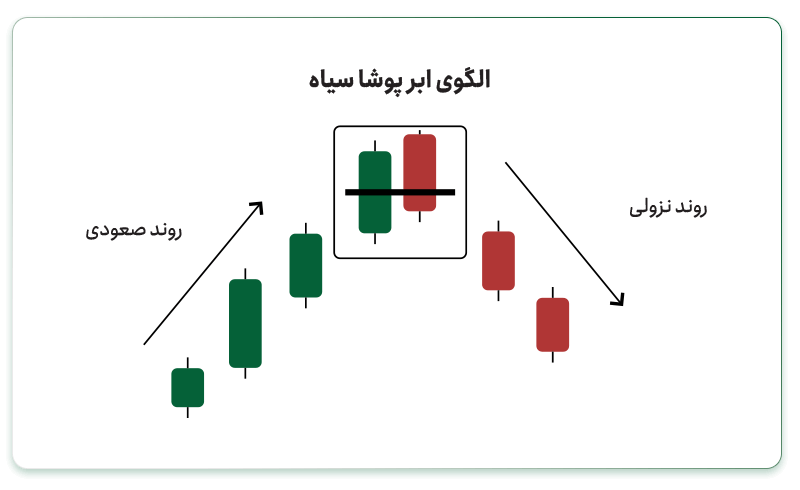

الگوی پوشش ابر سیاه (Dark Cloud Cover)

الگوی بازگشتی با دو شمع که در انتهای روند صعودی شکل میگیرد و میتواند نمایانگر تغییر روند باشد. ابتدا شمع بزرگ صعودی که نشاندهنده ادامه روند است شکل گرفته و سپس یک شمع نزولی با قیمت آغازین بالاتر ایجاد میشود و در نهایت با قیمتی به کار خود پایان میدهد که حداقل نیمی از شمع اول را پوشانده باشد.

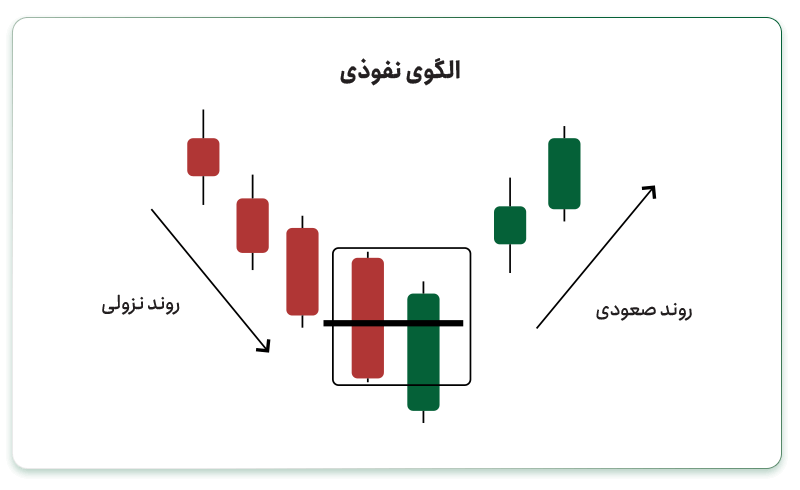

الگوی نافذ (Piercing Patterns)

الگوی بازگشتی با دو شمع که در انتهای روند نزولی شکل میگیرد و میتواند نمایانگر تغییر روند باشد. ابتدا شمع نزولی با قیمت آغازین پایینتر ایجاد میشود و در نهایت با قیمتی به کار خود پایان میدهد که حداقل نیمی از شمع اول را پوشانده باشد.

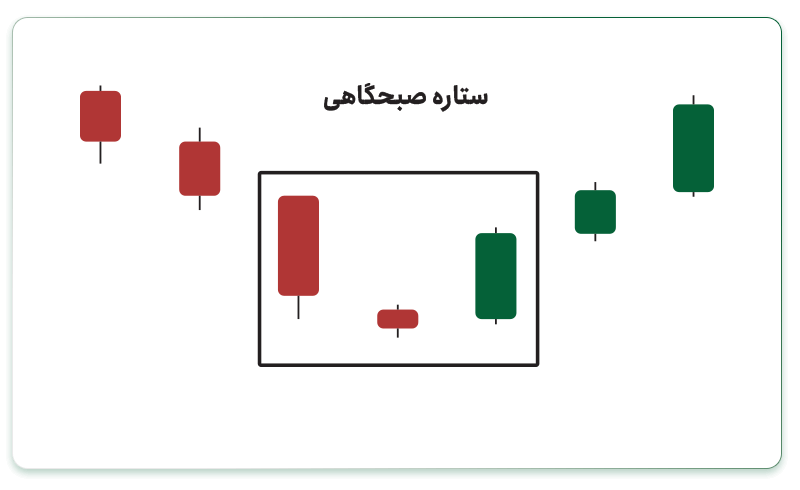

الگوی ستاره صبحگاهی (Morning Star)

الگوی بازگشتی با سه شمع که در انتهای روند نزولی شکل میگیرد. ابتدا یک شمع نزولی که نشاندهنده ادامه روند است شکل میگیرد سپس شمع دوم که میتواند مثبت، منفی یا خنثی (دوجی) باشد، با یک شکاف پایینتر از شمع اول ایجاد میشود و در پایان شمع سوم صعودی نیز با شکاف مثبت بالاتر از شمع دوم شکل میگیرد که بیانگر بازگشت روند است.

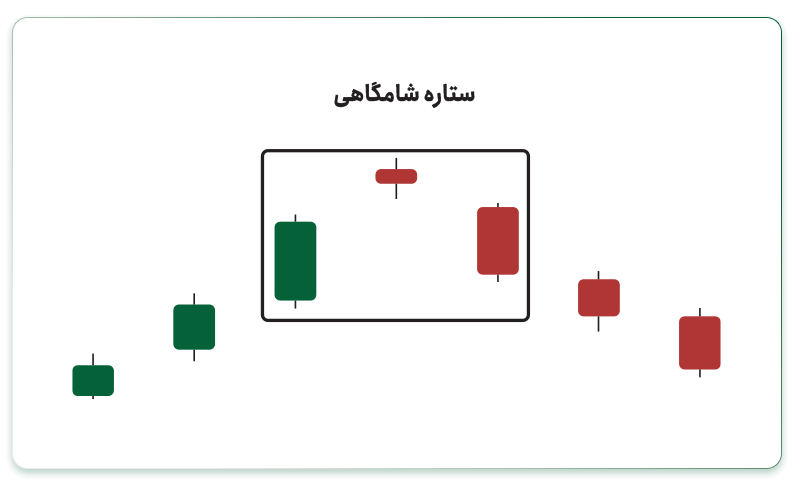

الگوی ستاره شامگاهی (Evening Star)

الگوی بازگشتی با سه شمع که در انتهای روند صعودی شکل میگیرد. ابتدا یک شمع صعودی که نشاندهنده ادامه روند است شکل میگیرد سپس شمع دوم که میتواند مثبت، منفی یا خنثی (دوجی) باشد، با یک شکاف بالاتر از شمع اول ایجاد میشود و در پایان شمع سوم صعودی نیز با شکاف منفی بالاتر از شمع دوم شکل میگیرد که بیانگر بازگشت روند است.

سخن پایانی:

امروزه نمودارهای شمعی یا کندل استیک به ابزاری ضروری برای تحلیلگران تبدیل شدهاند. این نمودارها با ارائه یک نمایش بصری ساده و در عین حال قدرتمند از حرکات قیمت؛ در شناسایی روند، الگوها و فرصتهای معاملاتی بالقوه کمک بزرگی به تحلیلگران میکنند. با این حال توجه داشته باشید که تجزیه و تحلیل کندل استیک به تنهایی نباید مبنای تصمیمات معاملاتی شما باشند و بهتر است با ترکیبی از ابزارهای دیگر مانند اندیکاتورها در تحلیل تکنیکال مورد استفاده قرار گیرند.