ترازنامه یا صورت وضعیت مالی چیست و چه کاربردی دارد؟

صورت وضعیت مالی که در گذشته به ترازنامه معروف بود را میتوان مشابه با یک عکس از وضعیت مالی شرکت در نظر گرفت. عکسی که در آن داراییها و بدهیهای شرکت و تفاوت آنها یعنی حقوق صاحبان سهام را منعکس میکند. این گزارش مالی اهمیت زیادی برای تحلیل شرکت و خرید سهام در بورس دارد؛ بههمین دلیل، در این مقاله سعی شده با بررسی بخشهای مختلف یک صورت وضعیت مالی، شما را با این ابزار بیشتر آشنا کنیم.

ویدیوی ترازنامه یا صورت وضعیت مالی چیست و چه کاربردی دارد؟

ترازنامه چیست؟

تحلیل بنیادی، روشی برای بررسی وضعیت یک شرکت برای سرمایه گذاری در بورس است و ترازنامه نیز یکی از ابزارهای آن به حساب میآید. در واقع ترازنامه، خلاصهای از داراییها، بدهیها و حقوق صاحبان سهام است که در پایان دورههای مالی، منتشر میشود.

این گزارش نشان میدهد که شرکت چقدر دارایی دارد، میزان بدهیهای آن (جاری و غیرجاری) چقدر است و سهامداران به چه میزانی در شرکت سهم دارند.

ترازنامه یک معادله نیز دارد که به شرح زیر است :

با توجه به این معادله که به معادله حسابداری نیز معروف است، همواره حاصل جمع بدهی و سرمایه (حقوق صاحبان سهام) با رقم دارایی، برابر است.

چه اطلاعاتی در ترازنامه نمایش داده می شود؟

زمانیکه یک ترازنامه را مقابل خود قرار میدهید، موارد زیر را مشاهده خواهید کرد:

- داراییها (جاری و غیرجاری)

- بدهیها (جاری و غیرجاری)

- حقوق صاحبان سهام

هرکدام از این 3 مورد، موارد زیادی را دربر میگیرند که تک تک آنها در تحلیل شما بهعنوان یک سرمایهگذار نقش مهمی را ایفا خواهند کرد که در ادامه به بررسی این فاکتورها خواهیم پرداخت.

دارایی ها

داراییها در دو گروه داراییهای جاری و غیرجاری (ثابت) طبقهبندی میشوند. در گذشته ابتدا دارایی جاری و سپس دارایی غیر جاری نمایش داده میشد؛ اما اکنون دارایی غیرجاری قبل از دارایی جاری قرار میگیرد و این موضوع در مورد بدهیها هم صدق میکند. طول عمر داراییهای ثابت نسبتا طولانی بوده و میتوانند در دو دسته مشهود یا نامشهود قرار گیرند. داراییهای مشهود، شامل مواردی مانند خودرو، رایانه و… است؛ اما، علامت تجاری، حق اختراع و… در دسته داراییهای نامشهود قرار میگیرند.

طول عمر داراییهای جاری کمتر از یکسال بوده و به این معنی است که این داراییها طی 12 ماه آینده به وجه نقد تبدیل خواهند شد؛ برای مثال، موجودی کالا باید در طی سال به فروش برسد؛ پس موجودی کالا در قسمت داراییهای جاری نوشته خواهد شد.

در قسمت داراییها مواردی مانند موجودی نقد، دریافتنیهای تجاری، داراییهای نامشهود و… قابل مشاهده هستند. توجه داشته باشید در گذشته داراییها به ترتیب نقدشوندگی آنها در ترازنامه قرار میگرفتند به صورتیکه ابتدا داراییها با نقدشوندگی بالا مانند وجه نقد آورده میشدند و سپس داراییها با نقدشوندگی پایینتر قرار میگرفتند. اما در صورت وضعیت مالی این ترتیب کاملا برعکس شده و موجودی نقد پایینترین ردیف بخش داراییهای ترازنامه را شامل میشود.

فراموش نکنید که ترکیب داراییهای هر شرکت خاص، منعکس کننده زمینه فعالیت آن و همچنین تصمیمات مدیریت در مورد مقدار وجه نقد و موجودی کالایی است که باید نگهداری کند؛ همچنین، سیاستهای اعتباری شرکت، خرید داراییها و… را نیز نشان میدهد.

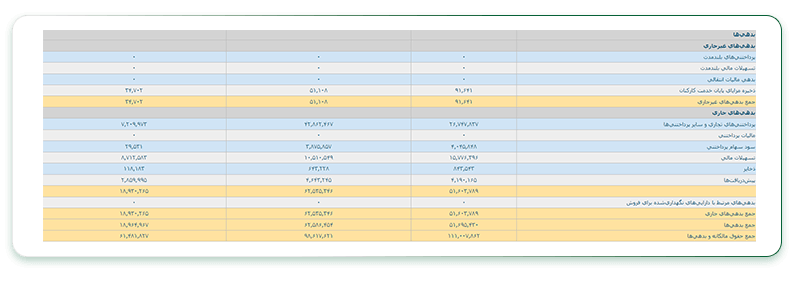

بدهیها

بدهیهای شرکت اولین اقلامی هستند که در سمت چپ ترازنامه نشان داده میشوند؛ اما، در ترازنامههای جدید که به آنها صورت وضعیت مالی نیز گفته میشود، تمام اقلام بهصورت عمودی (از بالا تا پایین) نمایش داده میشوند. بدهیها نیز مانند داراییها در دو گروه جاری یا بلندمدت طبقهبندی میشوند. مانند داراییهایی جاری، بدهیهای جاری نیز سررسید کمتر از یکسال دارند؛ به این معنی که باید در کمتر از یکسال آینده پرداخت شوند.

بدهیها نیز مانند داراییها در گذشته بر اساس نقدشوندگی، در ترازنامه درج میشدند ولی در صورت وضعیت مالی ابتدا بدهیهای بلندمدت درج خواهد شد و سپس بدهیهای کوتاه مدت با دوره زمانی بازپرداخت سریعتر آورده میشود.

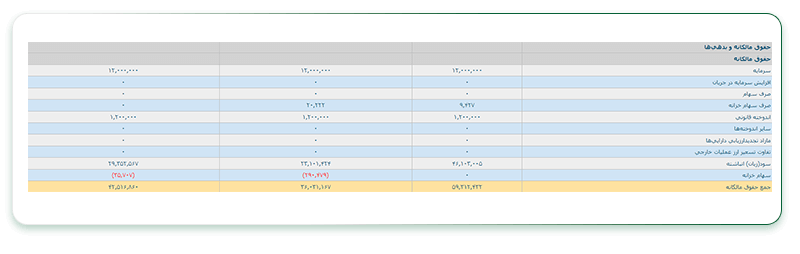

حقوق صاحبان سهام

حقوق صاحبان سهام، آخرین موردی است که در ترازنامه منعکس میشود. بنا به تعریف، تفاوت میان مجموع داراییها و مجموع ارزش بدهیها حقوق صاحبان سهام نامیده میشود. این تعریف حقوق صاحبان سهام بیانگر این است که اگر شرکت تمام داراییهای خود را بفروشد و با استفاده از آن بدهیهای خود را پرداخت کند، آنچه باقی میماند متعلق به سهامداران خواهد بود؛ بنابراین، ترازنامه ما (براساس معادله حسابداری) همواره تراز باقی خواهد ماند.

سرمایه در گردش خالص چیست؟

در یک تعریف ساده میتوان گفت که تفاوت بین داراییها و بدهیهای جاری، سرمایه در گردش خالص نامیده میشود. با توجه به این موضوع، چنانچه مجموع داراییهای جاری شرکت بیش از مجموع بدهیهای جاری آن باشد، سرمایه در گردش مثبت خواهد بود. مثبت بودن سرمایه در گردش خالص به این معنی است که وجه نقد در اختیار شرکت طی دوازده ماه آینده، بیش از وجهی است که باید طی همین مدت و در قالب بدهی پرداخت کند؛ به همین دلیل، معمولا در شرکتی که فعالیتهای خود را بهدرستی انجام میدهد، سرمایه در گردش خالص آن مثبت است.

مفهوم نقدشوندگی

مفهوم نقدشوندگی همانطور که از نامش پیداست، به میزان سرعت و سهولت تبدیل یک دارایی به وجه نقد اشاره میکند؛ برای مثال، طلا یک دارایی نسبتا نقد است اما مواردی مانند زمین یا تجهیزات تولید، نقدشوندگی کمی دارند.

دو موضوع مهم در زمینه نقدشوندگی یک دارایی اهمیت پیدا میکند :

- سهولت تبدیل به وجه نقد

- کاهش قیمت با هدف فروش سریعتر دارایی

در توضیح این موضوع میتوان اینگونه بیان کرد که اگر قیمت یک دارایی را به مقدار مناسبی کاهش دهیم، میتوانیم سرعت نقدشوندگی آن را افزایش دهیم؛ بنابراین، میتوان داراییهایی را که نقدشوندگی بالایی دارند، سریعا به فروش رساند، بدون اینکه نیازی به کاهش قیمت آنها باشد؛ اما نمیتوان داراییهایی را که نقدشوندگی بالایی ندارند، بدون کاهش زیاد در قیمت آنها به وجه نقد تبدیل کرد.

به صورت کلی، موجودی کالا در میان داراییهای جاری (در اغلب صنایع)، کمترین نقدشوندگی را دارد.

بدهیها در مقابل حقوق صاحبان سهام

سهامداران یک شرکت مدعی ارزش باقیمانده، یعنی آن بخش از جریانات نقدی که پس از پرداخت طلب وامدهندگان باقی میماند هستند؛ اما، وامدهندگان به اندازه وامی که به شرکت میدهند مدعی جریانات نقدی آن خواهند بود.

استفاده از بدهی در ساختار مالی یک شرکت، اهرم مالی نامیده میشود. هرچه بدهیهای آن شرکت بیشتر باشد، درجه اهرم مالی آن نیز بالاتر خواهد بود.

در واقع بدهی مانند اهرم عمل میکند، چون استفاده از آن میتواند هم مقدار سود و هم مقدار زیان را بهشدت تحت تاثیر قرار دهد. فراموش نکنید در نهایت، آشنایی با مفهوم ریسک و بازده در سرمایهگذاری میتواند تاثیر مهمی در تصمیمگیریهای شما داشته باشد.

ارزش دفتری در مقابل ارزش بازار

ارزش داراییهای یک شرکت که در صورت وضعیت مالی (ترازنامه) نمایش داده میشوند، ارزش دفتری آنها بوده و عموما با ارزش واقعی داراییها برابر نیست.

طبق اصول پذیرفته شده حسابداری، در صورتهای مالی حسابرسی شده، داراییها به بهای تمام شده تاریخی نشان داده میشوند؛ به عبارت دیگر، در دفاتر شرکتها، داراییها بدون توجه به اینکه چه زمانی خریداری شدهاند یا اکنون چه ارزشی دارند، بر اساس بهایی که شرکت برای خرید آن پرداخته ثبت میشوند.

ارزش دفتری و ارزش بازار داراییها و بدهیهای جاری نسبتا برابر است؛ چون، انتظار میرود این موارد در مدت زمان کوتاهی به وجه نقد تبدیل شوند.

سخن پایانی

همانطور که در این مقاله به آن اشاره شد، صورت وضعیت مالی که در گذشته به نام ترازنامه شناخته میشد، یکی از کاربردیترین بخشهای صورتهای مالی شرکتهاست و به دلیل اهمیت آن، در خودآموزین تحلیل بنیادی نیز معرفی میشود. ترازنامه هر سه ماه یکبار منتشر شده و وضعیت داراییها و بدهیهای یک شرکت را در آخرین روز آن دوره بیان میکند. در صورت وضعیت مالی علاوهبر میزان کل داراییها، بدهیها و سرمایهگذاری سهامداران نیز نمایش داده میشود. این گزارش، از فرمول معادله اصلی حسابداری تبعیت میکند و همواره میزان بدهی و سرمایه با داراییهای شرکت برابر است.