الگوی مثلث در تحلیل تکنیکال

الگوهای قیمتی در تحلیل تکنیکال بسیار کاربردی هستند و در بازارهای مالی طرفداران زیادی دارند. مبنای شکلگیری این الگوها رفتار و عملکرد معاملهگران در بازار است. برخی از این الگوها ادامهدهنده روند و برخی نیز بازگشتی محسوب میشوند. یکی از الگوهایی که در هر دوی این دستهبندیها جای میگیرد، الگوی مثلث(Triangle Pattern) است.

الگوی مثلث(Triangle Pattern) چیست؟

همانطور که گفته شد این الگو در دستهبندی آموزش تحلیل تکنیکال جای میگیرد، آموزش و شناسایی آن بر اساس مشاهده و بررسی چارت قیمتی دارایی است. از عنوان این الگو مشخص است که برای یافتن آن، تحلیلگر باید به دنبال روند تشکیل مثلثی در نمودار قیمت باشد که با اتصال سقفها و کفهای قیمتی، قابل رویت خواهد بود.

کارکرد این الگوی قیمتی برای پیشبینی ادامه روند موجود است. به این ترتیب که بر اساس شکلگیری و نحوه تغییر سقفها و کفهای ایجاد شده در یک روند خنثی، تلاش میکند تا با تشخیص قدرت عرضه و تقاضا بر روی یک دارایی، رفتار معاملهگران و جهتگیری بازار را تشخیص دهد. در ادامه به انواع این الگو، اشکال و نحوه تشخیص آن خواهیم پرداخت.

انواع الگوی مثلث در تحلیل تکنیکال چیست؟

الگوی مثلث را بر اساس شکل مثلث و جهات خطوطی که دارد میتوان به سه دستهی صعودی، نزولی و متقارن تقسیم کرد. همچنین الگوهای مثلث را بر اساس اثری که بر روند قیمتی دارند نیز میتوان به دو نوع ادامهدهنده (Continuation Triangle Patterns) یا بازگشتی (Reversal Triangle Patterns) تقسیم کرد. برای مثال منظور از ادامهدهنده این است که، بعد از مشاهده این الگو در یک روند غالب و ایجاد وقفه، توقع میرود همان روند قبلی ادامه یابد. مثلا اگر این الگو در یک روند صعودی رخ دهد و بعد از شکلگیری الگوی مثلث، همچنان روند صعودی ادامه یابد، گفته میشود الگو از نوع ادامهدهنده بوده است.

حمایت و مقاومت در الگوی مثلث

مبحث حمایت و مقاومت در شناسایی این الگو نقش اساسی دارد. زیرا شکلگیری مجموعهای از سقفها و کفهای قیمتی در چارت با استفاده از ترسیم خطوط حمایت و مقاومت داینامیک یا استاتیک قابل تشخیص خواهند بود که منجر به شناسایی الگوهای مختلف مثلث میشوند.

همچنین شکستهشدن یا از دست رفتن این محدودههای حمایتی و مقاومتی یکی از تائیدیههای مهم در شناسایی الگو و پیشبینی روند آینده خواهد بود. از آنجاییکه این نواحی همواره در چارتهای قیمتی از اهمیت بالایی برخوردار هستند، احتمال تشکیل الگوهای قیمتی در این محدودهها بیشتر است به همین دلیل توجه به این نقاط برای یافتن الگو اهمیت بالایی دارد. در ادامه انواع این الگوها آورده شده است.

اگر نیاز به کسب اطلاعات بیشتر در رابطه با حمایت و مقاومت دارید میتوانید مقاله سطح حمایت و مقاومت در بورس را مطالعه کنید.

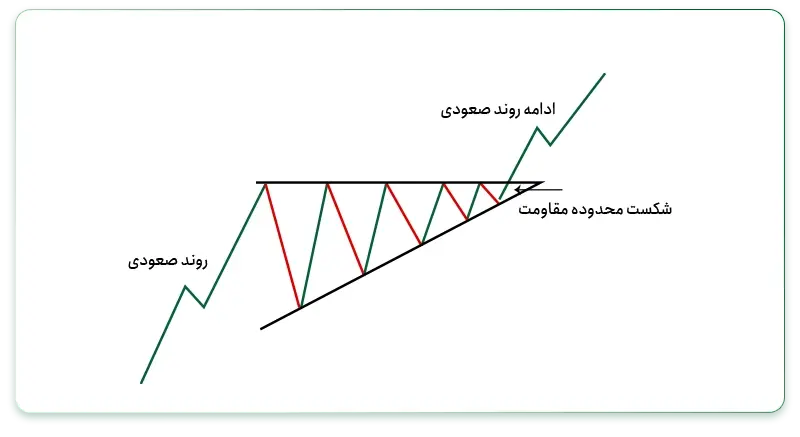

الگوی مثلث صعودی یا افزایشی(Ascending Triangle Continuation)

این الگو بیشتر در یک روند صعودی قابل مشاهده است و به این ترتیب رخ میدهد که در میانه یک روند، قیمتها در محدودهی مشخصی متوقف شده اما ساختار صعودی خود را حفظ میکنند تا بوسیله آزاد شدن یک نیروی جمع شده، به روند صعودی ادامه دهند.

در این محدوده معمولا قیمت کف بالاتری میسازد که نشانه تمایل خریداران به آن دارایی است اما سقف جدیدی ساخته نمیشود و اصطلاحا قیمت در یک محدوده فشرده میشود که این سقفها را میتوان با یک خط افقی که بیانگر محدوده مقاومتی است، نشان داد.

با شکسته شدن ناحیه مقاومتی بوجود آمده، میتوان گفت روند صعودی ادامه یافته و این یک الگو ادامهدهنده بوده است. اما اگر این اتفاق رخ نمیداد و خط حمایت داینامیک، رو به پایین شکسته میشد و روند از صعودی به نزولی تغییر جهت میداد، گفته میشد الگو از نوع بازگشتی بوده است.

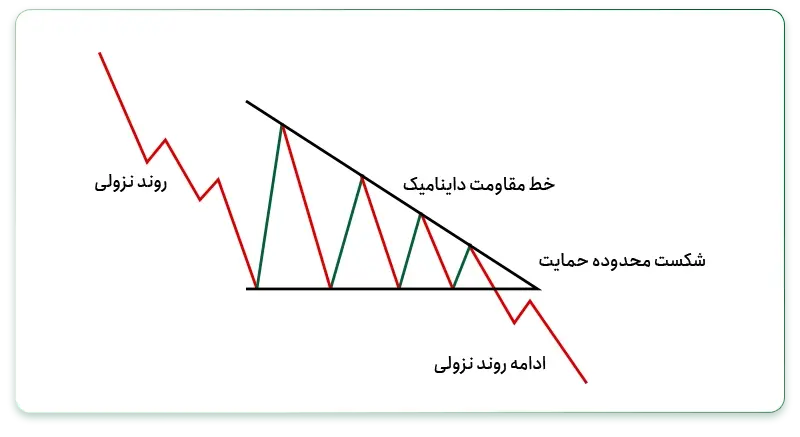

الگوی مثلث نزولی یا کاهشی(Descending Triangle Continuation)

این الگو میتواند در میانهی یک روند نزولی تشکیل شده و باعث ایجاد وقفهای در این روند شود. در این الگو، قیمت بارها با افزایش تقاضا مواجه شده اما با فشار عرضهها، مجددا کاهش مییابد و در یک محدودهی حمایتی متوقف میشود. هر بار که قیمت افزایش مییابد در رسیدن به سقف قبلی ناکام میماند که نشانهای از ضعف در شکلگیری روند جدید کوتاهمدت است و از اتصال این نواحی به یکدیگر میتوان یک خط روند نزولی داینامیک را مشاهده کرد. همانطور که در تصویر زیر قابل مشاهده است، در این الگو کف قیمتی تقریبا ثابت بوده اما سقفها پایینتر تشکیل میشود.

با شکسته شدن محدوده حمایتی، فشار فروش افزایش یافته و قیمت به روند نزولی خود ادامه میدهد از این رو الگوی مثلث نزولی نیز یک الگو ادامهدهنده خواهد بود. اگر این اتفاق رخ نمیداد و خط مقاومت داینامیک، رو به بالا شکسته میشد و روند از نزولی به صعودی تغییر جهت میداد، گفته میشد الگو از نوع بازگشتی بوده است.

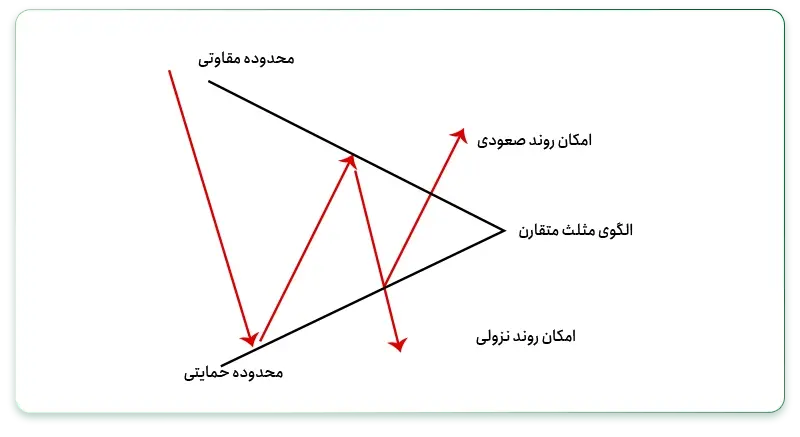

الگوی مثلث متقارن(Symmetrical Triangle)

در الگوی متقارن دائما کفهای قیمتی بالاتر و سقفها پایینتر ساخته میشود که از اتصال این محدودهها به یکدیگر، مثلثی متقارن ساخته میشود. بعد از رخ دادن این الگو، روند میتواند صعودی یا نزولی شود و دلیل تقارن نیز همین است زیرا قدرت تقاضا با قدرت طرف عرضه به یک اندازه است و نمیتوان از تقابل این دو نیرو، ادامه روند را حدس زد در نتیجه عدم قطعیت در بازار افزایش یافته است.

در این حالت باید منتظر شکسته شدن یکی از خطوط داینامیک حمایت یا مقاومت بود تا پس از تکمیل آن یا حتی تحقق پولبک، با اطمینان بیشتری وارد پوزیشن معاملاتی شد.

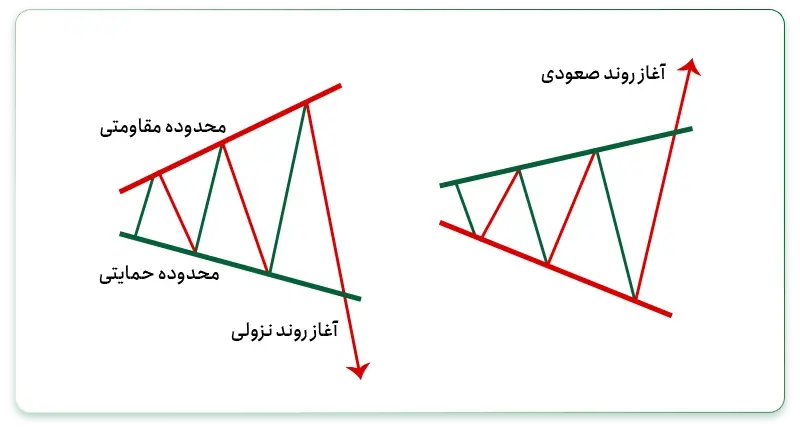

الگوی مثلث پهنشونده(Broadening Triangle)

در الگوی مثلث پهن شونده برخلاف الگوهای قبلی، خطوط روند به یکدیگر نزدیک نشده و آن فشردگی قیمتی ایجاد نمیشود بلکه خطوط روند از هم دور میشوند و به همین دلیل به این الگو پهنشونده میگویند. نکتهای که در این حالت وجود دارد این است که روند قیمتی دائما کفهای پایینتر و سقفهای بالاتر میسازد که نشانگر تقابل و تفاوت نظرات قابل توجه بین تقاضاکنندگان و عرضهکنندگان است که باعث غالب شدن هیجانات در بازار شده است و همانطور که از تصویر زیر نیز مشخص است، دامنه تغییرات قیمتی افزایش قابل توجهی مییابد.

این الگو میتواند به دو صورت مثلث پهنشونده صعودی و مثلث پهنشونده نزولی در چارت ظاهر شود که در حالت پهنشونده صعودی در انتهای الگو، روند قیمتی خط مقاومت داینامیک را شکسته(Bullish Breakout) و روند صعودی را ادمه میدهد.

در حالت پهنشونده نزولی نیز روند قیمتی خط حمایت داینامیک نزولی را میشکند(Bearish Breakout) و روند نزولی ادامه مییابد.

وجود این الگو در بازار معاملاتی میتواند ریسک معاملات را افزایش دهد. به همین دلیل اگر تجربه کافی در مدیریت و معامله دارایی مورد نظر وجود ندارد و بهتر است تا مشخص شدن روند اصلی و تایید آن از انجام معامله خودداری کرد.

حجم معاملات در الگوی مثلث

بررسی میزان حجم معاملات در تحلیل تکنیکال از اهمیت بالایی برخوردار است زیرا افزایش معاملات و تقابل قدرت خریداران و فروشندگان در نواحی حساس، فاکتوری است که در جهتگیری ادامه روند در آینده موثر است. به همین دلیل در بررسی الگوهای مثلث نیز یکی از فاکتورهای مهم که تاییدی برای شروع روند بعدی و تعیین جهت است، حجم معاملات در نواحی شکسته شدن حمایت یا مقاومت هستند.

بر اساس این نکته، همواره در نواحی که الگوی مثلث تشکیل میشود، روند حجم معاملات را نیز مورد بررسی قرار دهید و قدرت خریداران و فروشندگان در جهتگیری قیمت را بررسی کنید.

فاکتور زمان در بررسی الگوی مثلث

بهصورتکلی براساس تایم فریم معاملاتی مورد نظر میتوان به دنبال الگوهای قیمتی در چارت بود اما ذکر این نکته دارای اهمیت است که هرچه تایم فریم معاملاتی بالاتری انتخاب شود، اعتبار الگویی که مشاهده میشود نیز بیشتر است زیرا زمان بیشتری برای شکل گرفتن آن الگو صرف شده است.

در نتیجه پیدا کردن این الگوهای قیمتی در تایم فریمهای روزانه، هفتگی و ماهانه اهمیت بالاتری دارد و با اطمینان بیشتری میتوان براساس آنها تصمیم به انجام معامله گرفت.

اگر در تایم فریمهای معاملاتی پایین این الگو را یافته و بر مبنای آن معامله شود، باید دقت کرد که عمر روند بعد از این الگو میتواند کوتاه باشد! برای مثال در بورس اوراق بهادار تهران با پدیدهای به نام رِنج کشیدن مواجه هستیم که گاها مشاهده میشود در یک سهام خاص قیمتها در طول یک جلسه معاملاتی، افزایش قابل توجهی یافته و خیلی سریع به نقطه قبل باز میگردند. برای آشنایی بیشتر با این مبحث میتوانید مقاله رنج کشیدن در بورس Range چیست؟ را مطالعه کنید.

هدف قیمتی الگوی مثلث در تحلیل تکنیکال

براساس روشهای مختلفی میتوان بعد از ورود به یک معامله برای آن هدف یا تارگت تعیین نمود. یکی از روشهای یافتن هدف قیمتی در معاملاتی که بر اساس الگوهای نموداری انجام شده است، این است که حد فاصل بین بالاترین و پایینترین قیمت داخل الگو را گرفته و این فاصله را به نقطه شکست انتقال داد و به عنوان هدف قیمتی خروج از الگو قرار داد. نمونهای از استفاده این نوع هدفیابی را میتوان در تصویر زیر مشاهده کرد.

در تصویر بالا خط آبی بیانگر هدف احتمالی در صورت خروج قیمت از الگوی مثلث است. تحقق این هدف به صورت قطعی نیست و بهتر است در کنار استفاده از این روش به سایر موارد نظیر نواحی حمایت یا مقاومت نیز توجه شود.

جمعبندی

همواره کسب اطلاعات و افزایش دانش برای بهبود عملکرد معاملاتی توصیه شده از همین رو مبحث الگوی مثلث(Triangle Pattern) در تحلیل تکنیکال مطرح شد که یکی از مباحث پرکاربرد در بازارهای مالی محسوب میشود. تلاش شد انواع این الگو با استفاده از نمونههای مشابه در چارت قیمتی معرفی شده و راههای اعتبارسنجی نیز مطرح شود تا علاقهمندان در کنار استفاده از این الگو، سایر شرایط مهم را نیز در شناسایی آن مد نظر قرار دهند.