ارزش خالص دارایی(NAV) چیست؟

چگونه میتوان به ارزش واقعی یک شرکت یا صندوق سرمایه گذاری پی برد؟ بهترین راه شناخت یک سهام بنیادی ارزشمند در بازار چیست؟ در این مقاله، درباره مفهومی صحبت کردیم که میتواند با ارائه پاسخ به این سوالات، عامل مهمی برای تصمیمگیری در خصوص خرید سهام یک شرکت یا صندوق سرمایهگذاری باشد.

ویدیوی ارزش خالص دارایی(NAV) چیست؟

تعریف ارزش خالص دارایی NAV

«ارزش خالص دارایی» یا NAV، که خلاصه عبارت «Net Asset Value» است، خالص ارزش داراییهای یک شرکت یا صندوق سرمایهگذاری را نشان میدهد. این مفهوم شاخصی در بورس اوراق بهادار است که بهعنوان یکی از عوامل موثر در تشخیص و ارزیابی ارزش ذاتی شرکتها و صندوقهای سرمایهگذاری کاربرد دارد.

مثال زیر را برای درک بهتر مفهوم NAV در نظر بگیرید:

اگر ارزش ذاتی یا همان NAV یک سهم 1000 تومان باشد و در بازار به قیمت 1500 تومان معامله شود، به این معنا است که سهم با قیمتی بالاتر از ارزش واقعی در حال معامله است و گزینه مناسبی برای خرید به حساب نمیآید. در چنین ارزش بازار سهم غیرواقعی بوده و انتظار میرود قیمت آن در آینده به سمت مقدار واقعی خود حرکت کند.

عکس این حالت زمانی است که قیمت سهم در بازار کمتر از ارزش ذاتی آن باشد. در این وضعیت میتوان این سهم را بهعنوان یک گزینه خرید در نظر داشت؛ چرا که اگر بپذیریم قیمت سهام در بازار به سمت ارزش ذاتی آن حرکت میکند، میتوان انتظار داشت قیمت این سهم در آینده افزایش یابد.

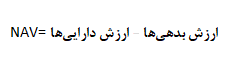

محاسبه ارزش خالص دارایی یا NAV

ارزش خالص داراییها، مفهومی است که میتوان آن را به سادگی برای هر شرکت یا صندوق سرمایه گذاری با کم کردن مجموع بدهیها از کل داراییهای آن مجموعه محاسبه کرد. این روش، سادهترین روش محاسبه NAV است. در محاسبه NAV به این روش، با ارزش روز داراییها و بدهیهای شرکت یا صندوق سرمایهگذاری کار داریم. نکته قابل توجه این است که رقم بهدست آمده برای NAV در واقع نشاندهنده بخش حقوق صاحبان سهام در ترازنامه است؛ بنابراین خالص ارزش داراییها یا NAV در محاسبه به این روش، در واقع مجموع حقوق صاحبان سهام را نشان میدهد. اگرچه این مساله محدودیتهایی دارد که در بخش محاسبه NAV شرکتهای سرمایهگذاری به بررسی آن میپردازیم.

محاسبه ارزش خالص دارایی به ازای هر سهم (NAVPS)

زمانیکه صحبت از NAV باشد، یکی دیگر از معیارهایی که مطرح میشود، ارزش خالص دارایی به ازای هر سهم شرکت یا هر واحد صندوق سرمایهگذاری است. برای محاسبه این شاخص که به NAVPS مخفف «Net Asset Value Per Share» معروف است، به روش زیر عمل میشود:

پس از آشنایی با NAV و روشهای محاسبه آن، لازم است به نکاتی در خصوص محاسبه ارزش خالص دارایی برای شرکتهای سرمایهگذاری و صندوقها اشاره شود.

محاسبه NAV شرکتهای سرمایهگذاری

ارزش خالص داراییها یا NAV، از معیارهایی است که برای ارزشگذاری سهام شرکتهای سرمایهگذاری مورد استفاده قرار میگیرد. همانطور که پیشتر اشاره شد، به لحاظ حسابداری NAV معادل حقوق صاحبان سهام در ترازنامه است؛ اما در عمل باید در نظر داشت مواردی که در ترازنامه محاسبه میشوند، همگی با قیمت زمان خرید مورد استفاده قرار میگیرند؛ بنابراین به احتمال زیاد ارزش سرمایهگذاریهای شرکت که در ترازنامه آمده، با ارزش روز آنها متفاوت است. برای اینکه NAV قابلیت اتکای بیشتری داشته باشد، لازم است تفاوت قیمت خرید داراییها را با ارزش روز آنها بهدست آورده و در محاسبه NAV در نظر بگیریم.

علاوه بر آنچه گفته شد، با توجه به اینکه ارزش سرمایهگذاریهای شرکت به طور روزانه تغییر میکند، لازم است NAV به صورت روزانه محاسبه و بهروزرسانی شود.

نسبت P/NAV چه مفهومی دارد؟

برخلاف شرکتهای تولیدی که نسبت P/E معیار تشخیص ارزندگی آنهاست، در شرکتهای سرمایهگذاری برای این منظور از نسبت دیگری تحت عنوان P/NAV استفاده میشود. این عبارت، نشاندهنده نسبت قیمت سهم به خالص ارزش دارایی شرکت است. دادههای مورد نیاز برای محاسبه این نسبت را میتوان از سایت tsetmc، کدال و وبسایت اختصاصی شرکت سرمایهگذاری مورد نظر دریافت کرد. در صورتی که قیمت سهم از NAV کمتر باشد، یعنی سهم با قیمتی کمتر از ارزش واقعی خود در حال معامله است و میتواند نشان از پتانسیل رشد آن باشد. عکس این حالت زمانی اتفاق میافتد که ارزش بازار از ارزش ذاتی سهم آن بیشتر باشد. در این حالت انتظار میرود قیمت سهم با حرکت به سمت ارزش ذاتی آن، کاهش یابد.

سرمایه گذاری در صندوق درآمد ثابت با بررسی NAV

یکی از معیارها برای بررسی و سرمایه گذاری در صندوق درآمد ثابت یا سایر صندوقهای سرمایهگذاری، توجه به NAV صندوق است. افرادی که قصد سرمایه گذاری در این صندوقها را دارند، میتوانند با بررسی خالص ارزش دارایی و مقایسه آن با NAV صندوقهای دیگر، در خصوص انتخاب بهترین صندوق سرمایه گذاری تصمیمگیری کنند. باید در نظر داشت که زمان سرمایه گذاری در صندوق درآمد ثابت، با توجه به تنوع داراییهای این صندوق، NAV آن نیز مانند خالص ارزش دارایی شرکتهای سرمایهگذاری، روزانه تغییر میکند. این مقدار روزانه در وبسایت صندوقها درج میشود. همچنین NAV صندوقهای قابل معامله به صورت روزانه در سامانه tsetmc نیز منتشر میشود.

صندوقهای سرمایهگذاری براساس نحوه معامله، به دو دسته صندوق قابل معامله و صندوق سرمایه گذاری مشترک که خرید و فروش (صدور و ابطال) واحدهای آن از طریق سایت خود صندوق قابل انجام است، تقسیم میشوند.

NAV صدور

منظور از NAV صدور، مبلغی است که افراد به ازای خرید(صدور) هر واحد از صندوق باید بپردازند. این میزان از جمع ارزش روز واحدهای صندوق(NAV) و كارمزد انتشار اوراق جدید بهدست میآید. به طور خلاصه میتوان گفت:

NAV ابطال

NAV ابطال به قیمت فروش(ابطال) واحدهای صندوق اشاره دارد. این مبلغ نیز از کسر کارمزد فروش اوراق از ارزش روز واحدهای صندوق بهدست میآید:

جمعبندی

در این مقاله با استفاده از مفهوم NAV، ابزاری برای برآورد ارزش واقعی یک شرکت یا صندوق برای سرمایهگذاری معرفی کردیم. درنظر داشته باشید اگرچه NAV ابزاری قدرتمند برای این منظور است، اما نباید تنها معیار انتخاب سهام و صندوق سرمایه گذاری باشد و همواره میتوان با استفاده از بررسی گزارشهای ارائه شده توسط شرکتها در مراجع معتبر، از وضعیت مناسب آن اطمینان حاصل کرد.

این پست دارای 5 دیدگاه است

اساتید محترم من از صندوق پارس ۱۰۰۰۰ سهم دارم ارزش روز آن چقدر است ،اگر بفروشم چه مبلغی بدستم میرسد

جهت اطلاع از جزئیات صندوقهای سرمایهگذاری میتوانید به سایت مرکز پردازش اطلاعات مالی شرکت مدیریت فناوری بورس مراجعه کنید.

با عرض سلام به مدیریت محترم

خالص ارزش دارایی ها در شرکت #وکادو طبق گزارش فعالیت در کدال

———————————————

1 – حقوق صاحبان سهام 567 میلیارد تومان

2 – تفاوت ارزش روز با قیمت تمام شده سهام خریداری 3309 میلیارد تومان

—————————

مجموع خالص ارزش دارائیها (2+1) 3876 میلیارد تومان

و اگر آن را به تعداد (3/986/400/000 سهم) تقسیم کنیم ارزش واقعی هر سهم 9723 ریال میشود

سوال من این است که چرا این سهم الان 7000 ریال معامله میشود در صورتی که در سایر شرکت های بورسی بالاتر از ارزش واقعی معامله میشود؟

با تشکر

با سلام؛ همانطور که در مقاله توضیح داده شد، ارزش خالص دارایی نمایانگر ارزش ذاتی شرکت است. اما باید به این نکته توجه داشت که قیمت بازار یک سهم میتواند با توجه به عرضه و تقاضای موجود در بازار میتواند بالاتر یا حتی پایینتر از ارزش ذاتی آن باشد. معمولا شرکتها تمایل دارند در بلندمدت خود را به ارزش ذاتی برسانند و در کوتاهمدت ممکن است به دلیل فشار عرضه شدید در بازار یا برعکس به دلیل افزایش تقاضا در صنعتی خاص، شاهد اختلاف شدید ارزش ذاتی و قیمت بازار یک سهم باشیم.

در چنین ارزش بازار سهم غیرواقعی بوده؟؟؟؟؟