کاربرد اندیکاتور MFI در تحلیل تکنیکال

دنیای مالی و سرمایهگذاری میتواند دنیای پیچیده و همیشه در حال تغییری باشد اما با آموزش تحلیل تکنیکال و استفاده از ابزارهای مناسب، حتی یک تحلیلگر تازهکار نیز میتواند به راحتی بهترین سهام برای خرید را شناسایی کند. یکی از این ابزارها اندیکاتور شاخص جریان نقدینگی (Money Flow Index) یا به اختصار (MFI) در تحلیل تکنیکال است که از دادههای قیمت و حجم برای شناسایی فرصتهای خرید و فروش و همچنین تشخیص تغییر روند استفاده میکند. شاخص جریان نقدینگی MFI شباهت بسیاری به اندیکاتور شاخص قدرت نسبی RSI دارد و دقیقاً مانند آن بین سطوح صفر تا 100 نوسان میکند. بسیاری از تحلیلگران MFI را RSI حجمی مینامند. در ادامه با این اندیکاتور و نکات مهم آن بیشتر آشنا میشوید.

اندیکاتور شاخص جریان نقدینگی MFI چطور عمل میکند؟

اندیکاتور شاخص جریان نقدینگی (MFI) برای تعیین سطوح اشباع خرید و فروش و همچنین تشخیص تغییر روند مورد استفاده قرار میگیرد. همانطور که اشاره شد، MFI بین دو سطح صفر تا 100 نوسان دارد. سطوح اشباع خرید و فروش برای نمایش فرصتهای معاملاتی احتمالی استفاده میشوند. در تنظیمات اولیه MFI بهصورت پیشفرض سطوح 20 و 80 بهعنوان مرزهای اشباع خرید و فروش در نظر گرفته شده است. فاصله بین سطوح 20 تا 80 را ناحیه تعادلی مینامند.

زمانی که MFI در سطح 20 یا پایینتر از آن باشد، نشاندهنده منطقه اشباع فروش است و زمانی که در سطح 80 یا بالاتر از آن باشد، نشاندهنده منطقه اشباع خرید است. عبور خط MFI از منطقه اشباع فروش و اشباع خرید بهترتیب سیگنالی برای خرید یا فروش تلقی میشود. سایر حرکتهای خارج از محدوده سطوح خرید یا فروش نیز میتواند مفید باشد.

به عنوان مثال، زمانی که یک سهم در روند صعودی قرار دارد، افت به زیر 20 (یا حتی 30) و سپس افزایش مجدد به بالای آن میتواند نشاندهنده شروع روند صعودی قیمت باشد. همین امر در مورد روند نزولی نیز صدق میکند. یک رالی کوتاهمدت میتواند MFI را به سطح 70 یا 80 برساند، اما زمانی که به پایینتر از آن برگردد، میتواند زمان شروع یک ریزش باشد.

این اندیکاتور بهصورت نموداری مجزا، زیر نمودار قیمت قرار میگیرد تا تحلیلگران بهراحتی بتوانند تغییرات آن را با نمودار قیمت مقایسه و در نهایت بهترین سهم برای خرید را انتخاب کنند.

در تصویر زیر نمودار هفتگی شرکت سیمان تهران با نماد سشمال و اندیکاتور MFI و همچنین شباهت آن با اندیکاتور RSI را مشاهده میکنید.

با توجه به موارد گفته شده و همانطور که در نمودار مشخص است اندیکاتور MFI از سطح اشباع خرید عبور کرده و بنابراین احتمال برگشت نمودار و وقوع یک سیگنال فروش برای این سهم زیاد شده است.

فرمول محاسبه شاخص جریان نقدینگی

شاخص جریان نقدینگی در اکثر پلتفرمهای تحلیلی به صورت اتوماتیک محاسبه و نمودار آن رسم میشود. اما برای آشنایی با نحوه محاسبه شاخص جریان نقدینگی MFI، مطابق مراحل زیر اقدام میکنیم.

- در مرحله اول قیمت تیپیکال (Typical Price) را با استفاده از فرمول زیر محاسبه میکنیم.

- در مرحله دوم جریان نقدینگی را بر اساس فرمول زیر محاسبه میکنیم.

در نظر داشته باشید که اگر قیمت تیپیکال بیشتر از قیمت روز گذشته باشد، در این صورت جریان نقدینگی مثبت است. اگر قیمت تیپیکال کمتر از قیمت روز گذشته باشد، در این صورت جریان نقدینگی منفی است و در صورتی که قیمت تیپیکال مساوی قیمت روز گذشته باشد، در این صورت جریان نقدینگی خنثی است.

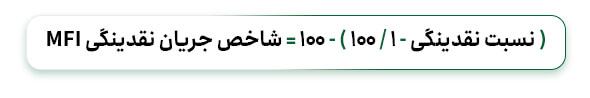

- در مرحله سوم نسبت نقدینگی را مطابق فرمول زیر محاسبه میکنیم.

- و در نهایت در مرحله چهارم مطابق فرمول زیر شاخص جریان نقدینگی MFI محاسبه خواهد شد.

واگرایی در شاخص جریان نقدینگی (MFI)

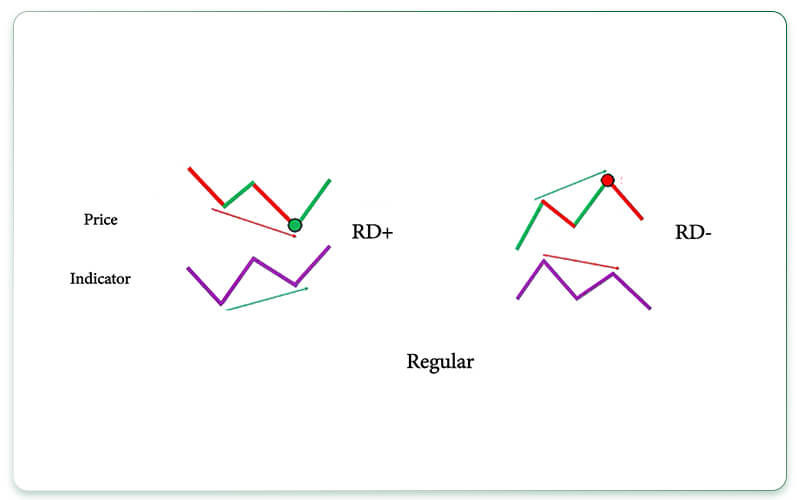

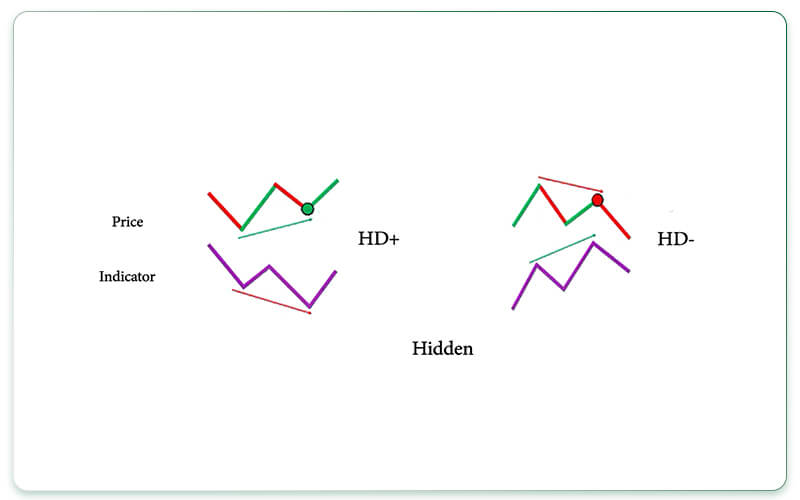

یکی از راههای اصلی برای استفاده از شاخص جریان نقدینگی (MFI) زمانی است که واگرایی وجود دارد. واگراییها در اندیکاتور MFI نیز یکی از قویترین سیگنالهای بازگشتی هستند که میتوان در استراتژی معاملاتی از آنها استفاده کرد. واگرایی زمانی رخ میدهد که اندیکاتور در جهت مخالف قیمت حرکت کند. در حالت کلی سه گروه واگرایی معمولی (Regular Divergence)، واگرایی مخفی (Hidden Divergence) و واگرایی اغراقآمیز (Exaggerated Divergence) وجود دارد که هر کدام نیز به دو نوع مثبت و منفی تقسیم میشوند.

در واگرایی معمولی زمانیکه در کف نمودار اندیکاتور افزایشی و قیمت کاهشی باشد، آن را واگرایی معمولی مثبت (+RD) مینامند. این اندیکاتور معمولاً در روندهای نزولی مشاهده میشود و میتواند نشاندهنده صدور سیگنال خرید باشد. زمانیکه سقف نمودار اندیکاتور کاهشی و قیمت افزایشی باشد، آن را واگرایی معمولی منفی (-RD) مینامند. این واگرایی در انتهای یک روند صعودی شکل میگیرد و میتواند نشاندهنده سیگنال خروج باشد.

واگرایی مخفی مثبت (+HD) در اندیکاتور MFI زمانی اتفاق میافتد که کف قیمت افزایشی و کف نمودار اندیکاتور کاهشی باشد. این واگرایی معمولاً در طول روندهای صعودی مشاهده میشود و میتواند نشانهای مبنی بر ادامه روند صعودی باشد. زمانیکه سقف قیمت کاهشی و سقف نمودار اندیکاتور نیز افزایشی باشد، آن را واگرایی مخفی منفی (-HD) مینامند. این واگرایی در روند نزولی شکل میگیرد و میتواند نشاندهنده ادامه روند نزولی باشد.

واگرایی اغراقشده (Exaggerated Divergence) شبیه به واگرایی معمولی است، اما تغییرات آن ضعیفتر در نظر گرفته میشود. زمانیکه کفهای نمودار اندیکاتور افزایشی باشد و کف قیمتها ثابت بماند(کف جدیدی شکل نگیرد)، آن را واگرایی اغراقشده مثبت (+ED) مینامند. این واگرایی معمولاً در روندهای نزولی مشاهده میشود و نشانهای برای بازگشت روند به صعودی است. هنگامی که سقفهای اندیکاتور کاهشی باشد و سقف قیمتها ثابت بماند(سقف جدیدی شکل نگیرد)، آن را واگرایی اغراقشده منفی (-ED) مینامند. برخی از معاملهگران معتقدند این واگرایی سیگنال مهم و قابل توجهی صادر نمیکند و بعضاً در روندهای جانبی رخ میدهد.

تصویر زیر نمودار هفتگی شرکت پتروشیمی زاگرس با نماد زاگرس و واگرایی RD+ در قیمت و اندیکاتور MFI را نمایش میدهد. که همانطور که قبلاً گفته شد این واگرایی در انتهای یک روند نزولی شکل گرفته است و نشاندهنده سیگنال خرید است.

تفاوت اندیکاتور شاخص جریان نقدینگی (MFI) و اندیکاتور شاخص قدرت نسبی (RSI)

MFI و RSI از لحاظ ساختار و کاربرد بسیار شبیه یکدیگر هستند. تفاوت اصلی این دو اندیکاتور این است که در محاسبه MFI از ترکیب دادههای قیمت و حجم معاملات استفاده میشود در صورتی که در محاسبه مقادیر RSI حجم نقش مشخصی ندارد و فقط از دادههای قیمت استفاده میشود. طرفداران تحلیل حجمی معتقدند که MFI یک اندیکاتور پیشرو است و هشدارهای محتملتری را نسبت RSI ارائه میدهد. در نهایت به صورت قطعی نمیتوان گفت که کدام یک از این اندیکاتورها عملکرد بهتری نسبت به دیگری دارد؛ هر دو آنها عناصر مختلفی را بررسی و در زمانهای مختلف سیگنالهای متفاوتی ارائه میکنند.

اندیکاتور MFI و ورود پول هوشمند

بعضاً اندیکاتور شاخص جریان نقدینگی (MFI) به عنوان «شاخص ورود پول هوشمند» نیز شناخته میشود چرا که برخی از تحلیلگران معتقدند این اندیکاتور نشاندهنده فشار خرید یا فروش سرمایهگذاران است. اندیکاتور شاخص جریان نقدینگی MFI یک شاخص حرکتی است که دادههای قیمت و حجم را برای اندازهگیری فشار خرید و فروش ترکیب میکند. تصور میشود که تغییرات در MFI سیگنالهایی درباره زمان ورود یا خروج سرمایهگذاران به یک سهم یا بازار ارائه میدهد. با این حال، باید در نظر داشته باشید که هیچ تضمینی وجود ندارد که اندیکاتور MFI به طور دقیق و قطعی فعالیت سرمایهگذاران را منعکس کند و پیشبینی آن منجر به معاملات سودآور شود. تحلیل تکنیکال تنها یکی از روشهایی است که معاملهگران و سرمایهگذاران در تصمیمگیریهای معاملاتی خود از آن استفاده میکنند. بنابراین یادگیری دورههای آموزش بورس، آموزش تحلیل تکنیکال، آموزش تحلیل بنیادی، روانشناسی بازار سرمایه و غیره زمینه افزایش موفقیت را فراهم میکند.

این پست دارای 2 دیدگاه است

این مقاله به زبان ساده نکات کلیدی را واضح توضیح می دهد و بسایر کاربردی است.

با سلام. از همراهی شما ممنونیم.