معرفی تایم فریم های پرکاربرد در تحلیل تکنیکال

انتخاب تایم فریم معاملاتی مناسب در بازارهای مالی، همواره از مهمترین مواردی است که هر معاملهگر قبل از انجام تحلیل بر روی نوسانات قیمتی دارایی، به آن توجه میکند. هر تایم فریم یک بُرش زمانی از بازار است که تغییرات قیمتی دارایی را بر اساس زمان انتخابی به نمایش در میآورد.

هر معاملهگر بر اساس شناخت از بازار یک دارایی، استراتژی معاملاتی، سیاستهای کنترل ریسک، چشمانداز سرمایهگذاری و… اقدام به انتخاب تایم فریم مناسب خود میکند. در ادامه این مقاله تلاش میشود در رابطه با تایم فریم های پرکاربرد در تحلیل تکنیکال مطالب سودمندی ارائه شود.

تایم فریم(TimeFrame) چیست؟

هر بازار مالی را میتوان بر اساس زمان، به بازههای زمانی مشخصی تقسیمبندی کرد و دیتاهای موجود در آن بازار را بر اساس زمان آنها بررسی نمود. بر این اساس میتوان تایم فریمهای بسیار کوتاه مانند دقیقهای تا تایم فریمهای بسیار طولانی مانند دوازده ماهه(سالانه) را برای بررسی دیتاهای موجود در یک بازار مورد استفاده قرار داد.

اگر برای دریافت دیتاها از نمودارهای تحلیل تکنیکال استفاده شود، هر کندلی(candlestick) که در چارت به نمایش در میآید، بیانگر بازه زمانی انتخابی کاربر است. برای مثال اگر تایم فریم انتخابی یک ساعته باشد، هر کندل موجود در چارت، تغییرات قیمتی رخ داده در یک ساعت را نمایش میدهد.

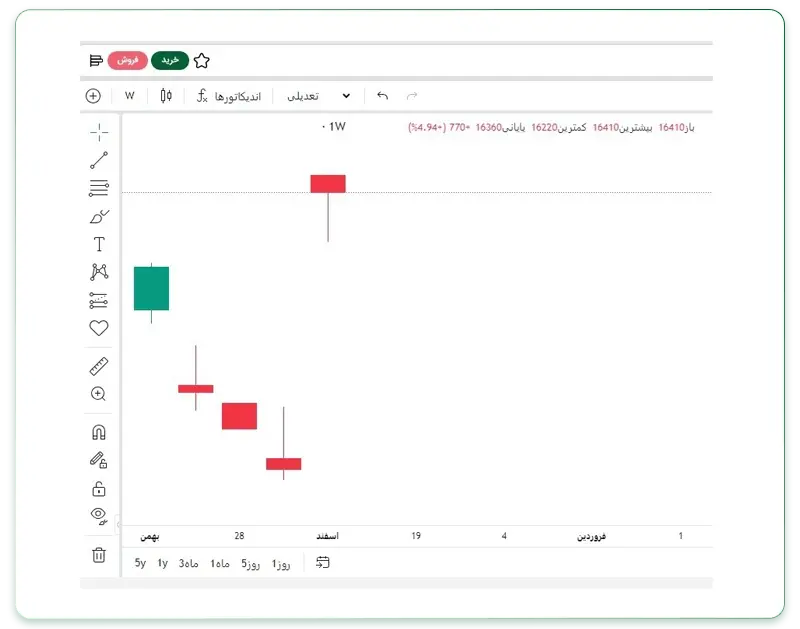

برای مثال در تصویر زیر، تغییرات قیمتی ماهانه یک نماد در تایم فریم هفتگی نمایش داده شده است:

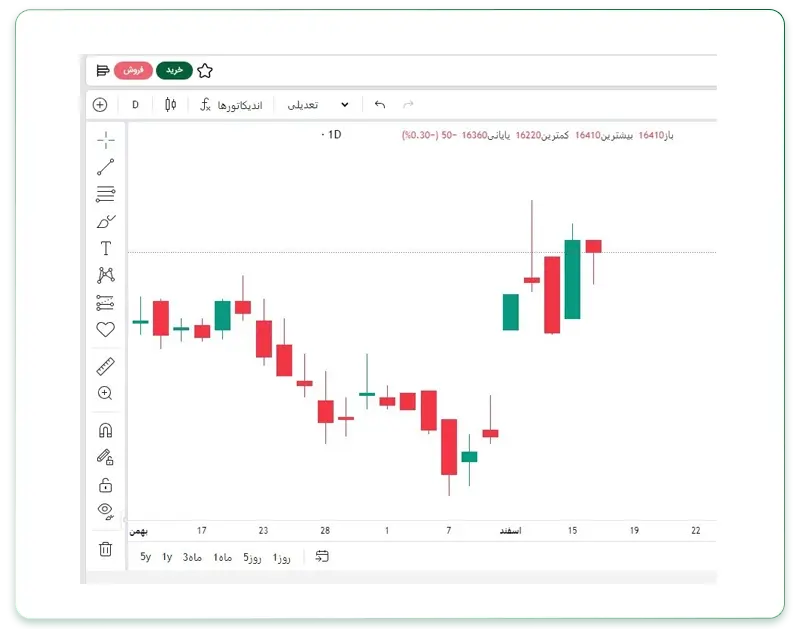

حال در تصویر زیر تغییرات قیمتی ماهانه آن نماد در همین بازه زمانی یک ماهه در تایم فریم روزانه به نمایش در آمده است:

انواع تایم فریم های پرکاربرد در تحلیل تکنیکال

تایم فریم کوتاه مدت

تایم فریم کوتاهمدت بر اساس بازارهای مالی مختلف میتواند متفاوت باشد اما عموما به تایم فریمهای زیر یک ساعت مانند سی، پانزده، ده، پنج، یک و زیر یک دقیقهای گفته میشوند. هدف معاملهگران در استفاده از این تایم فریمها، بهرهمند شدن از نوسانات بسیار سریع و کوتاهمدت در بازارهاست.

تایم فریم میان مدت

عموما به تایم فریم روزانه و هفتگی گفته میشود. این تایم فریمها از پرکاربردترین مقاطع زمانی در بازارهای مالی هستند. با استفاده از این تایم فریم، معمولا میتوان نقاط ورود یا خروج مناسب یک دارایی در بازارهای مالی را یافت.

تایم فریم بلند مدت

عموما به تایم فریم ماهانه و سالانه گفته میشود. هدف در استفاده از این تایم فریمها بررسی روند بلندمدت تغییرات ارزش یک دارایی یا نوسانات موجود در یک بازار است. همچنین تحلیلگران بنیادی نیز عموما برای تحلیل روند از این تایم فریمها استفاده میکنند.

بهترین تایم فریمها در تحلیل تکنیکال کدامند؟

بهصورتکلی نمیتوان تایم فریم خاصی را برای انجام تحلیل تکنیکال به عنوان بهترین گزینه توصیه کرد. در انتخاب یک تایم فریم فاکتورهایی مانند استراتژی و اهداف معاملهگر میتواند بسیار موثر باشد.همچنین در رابطه با این موضوع باید به بازار نیز توجه شود زیرا ممکن است تایم فریم انتخابی معاملهگر در یک بازار مناسب و در بازار دیگر مناسب نباشد. بر این اساس در ادامه این مطلب، تایم فریمهای مرسوم و پرکاربرد در هر بازار توضیح داده میشود.

بهترین تایم فریم در بورس ایران

به طور کلی انتخاب یک تایم فریم جهت انجام معامله در بورس اوراق بهادار تهران وابسته به نوع معاملات(روزانه/بلند مدتی)، نوع تحلیل(تکنیکال/بنیادی) و میزان تجربه معاملهگر است.

- با توجه به این که در بازار بورس اوراق بهادار تهران، محدودیت دامنه نوسان وجود دارد و این اتفاق میتواند منجر به تشکیل صف خرید و فروش شود، از این رو انجام معامله در تایم فریمهای پایین با ریسک عدم نقدشوندگی روبرو خواهد بود.

- بیشترین تایم فریم مورد استفاده در بازار سرمایه ایران، تایم فریم روزانه است و عموم تحلیلگران برای بررسی روند تغییرات و انجام تحلیل تکنیکال از این تایم فریم استفاده میکنند. همچنین تغییرات شاخص کل بورس نیز براساس تایم فریم روزانه مورد ارزیابی قرار میگیرد.

- اما اگر معاملهگرانی قصد نوسانگیری در تایم فریمهای پایین(زیر یک ساعت) را دارند باید ضمن توجه به وضعیت معاملاتی یک نماد و انجام تابلوخوانی، به نقدشوندگی و عمق سفارشات نیز توجه ویژه کنند.

- با گسترش ابزارهای موجود در بازار سرمایه ایران در سالهای اخیر، اکنون صندوقهای اهرمی وجود دارند که ضمن برخورداری از دامنه نوسان ده درصدی، با ساختار اهرمی که دارند، نوسانات بالاتری را نسبت به سهام موجود در بازار تجربه میکنند و همچنین به دلیل حجم معاملات بالا، ریسک عدم نقدشوندگی کمتری دارند. از این رو این صندوقها میتوانند گزینه مناسبی برای نوسانگیری و معاملات در تایم فریمهای پایین باشند.

برای کسب اطلاعات بیشتر در مورد این صندوقهای اهرمی، بهتر است مقاله صندوق سرمایهگذاری اهرمی چیست؟ را مطالعه کنید.

بهترین تایم فریم در بازارهای مالی جهانی و ارز دیجیتال

تفاوتی که در این بازارها نسبت به بورس اوراق بهادار تهران وجود دارد در 24 ساعته بودن، حجم معاملاتی بالاتر و عدم محدودیت در دامنه نوسان است.

از این رو عموم فعالین این بازارها به قصد نوسانگیری و با استفاده از اهرم معاملاتی (Leverage) پوزیشن ایجاد کرده و تایم فریم معاملاتی پایینی را برای معامله انتخاب میکنند. اما همچنان برای انجام تحلیلهای بلندمدتتر از تایم فریمهای بالاتر نیز بهره میبرند.

چه عواملی را باید در انتخاب تایم فریم مدنظر قرار دهیم؟

همانطور که به صورت اجمالی گفته شد، انتخاب یک تایم فریم معاملاتی برای معاملهگر، تحت تاثیر عوامل مختلفی قرار دارد، در ادامه این مطلب به بررسی هر یک از این عوامل پرداخته میشود.

سبک معاملهگری:

اینکه معاملهگر به صورت روزانه اقدام به خرید/فروش در بازارهای مالی کند یا دید بلندمدتتری داشته و داراییهایی را خریداری کند تا در روزها و ماههای بعدی به فروش برساند، در انتخاب تایم فریم معاملاتی نقش مهمی دارد.

معمولا معاملهگرهای کوتاهمدت از تایم فریمهای دقیقهای و معاملهگرهای بلندمدت از تایم فریمهای روزانه، هفتگی و ماهانه استفاده میکنند.

نوع تحلیل:

نوع تحلیلی که معاملهگران استفاده میکنند، در انتخاب تایم فریم اهمیت دارد. برای مثال عموم تحلیلگران تکنیکالیست تایم فریمهای پایین را انتخاب میکنند و تحلیلگران بنیادی تایم فریمهای بالاتر را برای بررسی وضعیت تغییرات قیمتی دارایی مورد استفاده قرار میدهند.

برای آشنایی بیشتر با تحلیلهای مختلف بهتر است مقاله انواع تحلیل در بورس را مطالعه کنید.

استراتژی معاملاتی:

هر معاملهگر وابسته به استراتژی معاملاتی که دارد، تایم فریم متفاوتی را برای انجام معاملات خود انتخاب میکند. برخی از استراتژیها برای انجام معاملات در تایم فریم پایین مناسب هستند و برخی دیگر در تایم فریمهای بالا، بازدهی مناسبی دارند.

ویژگی های شخصیتی:

هر معاملهگر خواه یا ناخواه بر اساس ویژگیهای شخصیتی که دارد به سمت یک تایم فریم سوق مییابد. عموما معاملهگرانی که صبورتر هستند و ارزشمندی داراییها برایشان اهمیت بالایی دارد، تایم فریمهای بالاتر را انتخاب میکنند و آنهایی که صبور نیستند و علاقه بیشتری به نوسانگیری دارند، به سمت تایم فریمهای پایینتر تمایل مییابند.

میزان نوسانات بازار یا دارایی:

عموما بازارها یا داراییهایی که نوسانات بالایی را در مدت زمان کوتاهی تجربه میکنند، فرصتهای معاملاتی مختلفی را در تایم فریمهای پایین برای معاملهگران فراهم میکنند و همچنین در بازار یا داراییهایی که نوسانات پایینی وجود دارد، بهتر است برای تحلیل از تایم فریمهای بالاتر استفاده شود.

برای شناخت میزان نوسانات در داراییهای مالی بهتر است مقاله انحراف معیار(standard deviation) در بازارهای مالی چیست؟ را مطالعه کنید.

میزان ریسکپذیری:

هر معاملهگر یا سرمایهگذار قبل از خرید/فروش دارایی در بازارهای مالی باید از سطح ریسکپذیری خود آگاه شده و سپس اقدام به انتخاب بازار یا دارایی برای انجام معاملات بگیرد. از این رو معاملهگرانی که ریسکپذیر محسوب میشوند تمایل بیشتری به داراییهای پر نوسان داشته و تایم فریمهای پایینتر را انتخاب میکنند و همچنین سرمایهگذارانی که ریسکگریز هستند به داراییهایی با نوسانات کمتر و تایمفریمهای بالاتر کشش مییابند.

چشمانداز سرمایهگذاری:

چشم انداز سرمایهگذاری در بازارهای مالی و افق بازدهی مورد نظر، میتواند در انتخاب تایم فریم موثر باشد. سرمایهگذارانی که دید بلندمدت دارند، تایم فریم بالا و آنهایی که دید کوتاهمدت دارند، تایم فریم پایینتر را انتخاب میکنند.

تجربه معاملهگر:

در نهایت عاملی که در انتخاب تایم فریم نقش تعیین کنندهای دارد، تجربه معاملهگر است، میزان تبحر در یک بازار یا شناخت از یک دارایی سبب میشود که معاملهگر بتواند بهترین تایم فریمی که متناسب با استراتژیهای خود است، انتخاب کرده و کسب انتفاع کند.

جمع بندی

در این مقاله تلاش شد با شناخت در مورد تایم فریم بازارهای مالی و انواع آن، در مورد تایم فریمهای پرکاربرد در تحلیل تکنیکال و بازارهای مالی مختلف توضیح داده شود تا مخاطب با آگاهی کامل از عوامل موثر در انتخاب تایم فریم، اقدام به انجام معاملات کند.