بررسی عملکرد پتروشیمیهای تولیدکننده کود شیمیایی

صنعت پتروشیمی با تقسیم شدن به چهار بخش الفین و پلیمر، متانول، آروماتیک و اوره و آمونیاک بهعنوان یکی از بخشهای مهم تامین مواد اولیه و کودهای شیمیایی در دنیا شناخته میشود. در این گزارش به بررسی عملکرد سودآوری ۵ شرکت بورسی تولیدکننده اوره و آمونیاک پرداختهایم.

گزارشهای صنعت پتروشیمی چرا مهم هستند؟

صنعت پتروشیمی بهعنوان بزرگترین صنعت کشور در مجموع حدود ۲۷ درصد از ارزش بازار سرمایه ایران را در برگرفته است. این صنعت به دلیل وابستگی به نفت و گاز، اثرات وضعیت رکود و رونق بازار نفت را به خوبی نشان میدهد. صنعت پتروشیمی با تامین مواد اولیه صنایع مهم و بزرگ دنیا همواره مورد توجه سرمایهگذاران و اقتصادهای بزرگ دنیا بوده است.

اهمیت صنعت اوره و آمونیاک

صنعت اوره و آمونیاک شامل طیف وسیعی از محصولات مانند اوره، کریستال ملامین، سولفات پتاسيم و سولفات آمونیوم است. در این بین اوره به دلیل نقش مهمی که در بخش محصولات غذایی جهان دارد، بهعنوان محصول استراتژیک صنعت پتروشیمی شناخته میشود. بحرانهای مهم در این صنعت مستقیما قیمت مواد غذایی در دنیا را تحت تاثیر قرار میدهد. مواد اولیه اصلی این صنعت ترکیبی از گاز طبیعی، کلرید پتاسیم و گوگرد بوده و محصول نهایی آن نیز به ترتیب اوره، پتاسیم، آمونیوم، سولفوریک اسید و کریستال ملامین است.

وضعیت جهانی محصولات کودهای شیمیایی

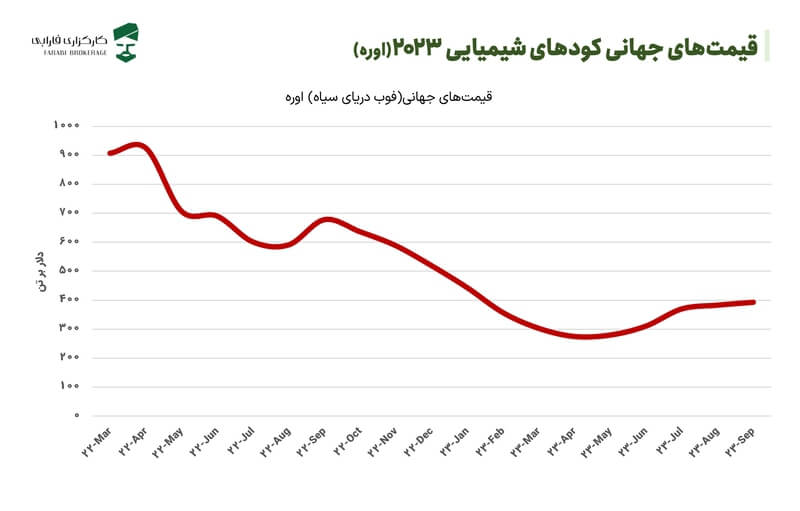

قیمتهای جهانی محصولات مرتبط به کود شیمیایی از زمان آغاز جنگ روسیه و اوکراین با افزایش شدید قیمتی همراه شد. افزایش قیمت اوره عمدتا به دلیل رشد قابل توجه قیمت گاز در دنیا رخ داد. این مسئله منجر به تعطیلی مطلق پتروشیمیهای تولیدکننده کود شیمیایی در اروپا شد تا ضمن کاهش عرضه اوره در دنیا، شاهد تقاضای مضاعف مصرفکنندگان اروپایی از اوره سایر کشورها باشیم. این موضوع رشد قیمت اوره و رسیدن به قیمتهای تاریخی تا ۹۰۰ دلار را بههمراه داشت؛ اما کاهش قیمت گاز و کم شدن تبوتاب جنگ در روسیه، منجر به کاهش دوباره قیمت اوره از نیمه دوم ۲۰۲۲ تا به امروز شده است تا شاهد اوره ۳۱۵ دلاری در تابستان و حدود ۳۴۰ دلار درهفتههای گذشته باشیم.

پتروشیمیهای تولیدکننده کودهای شیمیایی در ایران

بهترین عملکرد سودآوری

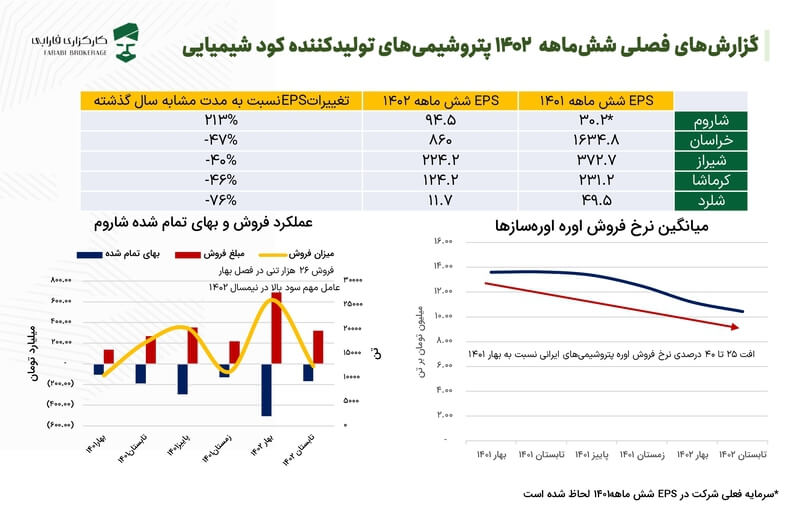

پتروشیمیهای تولیدکننده کودهای شیمیایی در بازار سرمایه ایران به چند دسته تولیدکنندگان اوره و کریستال ملامین، سولفات آمونیوم و سولفات پتاسیم تقسیم میشوند. در این بین پتروشیمی ارومیه با نماد شاروم بهعنوان تولیدکننده دومین گروه از کودهای شیمیایی یعنی پتاسیم و آمونیوم، از منظر سود به ازای هر سهم بهترین عملکرد نسبت به سایر پتروشیمیهای تولیدکننده کودهای شیمیایی بازار سرمایه رقم زد. این در حالی است که به جز شاروم، سایر پتروشیمیهای این گروه همگی تولیدکننده اوره هستند.

اولین عامل در رشد سودآوری پتروشیمی ارومیه تفاوت محصول نهایی این شرکت است که این شرکت از اوره بهعنوان یکی از مواد اولیه در ساخت محصول استفاده میکند. از دیگر دلایل افزایش سودآوری شاروم در نیمه نخست ۱۴۰۲، میتوان به تغییرات مثبت بسیار مناسب میزان فروش محصول این شرکت در فصل بهار و تابستان امسال اشاره کرد که توانست ۶۴ درصد از کل فروش سال ۱۴۰۱ را تنها در ۶ ماهه نخست سال جاری محقق کند. یکی دیگر از دلایل سودآوری شاروم افزایش نرخ ۳۰ درصدی محصول اصلی است که ساختار سود شرکت را تشکیل میدهد. این موضوع با توجه به اینکه حدود ۵۰ درصد مواد مصرفی این شرکت به اوره و آمونیاک مرتبط است و این دو محصول با کاهش قیمت در بازارهای داخلی و خارجی همراه شدهاند، افزایش بیش از ۳ برابری را در سود به ازای هر سهم این شرکت به همراه داشت.

از جمله ریسکهای سرمایهگذاری در این پتروشیمی ارومیه، مالیات بر درآمد ۱۸ درصدی قانون بودجه ۱۴۰۲ است که به دلیل فرابورسی بودن این شرکت باید منتظر تخفیف ۱۰ درصدی سازمان امور مالیاتی کشور در مالیات این شرکت باشیم.

فرصتهای مهم سرمایهگذاری شاروم، طرح تولید محصول جدید با نام PAC یا پلی آلومینیوم کلراید است که بنابر تخمین شرکت در صورتهای مالی سال گذشته، باید شاهد افتتاح این طرح در اسفند سال جاری باشیم. این در حالی است که پیشرفت فنی این پروژه تا پایان سال ۱۴۰۱ تنها ۲۲ درصد اعلام شده بود. این پروژه در سالهای اخیر حدود ۱۳۶ میلیارد تومان به صورت انباشته هزینه داشته و برای تکمیل پروژه حدود ۴۰۹ میلیارد تومان دیگر (بنابر تخمینی خود شرکت) باید هزینه شود. نکته قابل توجه این است که خالص جریان نقد شرکت تا پایان فصل تابستان بیش از ۱۳۰ میلیارد تومان گزارش شده که میتوان بخش مناسبی از نقدینگی مورد نیاز برای اجرای پروژه را از این محل تامین کرد. این موضوع در حالی است که بهنظر میرسد با توجه به اطلاعات جریان نقد پتروشیمی ارومیه در دو فصل اخیر، حدود ۱۵۸ میلیارد تومان بابت اجرای این پروژه هزینه شده است.

p/e ttm این شرکت حدود ۱۱.۹ است که نسبت به سایر نمادهای این صنعت بالا محسوب میشود؛ اما با فرض قیمتهای کنونی و عملکرد مشابه این شرکت در ادامه سال مالی ۱۴۰۲ میتوان p/e forward کمتر از ۸ را برای این نماد متصور بود.

ضعیفترین عملکرد سودآوری

پتروشیمی لردگان که در چند فصل اخیر سودده شده بود، این فصل زیان گزارش کرد تا به صورت تجمیعی در نیمسال نخست ۱۴۰۲ با تغییرات منفی ۷۶ درصدی EPS نسبت به مدت مشابه سال گذشته مواجه شود.

این مسئله عمدتا ناشی از بازپرداخت بهره استقراضی وامهای ریالی و ارزی بوده که در جریان وجوه نقد خود گزارش کرده است. لردگان در فصل تابستان حدود ۷۳ درصد از سود ناخالص خود را بابت بهره استقراضهای خود پرداخت کرده است. با وجود بازپرداخت بیش از ۷۰۰ میلیارد تومانی استقراض و بهره استقراضهایی که لردگان در دو فصل اخیر داشته، هنوز مبلغ قابل توجهی از بدهی این شرکت که بخشی از آن هم ارزی است باقی مانده؛ تا چشمانداز سرمایهگذاری در این شرکت به حداقل برسد.

مهمترین دغدغه اورهسازها

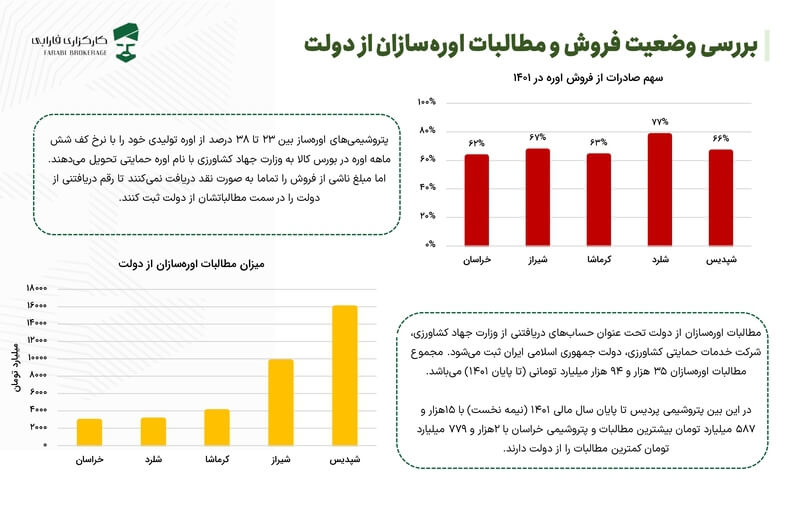

شرکتهای اورهساز بازار سرمایه در سال جاری به دلیل افت قیمتهای جهانی نسبت به دو سال اخیر، با کاهش سودآوری قابلتوجهی همراه شدهاند؛ اما این موضوع تنها دلیل حاشیه سود پایین اورهسازارن در این فصل نبود. شرکتهای اورهساز بازار سرمایه همه ساله موظفند ۲۰ تا ۳۰ درصد از تولید اوره خود را با نام اوره حمایتی و با پایینترین قیمت اوره، در بورس کالا به وزارت جهاد کشاورزی یا شرکت خدمات حمایتی کشاورزی تحویل بدهند. نکته قابل تامل در مورد این معامله عدم پرداخت هزینه این میزان اوره از سوی جهاد کشاورزی است که در محل مطالبات این شرکتها، از دولت ثبت میشود. این مطالبات از نیمه دوم سال ۹۷ پرداخت نشده است و تاکنون بیش از ۳۵ هزار میلیارد تومان انباشت طلب اورهسازان در ۵ سال اخیر را شاهد هستیم که پتروشیمی پردیس بالاترین و پتروشیمی خراسان کمترین طلب از دولت را گزارش کردهاند.

همین موضوع سبب شده تا یکی از معیارهای سرمایهگذاران برای سرمایهگذاری در بخش اوره، نگاه به میزان صادرات محصول و نرخهای فروش شرکتها باشد؛ زیرا شرکتی که سهم صادرات بیشتری را در سبد فروش گزارش کند، میزان کمتری اوره با نرخهای به مراتب پایینتر به دولت خواهد فروخت و ریسک عدم دریافت مبلغ فروش کاهش خواهد یافت. به همین دلیل براساس آخرین گزارش سالانه پتروشیمیهای اورهساز، پتروشیمی لردگان با ۷۷ درصد بیشترین و پتروشیمی خراسان با ۶۲ درصد کمترین نسبت صادرات را در سبد فروش اوره خود گزارش کردهاند. یکی از دلایل سهم بالای پتروشیمی لردگان در صادرات اوره، فشار کمتر دولت بابت تحویل اوره حمایتی به کشاورزان است تا این شرکت با دغدغه کمتری بدهیهای فراوان ارزی و ریالی خود را تسویه کند.

چشمانداز صنعت پتروشیمی در بخش کود شیمیایی

بخش اوره و کود شیمیایی پتروشیمیها همواره به دو عامل بهای تمامشده و عوامل موثر بر تقاضای مواد غذایی وابسته است. همین مسئله سبب شده نرخ گاز طبیعی بهعنوان اصلیترین عامل موثر بر بهای تمام شده این محصولات، تحولات جهانی و در ادامه افزایش قیمت مواد غذایی شناخته شود. برای مثال بعد از جنگ روسیه و اوکراین، شاهد قیمتهای تاریخی در این محصول بودیم که عمدتا به علت کاهش عرضه اوره و افزایش قابل توجه قیمت گاز در سراسر جهان رخ داد؛ بنابراین دورههای رونق و رکود، امنیت غذایی و مسائل مرتبط با انرژی، همواره از جمله عوامل موثر بر این صنعت هستند. در سال ۲۰۲۳ نیز با کاهش تبوتاب جنگ روسیه و اوکراین، بعد از حدود یک سال و نیم شاهد کاهش حدود ۷۰ درصدی قیمت این محصول در سرتاسر جهان بودیم. این موضوع با توجه به افزایش نرخ ارز در سال گذشته، در نرخ فروش محصولات شرکتهای ایرانی تاثیری به اندازه بازارهای جهانی نداشت.

(با توجه به تفاوت سال مالی پتروشیمی پردیس با سایر شرکتهای صنعت، اطلاعات صورتهای مالی 6 ماهه زمان تهیه این گزارش در دسترس نبوده است.)

این پست دارای یک دیدگاه است

بخش مطالبات اورهها عالی بود

ای کاش عدد و رقم دقیق رو تو نمودار نشون میدادید که مطلع باشیم دقیقا چهقدر مطالبات دارن🙏🏼