مفهوم ضریب آلفا و ضریب بتا در صندوق

آلفا و بتا ضرایبی هستند که در تحلیل عملکرد صندوق سهامی و البته برخی دیگر از داراییهای مالی از قبیل سهام شرکتها بهکار میروند. هنگام تصمیمگیری برای سرمایه گذاری در صندوق های سرمایه گذاری باید با بررسی مواردی از قبیل بازده صندوق، رشد دارایی تحت مدیریت (AUM) و البته ضریب آلفا و ضریب بتای صندوق مورد نظر، بهترین گزینه سرمایهگذاری را انتخاب کنیم.

پارادوکس انتخاب و ضرورت وجود شاخصهای عملکرد

مطالعات روانشناسی نشان داده است علیرغم اینکه افزایش گزینههای سرمایهگذاری، آزادی عمل افراد را افزایش میدهد، اما انتخاب را برای آنها سختتر میکند. بررسی لیست صندوقهای سرمایهگذاری فعال در بازار نیز تاییدکننده همین موضوع است. کافی است فردی بدون پیشزمینه قبلی در خصوص سرمایهگذاری، وارد بازار شود و تصمیم به سرمایهگذاری در یک صندوق سهامی بگیرد. در چنین شرایطی، وفور گزینههای پیشرو میتواند افراد را دچار شک و نااطمینانی بسیاری کند؛ بنابراین مهم است که با اصولی آشنا باشید تا به کمک آنها، گزینههای متعدد را فیلتر کرده و بهترین صندوق سهامی را برای سرمایهگذاری انتخاب کنید. ضریب آلفا و ضریب بتا از مهمترین عواملی هستند که میتوانند میزان بازده و ریسک یک صندوق سرمایهگذاری سهامی را نسبت به کل بازار بسنجند و به سرمایهگذاران دید بهتری در این مسیر بدهند.

ضریب آلفا چیست؟

همانطور که در ابتدای مقاله اشاره شد، ضریب آلفا از جمله شاخصهایی است که برای ارزیابی عملکرد صندوق سهامی و برخی دیگر از داراییهای مالی مورد استفاده سرمایهگذاران قرار میگیرد. طبق تعریف، ضریب آلفا نشاندهنده مازاد بازده یک صندوق نسبت به شاخص بازار (هر شاخصی که بهعنوان شاخص معیار شناخته میشود) است. این ضریب میتواند مثبت، صفر یا منفی باشد و هرچه مقدار آن بیشتر شود، نشاندهنده عملکرد بهتر صندوق است؛ بنابراین در بررسی ضریب آلفا بهدنبال مقادیر مثبت و بالاتر هستیم.

بهطور خلاصه در خصوص تفسیر مقادیر آلفا میتوان چنین گفت که ضریب آلفای مثبت نشان از عملکرد بهتر صندوق مورد نظر نسبت به شاخص و ضریب آلفای منفی نشاندهنده عملکرد ضعیفتر از شاخص است. همچنین در نظر داشته باشید آلفای صفر به معنی بازدهی و ریسک متناسب با شاخص در صندوقی است که در حال بررسی آن هستید. بهعنوان مثال اگر ضریب آلفا برای یک صندوق سهامی مانند صندوق سلام فارابی 15 باشد، یعنی این صندوق بهطور کلی 15 درصد بهتر از شاخص بازار عمل کرده است. در مقابل، ضریب آلفای 10- نشاندهنده این است که اولا صندوق مورد نظر نسبت به شاخص عملکردی ضعیفتر داشته و دوما این عملکرد بهاندازه 10 درصد ضعیفتر بوده است. در ادامه نحوه محاسبه ضریب آلفا برای صندوقهای سرمایهگذاری سهامی را میبینید.

در عبارت فوق Rm بازده شاخص کل، Rp بازده صندوق از آغاز فعالیت (یا یک سال اخیر برای صندوقهایی با عمر بیش از یک سال)، Rf نرخ بازده بدون ریسک (18 درصد) و βp نشاندهنده ضریب بتا است. لازم به ذکر است ضرایب آلفای صندوقهای سرمایهگذاری را میتوانید در سایت مرکز پردازش اطلاعات مالی ایران مشاهده کنید و نیازی به استفاده از فرمول فوق برای محاسبه این ضرایب پیش از سرمایه گذاری در صندوق های سرمایه گذاری نیست.

ضریب بتا چیست؟

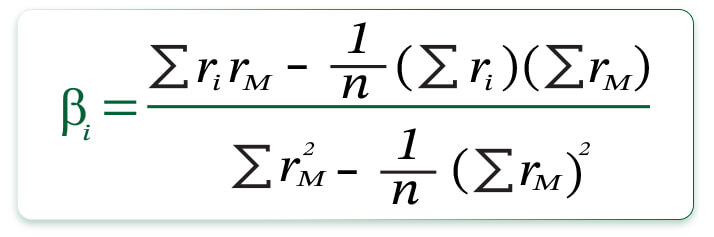

ضریب بتا معیاری است که تغییرات ارزش داراییها را با نوسانات بازار میسنجد. به بیان ساده، این ضریب نشان میدهد دارایی مورد نظر شما نسبت به بازار چقدر نوسان داشته و با سرمایهگذاری در آن چه میزانی از ریسک را متحمل خواهید شد. ضریب بتای بالاتر به معنی حساسیت بیشتر نسبت به شاخص، ریسک بالاتر و در نتیجه بازده انتظاری بیشتر در دارایی مورد نظر است. در ارتباط با نحوه محاسبه ضریب بتا به رابطه زیر توجه کنید.

در رابطه فوق rm لیست بازده روزانه شاخص کل بورس برای دوره مربوطه، ri لیست بازده روزانه صندوق سهامی مورد نظر برای دوره مربوطه و n تعداد روزهای دوره را نشان میدهد. در ارتباط با محاسبات آلفا و بتا در نظر داشته باشید برای صندوقهایی که کمتر از یک سال از آغاز فعالیت آنها میگذرد آلفا و بتا به تعداد روزهای کاری محاسبه میشود. در غیر اینصورت، یعنی در حالتی که یک سال و بیشتر از عمر صندوق میگذرد، این ضرایب برای یک سال اخیر فعالیت صندوق محاسبه میشوند.

-

مفهوم علامت ضریب بتا

علامت مثبت برای ضریب بتا بهمعنی همجهت بودن نوسانات صندوق سرمایهگذاری موردنظر و شاخص کل است. بهعنوان مثال اگر ضریب بتا برای صندوقی معادل 0.9 باشد، یعنی نوسانات صندوق و شاخص در یک جهت خواهد بود و درصورتیکه شاخص صعودی باشد، ارزش واحدهای صندوق موردنظر صعودی و درصورتیکه بازار نزولی باشد، ارزش واحدهای صندوق نزولی خواهد بود.

-

مفهوم مقدار ضریب بتا

اگر میزان نوسانات و بهتبع آن ریسک یک صندوق فرضی کاملا منطبق بر شاخص کل باشد، مقدار ضریب بتا برابر با یک خواهد بود. این در حالی است که ضریب بتای بالاتر از یک بهمعنی ریسک و بازده بالاتر از شاخص و ضریب بتای پایینتر از یک نشاندهنده ریسک و بازده کمتر از شاخص کل است. بهعنوان مثال در ارتباط با صندوقی که در قسمت قبل به آن اشاره کردیم، بتای 0.9 به معنی این است که اگر شاخص بهاندازه 10 درصد رشد کند، صندوق مورد نظر ما بهاندازه 9 درصد رشد میکند؛ یا اگر شاخص 10 درصد منفی باشد، صندوق تنها 9 درصد منفی خواهد بود. در مقابل برای ضریب بتای بالاتر از یک فرض کنید عدد بتا 1.26 باشد. در چنین شرایطی اگر بازار 10 درصد مثبت باشد، صندوق مورد نظر به اندازه 12.6 درصد مثبت و در حالت عکس نیز در روزهای منفی بازار صندوق بهاندازه 12.6 درصد منفی خواهد بود.

در نهایت فراموش نکنید در ارتباط با ضریب بتا -برخلاف آلفا- مقادیر بالاتر لزوما یک صندوق سهامی را به بهترین گزینه سرمایهگذاری برای شما تبدیل نمیکنند. چرا که یک بتای بالا به معنی ریسک بیشتر است؛ پس حتما قبل از انتخاب صندوق، میزان ریسکپذیری خود را نیز در نظر بگیرید.

این پست دارای 2 دیدگاه است

چه نیازی به وجود صندوق و کارگزاری در بازار سرمایه است؟ حذف ایندو چه مشکلی ایجاد می کند؟

کارگزاران بورس اشخاص حقوقی هستند که در انجام معاملات اوراق بهادار بهعنوان واسطه بین خریدار و فروشنده عمل میکنند. این شرکتها با مجوز سازمان بورس و اوراق بهادار فعالیت میکنند. برای آشنایی با اهمیت وجود شرکتهای کارگزاری مقاله زیر را مطالعه کنید:

https://irfarabi.com/amoozin/transaction-without-brokerage/

همچنین ضرورت وجود صندوقهای سرمایهگذاری از آن جهت است که این صندوقها بهعنوان ابزاری برای سرمایهگذاری غیرمستقیم امکان کسب سود از بورس را برای افرادی بدون زمان یا دانش مالی کافی فراهم میکند.