تحلیل بنیادی (فاندامنتال) چیست؟ آموزش به زبان ساده

تحلیل بنیادی یا فاندامنتال (Fundamental Analysis) روشی است که از آن برای تحلیل بازارهای سرمایه و بررسی وضعیت و همچنین ارزشگذاری شرکتها، اوراق مشتقه، اوراق بدهی و… استفاده میشود. تحلیلگران بنیادی از طریق بررسی و تحلیل اطلاعاتی مانند درآمد، بدهی، میزان فروش، هزینهها و…، سهام یک شرکت را با توجه به صنعتی که در آن قرار گرفته است، ارزشگذاری میکنند؛ بهاینترتیب میتوان متوجه شد که آیا سهام آن شرکت بیش از ارزش خود در بازار معامله میشود یا خیر. به زبان ساده متخصصان بازارهای مالی به کمک تحلیل تکنیکال و تحلیل بنیادین قیمت ها را پیش بینی میکنند.

تحلیل بنیادی یا تحلیل فاندامنتال چیست؟

تحلیل بنیادی را میتوان راهی برای تعیین ارزش واقعی یک سهام یا اوراق بهادار در نظر گرفت. این روش از تحلیل، هر عامل تاثیرگذار بر ارزش سهم را در نظر گرفته و از طریق انجام محاسبات مختلف، مشخص میکند یک سهم از نظر بنیادی ارزش خرید دارد یا بهتر است زمان دیگری را برای خرید آن در نظر گرفت. در تحلیل بنیادی از ابزارهایی مانند صورت سود و زیان، ترازنامه، نسبتهای مالی مختلف و… استفاده میشود؛ علاوهبر این موارد، متغیرهای کلان اقتصادی، رقابت با سایر شرکتها، شرایط تامین مواد اولیه، اوضاع صنعت و… نیز بر تحلیل شما تاثیرگذار خواهند بود.

مزایای تحلیل بنیادی بسیار زیاد است؛ از طریق آموزش تحلیل بنیادی در کنار سایر ابزارها و روشهای موجود برای تحلیل شرکتها، میتوانید با تصمیمگیریهای درست و بهموقع، ریسک معاملات خود را کاهش داده و یک سرمایهگذاری مطمئن را تجربه کنید.

تفاوت تحلیل تکنیکال و تحلیل بنیادی

دو مورد از معروفترین و پرکاربردترین روشهای تحلیلی در زمینه آموزش بورس که توسط سرمایهگذاران استفاده میشود، تحلیلی بنیادی و تحلیل تکنیکال است. در ادامه با تفاوتهای این دو روش بیشتر آشنا میشوید.

تحلیل بنیادی

در تحلیل بنیادی همانطور که به آن اشاره کردیم، وضعیت شرکت از نظر دارایی، بدهیها و توانایی پرداخت آن، حقوق صاحبان سهام و… توسط مواردی مثل گزارشها و نسبتهای مالی بررسی میشود؛ همچنین جایگاه شرکت در صنعت و میزان تاثیرپذیری آن از محیط نیز از این طریق سنجیده میشود، شما با تحلیل بنیادی، میتوانید ارزش ذاتی سهام یک شرکت را مشخص کرده و با قیمت کنونی آن مقایسه کنید؛ بهاینترتیب متوجه خواهید شد که این سهم در حال حاضر ارزش خرید دارد یا لازم است برای خرید آن دست نگه داشت.

تحلیل تکنیکال

در تحلیل تکنیکال، افراد دیدگاه دیگری دارند. فاکتور زمان در این روش از تحلیل اهمیت زیادی داشته و افراد معتقدند تاریخ تکرار میشود!

تحلیلگران تکنیکال، قیمت آینده سهم را با توجه به روندی که در گذشته داشته پیشبینی میکنند و با استفاده از روشهای خاصی مثل تعیین سطح حمایت و مقاومت، شناسایی الگوها مثل الگوی پرچم، الگوی سروشانه و…، روندی مشخص برای سهم متصور میشوند. در مقاله آموزش کامل تحلیل تکنیکال میتوانید بیشتر با جزئیات این روش آشنا شوید.

تحلیل تکنیکال بهتر است یا تحلیل فاندامنتال؟

نمیتوان میان تحلیل تکنیکال و تحلیل بنیادی یکی را برتر از دیگری دانست. این دو روش از تحلیل به تنهایی میتوانند در معاملات شما تاثیر مثبتی داشته باشند؛ اما زمانی که شما ترکیبی از این دو تحلیل را مورد استفاده قرار دهید، نتیجه بهتری را نیز خواهید گرفت.

برای مثال فرض کنید شما از طریق تحلیل صورتهای مالی یک شرکت، اخبار و جایگاه آن در صنعت، قیمت ذاتی سهام را ۳۰۰۰ ریال تعیین کردهاید در حالی که سهام این شرکت با قیمت ۲۵۰۰ ریال در بازار معامله میشود. از این تحلیل میتوان نتیجه گرفت که وضعیت کنونی سهم برای خرید مناسب بوده و زیر قیمت واقعی آن در حال معامله است. اکنون با استفاده از انواع نمودار در تحلیل تکنیکال، میتوانید زمان دقیق ورود به سهم و همچنین زمان خروج از آن را مشخص کرده و یک معامله کم ریسک را تجربه کنید بنابراین با توجه به تفاوت تحلیل تکنیکال و تحلیل بنیادی، میتوان از هر دو روش بهدرستی استفاده کرد.

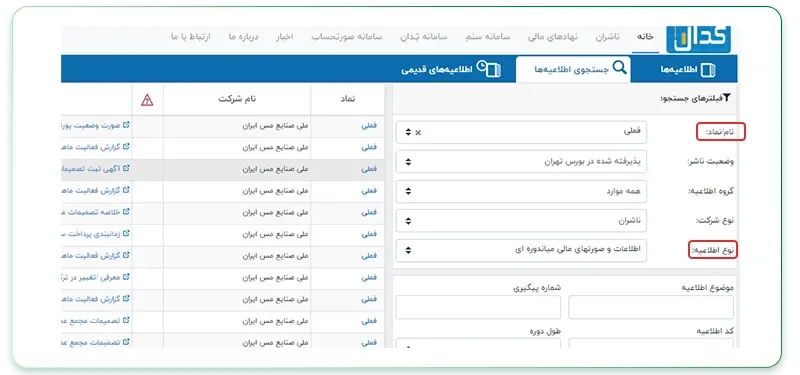

سایت کدال اولین گام برای یادگیری تحلیل فاندامنتال

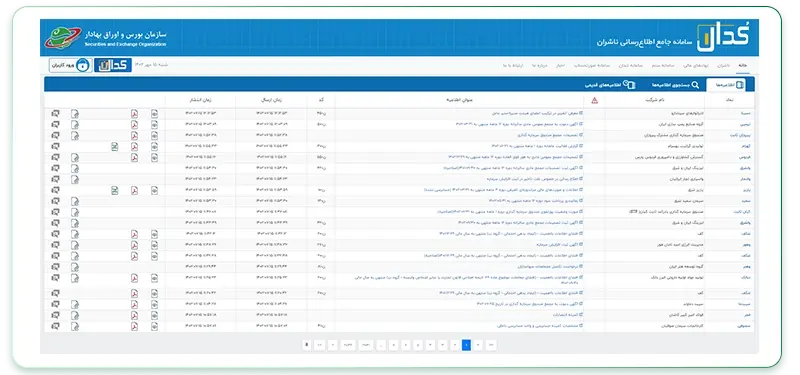

اولین گام برای آغاز آموزش تحلیل بنیادی، یادگیری سایت کدال و نحوه استفاده از قابلیتهای آن است. سایت کدال، یک منبع معتبر و قابل استناد در زمینه ارائه اطلاعات مالی در بازار سرمایه است و میتوان از طریق آن مواردی مثل گزارش افزایش سرمایه، برگزاری مجامع، اوراق بدهی و… را مشاهده کرد. بهدلیل اهمیت بالای اطلاعات مالی که بهعنوان پایه و اساس یک تحلیل درست در زمینه سرمایه گذاری در بورس محسوب میشوند، لازم است با بخشهای مختلف این سایت آشنا باشید.

همانطور که در تصویر ملاحظه میکنید، در قسمت نوار بالایی سایت 3 گزینه زیر وجود دارد:

- اطلاعیهها

- جستجوی اطلاعیه

- اطلاعیههای قدیمی

با جستجوی نماد مدنظر خود در قسمت نام/نماد و انتخاب از میان گروه اطلاعیه، میتوانید به اطلاعات زیادی در مورد آن شرکت دست پیدا کنید.

مقاله آشنایی با کدال مرجع کامل و بسیار مناسبی در مورد این وبسایت است و اطلاعات خوبی را در اختیار شما قرار خواهد داد.

دو رویکرد مهم در تحلیل بنیادی

قبل از اینکه به معرفی انواع گزارشهای مالی و نحوه استفاده از آنها بپردازیم، بهتر است ابتدا با دو رویکرد اصلی در این روش برای تحلیل قراردادهای آتی یا ارز آشنا شوید. برای شناسایی شرکتهایی که سهام آنها کمتر از ارزش واقعی خود معامله میشوند و داشتن یک تحلیل درست و اصولی، میتوان از دو رویکرد تحلیل بنیادی استفاده کرد.

رویکرد پایین به بالا

قدم اول در این روش، بررسی شرکت بدون توجه به عوامل خارجی است. پس از اینکه وضعیت شرکت مشخص شد، نوبت به تحلیل صنعت مربوطه میرسد؛ برای مثال اگر بخواهیم شرکت «خمحرکه» را تحلیل کنیم، ابتدا خود شرکت و سپس صنعت خودرو و ساخت قطعات را بررسی خواهیم کرد. در واقع برای تایید وضعیت مناسب یک سهم، علاوه بر شرکت، لازم است مناسب بودن شرایط صنعت نیز تایید شود. توجه به مواردی مانند نرخ بهره، تورم، تاثیر شرکای خارجی و… در گام دوم (تحلیل صنعت) اهمیت بالایی دارد. اما در رویکرد بالا به پایین ترتیب این موارد متفاوت خواهد بود.

رویکرد بالا به پایین

در رویکرد بالا به پایین، قبل از بررسی شرکت لازم است تا خود صنعت را مورد ارزیابی قرار دهیم. فرض کنید قیمت سنگ آهن در اقتصاد جهانی افزایش یافته است. اگر با صنعت فولاد آشنایی داشته باشید، متوجه خواهید شد که سنگ آهن از مواد اولیه برای تهیه مقاطع فولادی است و موضوع افزایش قیمت آن تاثیر بسزایی بر شرایط شرکتهای زیر مجموعه این صنعت خواهد گذاشت. در میان شرکتهای مختلف، شرکت چادرملو با نماد «کچاد» به دلیل داشتن زنجیره تولید فولاد کامل، از این اتفاق تاثیری نمیپذیرد؛ اما شرکتهایی که سنگ آهن را بهعنوان مواد اولیه وارد میکنند، تحت تاثیر این افزایش قیمت خواهند بود.

کاربرد صورتهای مالی در تحلیل بنیادی

اولین چیزی که برای یک تحلیل درست و انجام سرمایه گذاری در بورس به آن نیاز داریم، اطلاعات اولیه معتبر است. در زمینه تحلیل بنیادی، اطلاعات اولیه را میتوان از طریق مراجعه به صورتهای مالی شرکت به دست آورد. این اطلاعات در قالبهای مختلفی مثل صورت سود و زیان، ترازنامه، صورت جریان وجوه نقد و… در دسترس تحلیلگران قرار دارد. چیزی که در تحلیل بنیادی اهمیت پیدا میکند، روش استفاده از این اطلاعات در راستای ارزشگذاری قیمت سهام است. در ادامه با مهمترین صورتهای مالی آشنا خواهیم شد.

ترازنامه (صورت وضعیت مالی)

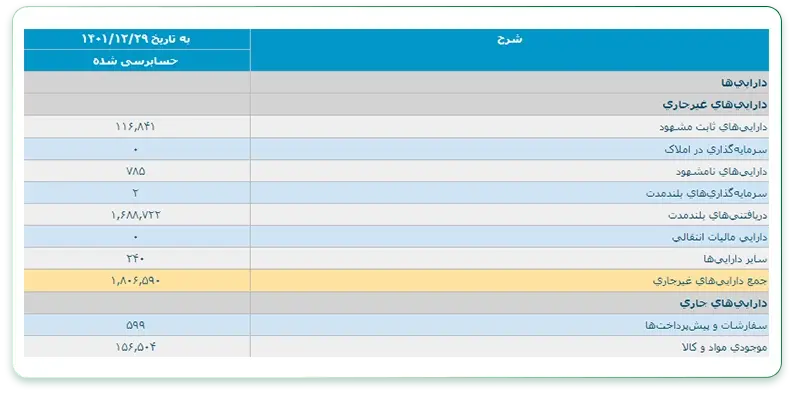

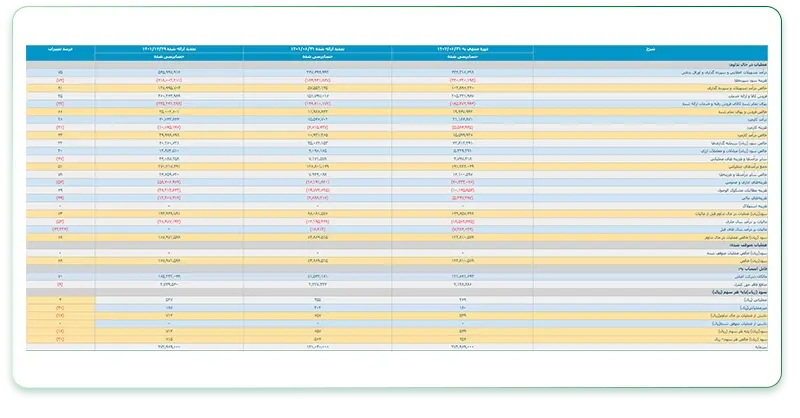

در یک تعریف ساده، میتوان ترازنامه را یک عکس از وضعیت کنونی شرکت دانست. این صورت مالی منعکس کننده اطلاعاتی راجع به دارایی، بدهی و حقوق صاحبان سهام است و نقش مهمی را در تحلیل بنیادی ایفا میکند. اگر به ترازنامه زیر نگاهی بیندازید متوجه قالب اصلی آن، یعنی قرارگیری اقلام به ترتیب دارایی، بدهی و حقوق صاحبان سهام خواهید شد.

داراییها براساس طول عمری که دارند در دو گروه داراییهای جاری و غیرجاری (ثابت) طبقهبندی میشوند. طول عمر داراییهای جاری کمتر از یکسال است و طی 12 ماه آینده به وجه نقد تبدیل خواهند شد؛ برای مثال، موجودی مواد و کالا به علت داشتن ماهیت مصرفی، بهعنوان یک دارایی جاری محسوب میشوند.

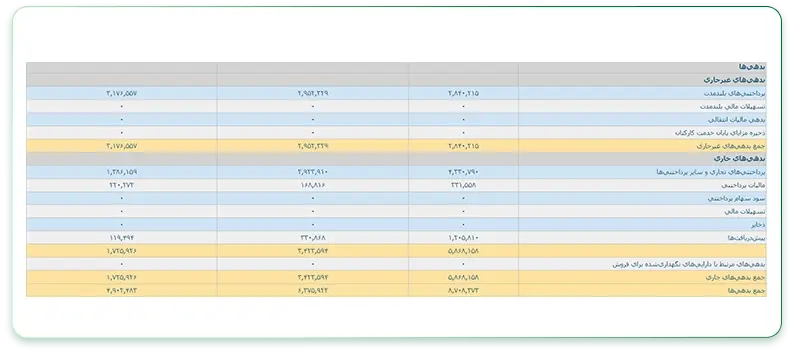

طبقهبندی جاری و غیرجاری برای بدهیها نیز برقرار است و شامل مواردی مثل مالیات پرداختنی، تسهیلات مالی بلندمدت، سود سهام پرداختنی و… میشوند.

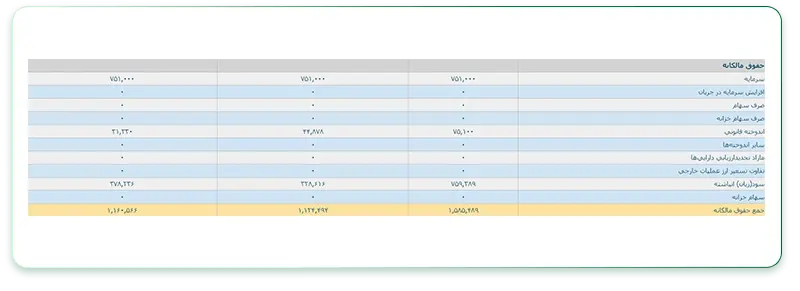

در نهایت، حقوق صاحبان سهام در ترازنامه نشان داده میشود. در واقع حقوق صاحبان سهام باقیمانده دارایی شرکت پس از فروش داراییها و پرداخت بدهیهاست؛ بنابراین، ترازنامه ما (براساس معادله حسابداری) همواره تراز باقی خواهد ماند.

صورت سود و زیان

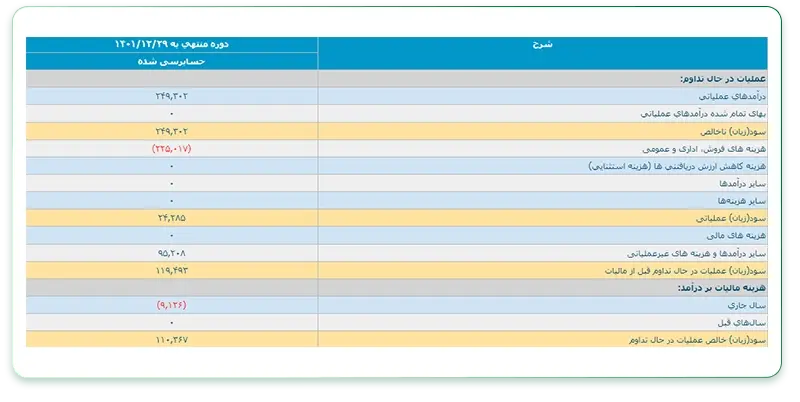

یکی دیگر از مواردی که بررسی آن کمک زیادی به تحلیلگران میکند، صورت سود و زیان شرکت است. در این گزارش، اقلامی مثل درآمدها (فروش)، سود یا زیان ناخالص، سود یا زیان عملیاتی و… نمایش داده میشود.

از طریق مراجعه به صورت سود و زیان شرکت، میتوان از میزان سودی که در یک بازه زمانی مشخص میان سهامداران تقسیم شده است، مطلع شد. مهمترین تفاوت ترازنامه و صورت سود و زیان این است که ترازنامه وضعیت دارایی، بدهی و حقوق صاحبان سهام را در یک مقطع زمانی خاص نشان میدهد؛ اما صورت سود و زیان عملکرد شرکت را در یک بازه زمانی معین مشخص میکند.

وقتی صحبت از صورت سود و زیان میشود، باید با دو نوع صورت سود زیان تلفیقی و جامع نیز آشنا شد که در ادامه به معرفی آنها نیز میپردازیم.

صورت سود و زیان تلفیقی

اگر شرکتی که قصد تحلیل آن را دارید شرکت بزرگی باشد، لازم است علاوهبر بررسی صورتهای مالی آن، اطلاعات و گزارشات شرکتهای زیرمجموعه را نیز در نظر بگیرید. صورت سود و زیان تلفیقی که هر 6 ماه یکبار منتشر میشود، برای استفادهکنندگان درون و برون سازمانی اهمیت بالایی دارد و نشاندهنده تصویر کاملی از شرکت مادر و شرکتهای زیر مجموعه آن است.

صورت سود و زیان جامع

صورت سود و زیان جامع را میتوان خلاصهای از صورت سود و زیان شرکت دانست که در آن تعدادی از هزینهها و درآمدها به حساب حقوق صاحبان سهام منظور میشود؛ به عبارت دیگر در صورت سود و زیان جامع، به تمام درآمدها و هزینههای مهمی که در صورت سود و زیان لحاظ نشده، اشاره میشود.

صورت جریان وجوه نقد

صورت جریان وجوه نقد را میتوان به یک پرینت حساب بانکی تشبیه کرد. این گزارش مالی نشان میدهد که چه میزان پول از چه محلهایی به شرکت وارد و برای چه مواردی مصرف شده است. این گزارش بههمراه سایر گزارشهای مالی مثل صورت سود و زیان و ترازنامه، هر 3 ماه یکبار در سایت کدال منتشر میشود. برای مشاهده این گزارش لازم است در سایت کدال، از بخش جستجوی اطلاعیه، نماد شرکت مورد نظر را وارد کرده و با انتخاب اطلاعات و صورتهای مالی میاندورهای در قسمت نوع اطلاعیه، به آن دسترسی پیدا کنید.

نسبتهای مالی در تحلیل بنیادی

همانطور که اشاره شد، گزارشهای مالی اولین و مهمترین منبع برای تحلیلگران بنیادی بهشمار میروند؛ اما صرفا از طریق بررسی این گزارشها نمیتوان تحلیل کاملی داشت و لازم است کمی دقیقتر اطلاعات درج شده در صورتهای مالی را بررسی کنیم. در همین راستا، نسبتهای مالی میتوانند اطلاعات جدید و پختهای را در اختیار افراد گذاشته و وضعیت شرکت مورد بررسی را دقیقتر نشان دهند. در ادامه، چند مورد از نسبتهای مالی معروف و پر کاربرد را مشاهده میکنید.

نسبتهای فعالیت

این نسبت میزان فروش را با داراییهایی مانند دارایی ثابت، موجودی انبار و… مقایسه کرده و به موارد زیر تقسیم میشود که هر کدام از آنها روش محاسبه خاص خود را دارند:

- دوره گردش موجودی کالا

- دفعات گردش سرمایه جاری

- دوره وصول مطالبات

- دفعات گردش سرمایه ثابت

- درصد تغییر فروش

- دوره گردش مواد و کالای نیم ساخته

- دفعات گردش دارایی

- دوره واریز بستانکاران

نسبتهای نقدینگی

با استفاده از نسبتهای نقدینگی میتوان توان شرکت را در پرداخت بدهیهای کوتاهمدت سنجید. این نسبتها شامل موارد زیر میشود:

- نسبت جاری

- نسبت آنی

- نسبت وجه نقد

نسبتهای سودآوری

نسبتهای سودآوری نقش مهمی در تعیین میزان کارایی شرکت در کسب سود حاصل از سرمایهگذاری دارند؛ بنابراین از این نسبتها در سنجش کیفیت مدیریت در زمینه کسب سود استفاده میشود.

انواع نسبتهای سودآوری:

- حاشیه سود ناخالص

- حاشیه سود خالص

- حاشیه سود عملیاتی

- بازده داراییها (ROA)

- بازده حقوق صاحبان سهام (ROE)

نسبتهای اهرمی

این نسبتها ساختار مالی شرکت را از نظر سهام، جایگاه بدهی در آن و همچنین میزان توانایی شرکت در انجام تعهدات خود در زمان سررسید را مورد سنجش قرار میدهند. در واقع با بررسی نسبتهای اهرمی مشخص میشود درآمد شرکت برای بازپرداخت مخارج مالی کافی است یا اینکه شرکت با کمبود بودجه مواجه است. مهمترین انواع نسبتهای اهرمی شامل موارد زیر است:

- نسبت بدهی

- نسبت حقوق صاحبان سهام به دارایی

- نسبت بدهی جاری به ارزش ویژه

- نسبت مالکانه

- نسبت کل بدهی به ارزش ویژه

- نسبت بدهی بلند مدت به ارزش ویژه

- نسبت کل بدهی به حقوق صاحبان سهام

نسبتهای ارزش بازار

تحلیلگران از نسبتهای تحلیل بازار برای بررسی عملکرد یک شرکت در بازههای زمانی گذشته و پیشبینی روند آن در آینده استفاده میکنند. در صورتی که نسبتهای قبلی یعنی نسبتهای فعالیت، اهرمی، سودآوری و نقدینگی در وضعیت خوبی قرار داشته باشند، نسبتهای ارزش بازار نیز با ارقام بالایی گزارش خواهند شد.

انواع نسبتهای ارزش بازار:

- نسبت قیمت به درآمد (P/E)

- نسبت قیمت به جریان نقدینگی (P/CF)

- نسبت قیمت به فروش (P/S)

- نسبت ارزش دفتری (P/BV)

هر کدام از نسبتها برای بررسی موضوع خاصی مورد استفاده قرار میگیرند و جزئیات مربوط به خود را دارند. برای دریافت اطلاعات کاملتر در رابطه با این موضوع به مقاله جامع نسبت مالی چیست و چگونه مورد استفاده قرار میگیرد؟ مراجعه کنید.

تحلیل صنعت

نکته مهمی که تحلیلگران موفق به آن توجه میکنند، تفاوت روشهای تحلیل بنیادی در صنایع مختلف است. هر صنعت، روشهای تحلیل خاص خود را داشته و لازم است با جزئیات معاملات آن صنعت و شرکتهای زیرمجموعه آن آشنا باشید. موارد زیر از صنایع مطرح در بازار سرمایه هستند:

- صنعت خودرویی

- صنعت دارویی

- صنعت محصولات شیمیایی

- صنعت فلزات اساسی

- صنعت محصولات غذایی

- و…

طبق این دستهبندی، شرکتهایی که حوزه فعالیتی مشابه دارند و نیاز یکسانی را برطرف میکنند، در یک صنعت خاص قرار میگیرند. برای مثال شرکتهای خساپا، خزامیا و خاور از جمله شرکتهای زیرمجموعه صنعت خودرویی هستند و برای تحلیل گزارش این شرکتها لازم است به مواردی از جمله مواد اولیه و نرخ ارز توجه کرد. نکته جالبی که در صنایع میتوان آن را مشاهده نمود، ترتیببندی شرکتهاست. در هر صنعت شرکتها به سه دسته شرکتهای بالادستی، میاندستی و پاییندستی تقسیم میشوند. شرکتهای بالادستی نقش مهمی در تامین مواد اولیه دارند و شرکتهای میاندستی از مواد اولیه برای ساخت مواد اصلی استفاده میکنند. در شرکتهای پاییندستی نیز محصولات نهایی یک صنعت تولید میشود. با توجه به این طبقهبندی، دقت کنید معرفی صنایع در بورس جزئیات و نکات تحلیلی زیادی دارد و لازم است با اطلاعات مهم هر صنعت آشنا باشید.

مدلهای ارزشگذاری در تحلیل بنیادی

یکی از مهمترین مواردی که در زمینه تحلیل بنیادی یک شرکت باید به آن توجه کرد، موضوع ارزشگذاری سهام شرکتهاست. برای تعیین ارزش ذاتی سهم در بورس، میتوانید از روشهای مختلفی که در ادامه به آن اشاره کردهایم استفاده کنید.

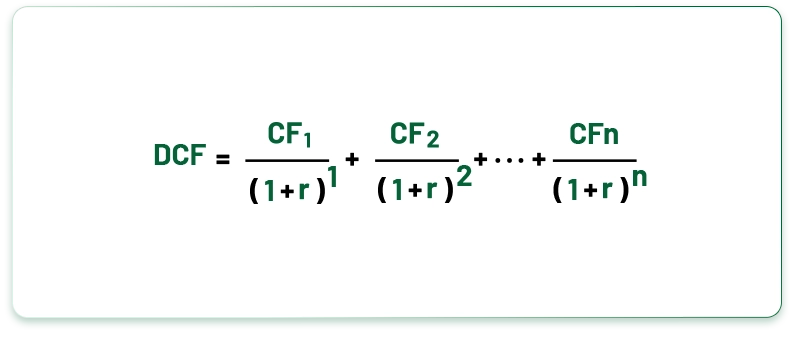

روش جریانات نقدی تنزیلشده (ِDCF)

هدف اصلی این روش، محاسبه مقدار سرمایه شخص براساس ارزش جریانات نقدی شرکت در آینده است. برای انجام این محاسبه میتوانید از فرمول زیر استفاده کنید.

Cf همان جریان نقدی و r نرخ تنزیل سرمایهگذاری شماست. فرض اصلی این روش بر این مبنا است که هزار تومان امروز، ارزش بیشتری نسبت به هزار تومان فردا داشته و این موضوع در فرایند سرمایهگذاری امر مهمی تلقی میشود. هر چقدر اطلاعات ورودی این فرمول دقت بیشتری داشته باشد، خروجی آن نیز دقیقتر بوده و ریسک سرمایهگذاری شما را کاهش میدهد.

روش تنزیل سود تقسیمی (DDM)

این روش را میتوان روش رایجی در محاسبات مربوط به ارزشگذاری شرکتها در نظر گرفت. در روش DDM، ارزش فعلی شرکت از طریق محاسبه ارزش فعلی سودهای نقدی تقسیمشده توسط شرکت در آینده سنجیده میشود. چنانچه شرکتی بازدهی بالایی دارد و سود تقسیمی را نیز پرداخت میکند، میتوان این روش را برای ارزشگذاری آن مناسب دانست.

مدل جریان نقدی آزاد (FCF)

جریان نقدی آزاد، بیانگر میزان دارایی نقد شرکت بعد از خروج وجه نقد به جهت انجام عملیات جاری و حفظ داراییهای خود است. اگر شرکت مورد نظر شما سود نقدی پرداخت نمیکند یا سود پرداختی، با سود اصلی شرکت متناسب نیست، روش FCF که مخفف عبارت free cash flow است، انتخاب خوبی برای ارزشگذاری شرکت محسوب میشود.

جریان نقدی آزاد شرکت (FCFF)

زمانی که شرکت هزینههای عملیاتی و سرمایهای خود را پرداخت میکند، جریان نقدی باقیمانده قابلتوزیع به تمام سرمایهگذاران شامل سهامداران و وامدهندگان تعلق میگیرد که به آن جریان نقدی آزاد شرکت میگویند. برای محاسبه جریان نقد آزاد شرکت میتوانید از فرمول زیر استفاده کنید.

جریان نقدی آزاد = سرمایهگذاری در سرمایه در گردش – سرمایهگذاری در داراییهای ثابت – سود خالص + هزینه استهلاک + هزینههای مالی (نرخ مالیات – ۱)

جریان نقدی آزاد صاحبان سهام (FCFE)

اگر از جریان نقدی آزاد شرکت مخارج بدهی یعنی پرداختهای مرتبط با بهره و اصل بدهی را کسر کنیم، جریان نقدی آزاد صاحبان سهام بهدست میآید. از طریق محاسبه این مورد متوجه میشویم که میزان وجه نقد قابل تخصیص به سهامداران چقدر است. جریان نقد آزاد سهامداران از فرمول زیر محاسبه میشود.

جریان نقدی آزاد صاحبان سهام = سود خالص + هزینه استهلاک – سرمایهگذاری در داراییهای ثابت – سرمایهگذاری در سرمایه در گردش + افزایش خالص در اصل تسهیلات مالی

تحلیل بنیادی ارزهای دیجیتال

اگر به بازار ارزهای دیجیتال نگاهی بیندازیم، متوجه میشویم که این بازار شباهتهای زیادی با بازارهای مالی دارد؛ پس احتمالا روش تحلیل مشابهی را نیز میتوان میان این دو بازار مشاهده کرد. نکته مهمی که در مورد تحلیل بازار ارزهای دیجیتال وجود دارد این است که علاوه بر تحلیل تکنیکال و فاندامنتال از تحلیل «آنچین» on-chain نیز استفاده میشود. اگر بخواهید ارزهای دیجیتال را از نظر بنیادی بررسی کنید، لازم است تا به متغیرهای کلان مثل اقتصاد جهانی توجه زیادی داشته باشید. یکی از تفاوتهای تحلیل بنیادی بازار سهام و ارزهای دیجیتال، پیچیدهتر بودن این موضوع در زمینه ارزهای دیجیتال است و ارزشگذاری توکنهای این پروژه کار آسانی نیست. برای دریافت اطلاعات تکمیلی در این زمینه میتوانید به مقاله «تحلیل بنیادی ارزهای دیجیتال» مراجعه کنید.

جمعبندی

برای تحلیل شرایط یک شرکت میتوان از روشهای مختلفی استفاده کرد. تحلیل بنیادی یا فاندامنتال نیز یکی از این روشهاست و میتواند اطلاعات جامع و مهمی راجع به شرکت مدنظر شما و ارزش واقعی سهم آن را در اختیارتان قرار دهد. تحلیلگران بنیادی از نسبتهای مالی مختلفی مانند نسبت فعالیت، نسبت نقدینگی، نسبت سودآوری و… استفاده میکنند. شما میتوایند با استفاده از خدمات مشاوره بورس و سرمایه گذاری کارگزاری فارابی از تجربه و اطلاعات تحلیلگران و متخصصان بهره ببرید. در این مقاله علاوهبر بررسی نسبتهای مهم و کاربردی در زمینه تحلیل تکنیکال، به انواع رویکردهای تحلیلی، صورتهای مالی مانند ترازنامه، صورت سود و زیان و… اشاره کردهایم؛ همچنین شما میتوانید با مدلهای مختلف ارزشگذاری نیز آشنا شوید.

این پست دارای یک دیدگاه است

مقاله ارزشمندی است،اما مطالب آن خیلی خلاصه ارائه شده اند و فقط برای آشنائی با اصطلاحات مفید می باشند.