بهترین سرمایه گذاری برای بازنشستگی چیست؟

رسیدن به سن بازنشستگی و چالشهای پیش روی آن یکی از مهمترین دغدغههای افراد در جامعه است. سرمایهگذاری بخشی از درآمدها در داراییهای مختلف یکی از راههای مناسب برای حفظ کیفیت زندگی و سطح رفاه در زمان بازنشستگی است. در این مقاله اهمیت سرمایه گذاری برای بازنشستگی به صورت کامل توضیح داده خواهد شد.

چرا سرمایه گذاری برای دوران بازنشستگی بسیار مهم است؟

وقتی ما در سنین جوانی (معمولا دهه ۲۰ زندگی) وارد بازار کار شده و شاغل میشویم به واسطه جوانی، جسورانهتر و بیپرواتر زندگی مالی خود را مدیریت میکنیم. در حقیقت، بخش قابل توجهی از جوانان (خصوصا مجردها) حجم زیادی از درآمدهای خود را صرف هزینههای روزمره و رفاهی کرده و کمتر نگاهی به تبدیل هزینه به فرصت (پس انداز یا سرمایه گذاری) دارند. اما، رفته رفته و با بالاتر رفتن سن، نیاز به داشتن پشتوانه مالی مستحکم در آینده بیشتر احساس میشود.

زمانی که بسیاری از شاغلین به سن بازنشستگی میرسند با کاهش محسوس درآمدشان نسبت به دوران اشتغال خود مواجه میشوند. هنگام مصادف شدن با این چنین شرایطی، داشتن یک اندوخته نقدی مناسب میتواند آنها را در پوشش نیازهای مالی و رفاهی کمک کند. بسیاری از بازنشستگان پس از دوران اشتغال با چالشهایی مانند تامین آتیه فرزندان، پوشش هزینههای درمانی و حفظ کیفیت رفاهی زندگی مواجه میشوند. اما، بهترین سرمایه گذاری برای بازنشستگی چیست؟ در ادامه سرمایهگذاری در تمامی داراییها را بررسی خواهیم کرد.

پیشنهاد مطالعه:<<صندوق بازنشستگی چیست؟>>

خرید ملک

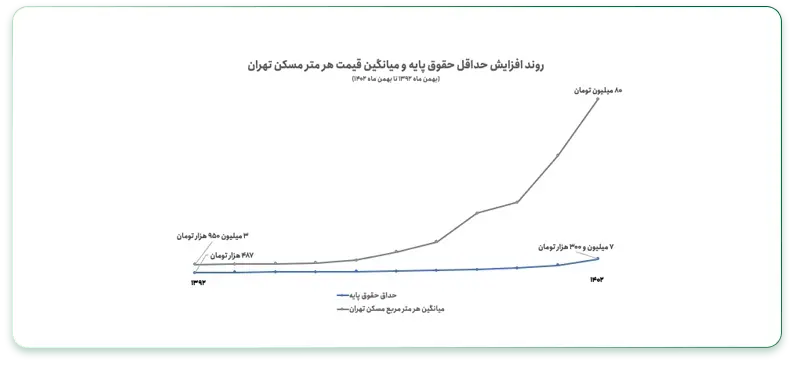

یکی از بهترین سرمایهگذاریها برای بازنشستگی خرید ملک و زمین است. در نمودار زیر میتوانید روند میانگین قیمت هر متر مربع مسکن تهران را در مقایسه با میزان حداقل حقوق ماهانه مصوب وزارت کار را در یک دهه گذشته (بهمن ماه ۱۳۹۲ تا بهمن ماه ۱۴۰۲) مشاهده کنید:

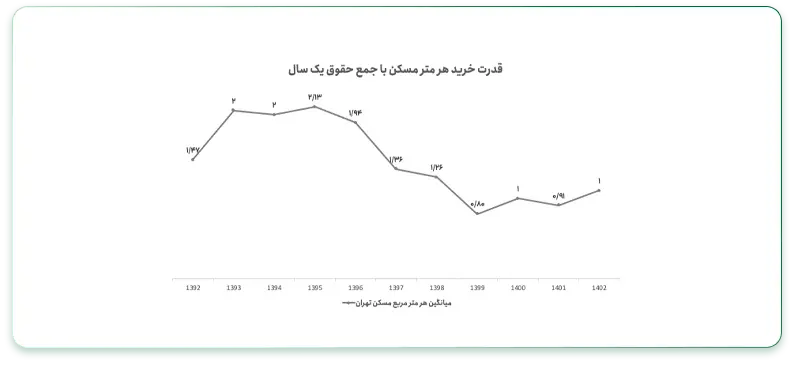

نکته قابل توجه در این نمودار، رشد ۱۹۲۵ درصدی میانگین قیمت ملک در تهران و رشد ۱۳۹۸ درصدی حقوق پایه در طی یک دهه گذشته است. در حقیقت، مسکن تحت تاثیر تورم، کاهش عرضه و افزایش تقاضا، تقریبا ۵ برابر بیشتر از حقوق دریافتی کارمندان رشد قیمتی داشته است. با وجود اینکه سرمایهگذاری در ملک میتواند گزینه مناسبی باشد، اما نیاز به سرمایه سنگینی دارد. در حال حاضر، شما برای اینکه بتوانید یک ملک در تهران خریداری کنید حداقل نیاز به ۶ میلیارد تومان سرمایه دارید که با توجه به تورم شدید در سالهای اخیر و کاهش قدرت خرید، سرمایهگذاری و خرید ملک در ایران به شدت مشکل شده است. در نمودار زیر میتوانید مشاهده کنید که با جمع حقوق سالانه (حداقل حقوق پایه وزارت کار) بر اساس میانگین قیمت هر متر مسکن در تهران، چند متر خانه میتوان خریداری کرد:

همانطور که مشاهده میکنید بین سالهای ۱۳۹۳ تا ۱۳۹۵ با جمع حقوق پایه ۱ سال وزارت کار، امکان خرید ۲ متر خانه در تهران میسر بود. در صورتیکه طی ۳ سال گذشته قدرت خرید خانه در تهران با جمع حقوق ۱ سال به ۱ متر و کمتر از ۱ متر تنزل پیدا کرده است.

خرید طلا

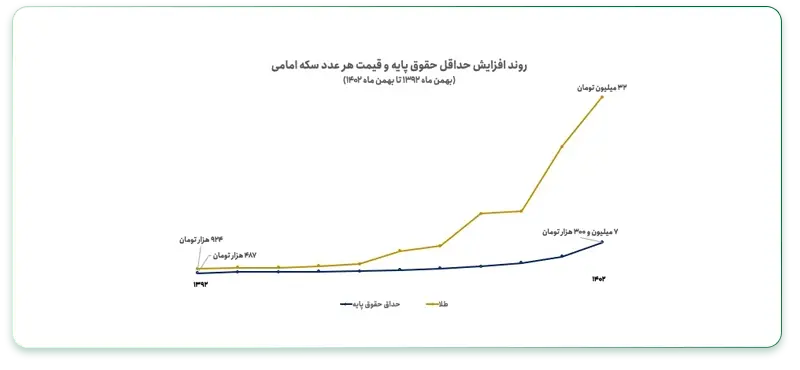

سرمایه گذاری در طلا یکی از بهترین راههای حفظ ارزش سرمایه در برابر تورم است. در حقیقت، میتوان به روشهای گوناگونی در طلا سرمایهگذاری کرد مانند خرید انواع مسکوکات طلا، جواهر آلات، شمش، طلای آبشده و صندوق طلا. در نمودار زیر میتوانید روند رشد قیمت طلا را طی یک دهه گذشته مشاهده کنید:

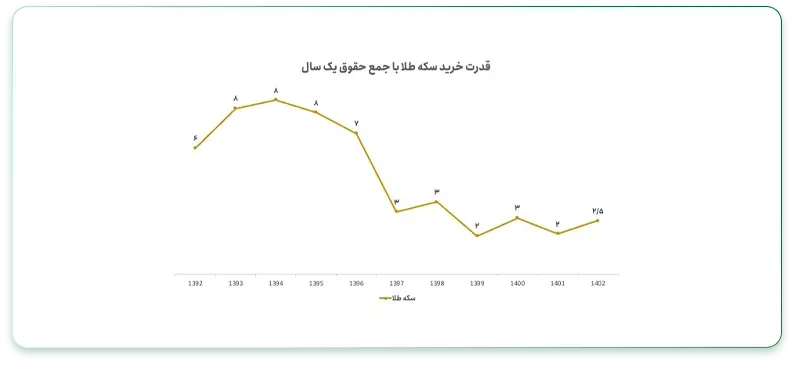

همانطور که مشاهده میکنید هر عدد سکه بهار آزادی طی یک دهه گذشته بیش از ۳۳۶۰ درصد بازدهی داشته است. در حقیقت، طلا جزء کالاهایی محسوب میشود که ارزش مصرفی (Use Value) بالایی در اقتصاد ایران دارد. در نمودار زیر میتوانید مشاهده کنید که با جمع حقوق پایه سالانه در طی ۱۰ سال گذشته چند عدد سکه طلا میتوانستید خریداری کنید:

در طی ۳ سال گذشته، قدرت خرید سکه طلا با جمع حقوق سالانه به پایینترین میزان خود رسیده است. در صورتی که بین سالهای ۱۳۹۳ تا ۱۳۹۶ که اقتصاد با رشد همراه بود و درآمدهای نفتی بخش زیادی از درآمدهای کشور را تامین میکرد، شما امکان خرید ۸ سکه کامل طلا را داشتید. در حقیقت، قیمت طلا در ایران رابطه مستقیمی با افزایش قیمت دلار، کاهش درآمدهای نفتی و ریسکهای سیاسی و اقتصادی دارد. یکی از بهترین و امنترین سرمایهگذاریها در طلا، استفاده از صندوق طلا است. شما میتوانید با حداقل ۱۰۰ الی ۵۰۰ هزارتومان در صندوقهای مبتنی بر گواهی سپرده سکه طلا و شمش طلا سرمایهگذاری کرده و از بازدهی طلا بهرهمند شوید.

خرید دلار

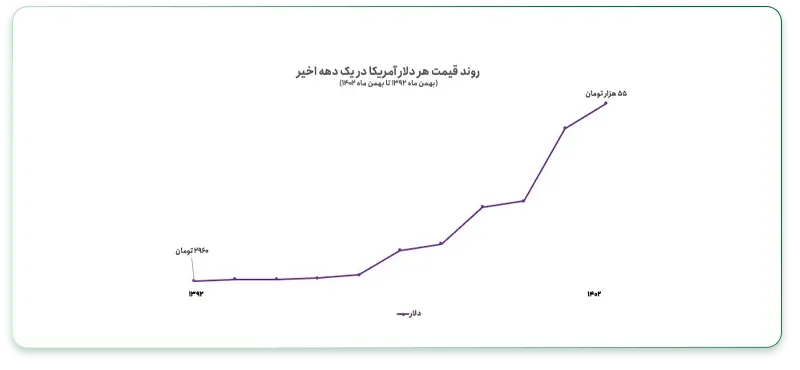

زمانی که یک بحران سیاسی یا اقتصادی رخ میدهد، ارزش دلار اولین محرک در تغییرات قیمتی در سایر داراییها و کالاهاست. در حقیقت، طی سالهای گذشته جهشهای ارزی زیادی رخ داده و بیشتر این نوسانات تحت تاثیر رویدادهای سیاسی بوده است. در نمودار زیر میتوان روند رشد قیمت دلار را طی یک دهه گذشته مشاهده کرد:

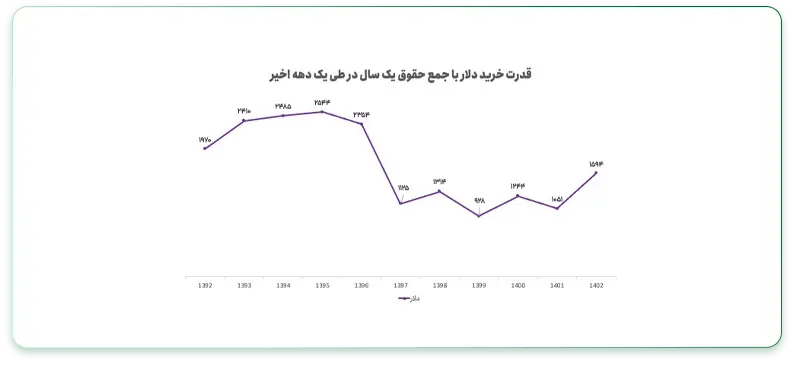

قیمت هر دلار آمریکا در طی یک دهه گذشته ۱۷۵۸ درصد رشد داشته است. در حالی که حداقل حقوق پایه وزارت کار در ۱۰ سال گذشته ۱۳۹۸ درصد افزایش داشته و همانطور که اشاره شد دلار موتور محرک رشد قیمت سایر داراییها و کالاهاست. بنابراین، سرمایه گذاری در دلار برای بلندمدت در مقایسه با طلا گزینه مطلوبی محسوب نمیشود. در نمودار زیر نیز میتوانید قدرت خرید با جمع حقوق یک سال را در یک دهه گذشته مشاهده کنید:

با توجه به اینکه بانک مرکزی به عنوان متولی اصلی عرضه دلار در بازار تحت تاثیر شرایط اقتصاد کلان، سیاستهای محدودکنندهای را جهت خرید و فروش انواع ارز از جمله دلار و یورو وضع میکند، بنابراین خرید و فروش ارز میتواند با مشکلاتی مانند نقدشوندگی، تعیین حداکثر خرید توسط هر کد ملی و… باشد.

خرید سهام

سرمایه گذاری در بورس و خرید سهام یکی از بهترین راههای سرمایه گذاری برای بازنشستگی است. با توجه به اینکه سرمایه گذاری در بورس معاف از مالیات بوده و میتوانید در کسب و کارهای متنوع و جذابی سرمایهگذاری کنید، بورس به گزینه جذابی برای سرمایهگذاری بلندمدت تبدیل شده است.

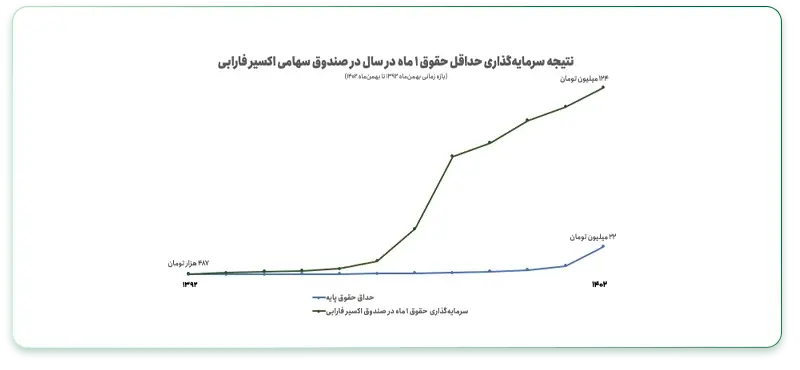

شما با حداقل سرمایه ۱۰۰ تا ۵۰۰ هزار تومان میتوانید در بازار سهام سرمایهگذاری کنید. با توجه به اینکه بورس یک بازار تخصصی بوده و سرمایهگذاری در آن نیاز به دانش و تخصص دارد؛ بنابراین، توصیه میشود سرمایه خود را به دست مدیران باتجربه و خبره بورسی داده و از طریق صندوق سهامی اقدام به سرمایه گذاری در بورس کنید. در نمودار زیر میتوانید بازدهی صندوق سهامی اکسیر فارابی را در یک دهه گذشته مشاهده کنید:

در صورتی که شما در طول ۱۰ سال گذشته تنها حداقل حقوق پایه ۱ ماه خود را در هر سال جمع میکردید در حال حاضر جمع این پسانداز به ۲۲ میلیون رسیده بوده و اگر عمل مشابه را در صندوق سهامی اکسیر فارابی سرمایهگذاری میکردید، در حال حاضر سرمایه شما ۱۲۴ میلیون تومان بود. در حقیقت، با سرمایه گذاری در صندوق فارابی ۴۶۳ درصد بیشتر از پسانداز سود میکردید.

داشتن سپرده بانکی

پسانداز در سپردههای بانکی یکی از رایجترین و کمریسکترین راههای سرمایه گذاری برای بازنشستگی است. با توجه به اینکه سود بانکها ماهشمار بوده و توسط بانک مرکزی تعیین میشود؛ بنابراین، سرمایهگذاری در بانک با توجه به جهشهای شدید تورمی در ۱۰ سال گذشته، کم بازدهترین سرمایهگذاری بوده است. سپردههای بانکی بلندمدت در طی یک دهه گذشته به طور میانگین و در بهترین حالت ۱۹ درصد سود داشتهاند و به صورت تجمعی این بازدهی در طی ۱۰ سال تنها ۱۹۰ درصد بوده است. به طور مثال اگر شما در هر سال تنها ۱ حقوق خود را در بانک سپردهگذاری میکردید سرمایه به نزدیکی ۶۵ میلیون تومان میرسید.

خرید اوراق

خرید اوراق درآمد ثابت نیز مانند بانک راه کمریسکی جهت سرمایه گذاری برای بازنشستگی است. اما، با توجه به تورم بالا، اوراق درآمد ثابت نیز نمیتوانند سرمایهگذاری مناسبی برای دوران بازنشستگی باشند. در حقیقت، اوراق درآمد ثابت در طی یک دهه گذشته ۲۸۳ درصد بازدهی داشتهاند که در مقایسه با صندوق سهامی، طلا، دلار و ملک بسیار فاصله دارند.

خرید بیمه عمر

بیمه عمر یا Life Insurance نوعی از بیمه است که در آن بیمهشونده متعهد به پرداخت مبلغی به صورت ماهانه، مقطعی یا سالانه شده و این پرداختها تا مدت زمان مشخصی ادامه دارد. یکی از مهمترین مزایای بیمه عمر پوشش حوادثی مانند از کار افتادگی، فوت، نقص عضو و… است. از طرف دیگر، بیمه عمر به نوعی یک سرمایهگذاری نیز محسوب میشود و در صورت پایان قرارداد یا فوت، شرکت بیمه مبلغی را به عنوان اندوخته به بیمهشده پرداخت میکند.

از دید سرمایهگذاری، بیمه عمر در اقتصادهای تورمی گزینه مناسبی به شمار نمیرود. به طور مثال اگر شما برای مدت ۳۰ سال در بیمه عمر سرمایهگذاری کنید و در سال اول ۲۴۰ هزار تومان به عنوان حق بیمه پرداخت کنید، در سال ۳۰ ام، جمع پرداختی شما حدودا ۱۵۴ میلیون تومان خواهد شد. در طرف مقابل ارزش بیمه شما در طی ۳۰ سال تقریبا به ۱ میلیارد و ۳۶۵ میلیون تومان خواهد رسید. در حقیقت، با سرمایه گذاری در بیمه عمر رشد سرمایه شما ۷۸۵ درصد میشود که با توجه محیط تورمی اقتصاد ایران گزینه مطلوبی جهت سرمایه گذاری برای بازنشستگی محسوب نمیشود. اما، ذکر این نکته لازم است که بیمه عمر با توجه به اینکه قابلیت پوشش حوادث پیشبینی نشده را دارد، در کنار سرمایهگذاری در سایر داراییها مانند طلا، سهام، مسکن و… اقدام هوشمندانه و آیندهنگری است.

بیمه تامین اجتماعی

بیمه تامین اجتماعی شناختهشدهترین و رایجترین بیمه در تمامی کشورهاست. در ایران، اکثریت کارفرمایان و کارمندان مشاغل خصوصی تحت پوشش خدمات بیمه تامین اجتماعی هستند. در حقیقت، سازمان تامین اجتماعی با دریافت حق بیمه از کارگران، کارمندان، کارفرمایان، خویشفرمایان و… علاوه بر ارائه و پوشش خدمات درمانی، در هنگام بازنشستگی به ذینفعان خود، مستمری (حقوق بازنشستگی) پرداخت میکند. بیمه تامین اجتماعی بیمه رسمی کشور بوده و با توجه به شرایط اقتصادی و مشکلاتی از قبیل ناترازی، بودجه سالانه کشور و وابستگی به منابع ملی و… پشتوانه مناسبی برای دوران بازنشستگی نیست. در حال حاضر، آقایان با رسیدن به سن ۶۰ سالگی و بانوان با رسیدن به سن ۵۵ سالگی میتوانند درخواست بازنشستگی دهند.

بهترین سرمایه گذاری برای بازنشستگی کدام است؟

حالا که با انواع سرمایهگذاریها برای بازنشستگی آشنا شدید، این سوال به ذهن شما راه پیدا میکند که بهترین سرمایه گذاری برای بازنشستگی چیست؟ در حقیقت، سرمایه گذاری در صندوق سرمایه گذاری بازنشستگی تکمیلی بورس میتواند بهترین انتخاب باشد. صندوق سرمایهگذاری بازنشستگی تکمیلی با اختصاص داراییها به انواع کلاسهای دارایی مانند سهام، طلا، مسکن، اوراق درآمد ثابت، گواهی سپرده کالایی و… شما را از سرمایهگذاری جداگانه در این داراییها بینیاز میکند. از طرف دیگر، این صندوقها با مدیریت تخصصی و حرفهای در شرایط مختلف اقتصادی، امکان حفظ ارزش سرمایه و رشد آن را به شکل قابل قبولی افزایش میدهند.

این پست دارای 7 دیدگاه است

مقاله ارزشمندی است. اما عملکرد بعضی دستگاهها بسیار مأیوس کننده است. حدود ده سال پیش بانک مسکن طرح پس انداز جوانان را اجراء کرد و مقرر شد متقاضیان بمدت 15 سال مبلغ ناچیزی پرداخت کنند تا بانک پس از 15 سال 70 میلیون تومان وام خرید مسکن به جوانان پرداخت کند. هنوز 15 سال تکمیل نشده است اما 70 میلیون تومان اکنون هیچ ارزشی ندارد در حالیکه 10یا15 سال پیش مبلغ قابل توجهی بود و این یعنی اغفال مشتریان از طریق آموزش.

بله درست میفرمایید

در واقع بانک با انجام این محاسبات

طوری عمل میکنه

که هیچوقت ضرری رو متحمل نشه

این صندوق بازنشستگی رو از کجا باید خرید

با سلام و احترام. زمان پذیرهنویسی صندوق از طریق سایت کارگزاری فارابی اطلاعرسانی خواهد شد.

صندوق سرمایه گذاری بازنشستگی تکمیلی بورس

بنظرم پیشنهاد منطقی تری برای بازنشستگی باشد !

لطفآ برای اقدام بفرمائید چگونه و به کجا رجوع کنیم

ضمن از اینکه از اطلاعات کاملتری برخوردار شویم .

پیشاپیش تشکر خود را اعلام میدارم

با سلام و احترما

بهزودی اطلاعات تکمیلی در خصوص پذیرهنویسی اطلاعرسانی میشود.

از همه ی کار گزاری ها شما میتونین صندوق بازنشستگی رو خرید کنین من از کارگزاریصندوق آتیه مفید که برای بازنشستگان و فرزندان هس خریداری کردم