استراتژی های پرکاربرد در معاملات شرطی

معاملات شرطی نقش مهمی در مدیریت ریسک و بازدهی معاملهگران در بازارهای مالی داشته و امکان سفارشی کردن معاملات را با بهرهگیری از معاملات الگوریتمی فراهم میسازد. به همین منظور، استراتژیهای معاملاتی متنوعی برای بهرهمندی از معاملات شرطی وجود دارد که در این مقاله به پرکاربردترین استراتژیهای معاملات شرطی خواهیم پرداخت.

استراتژیهای پرکاربرد در معاملات شرطی

معاملهگران برای بهینهسازی و مدیریت معاملات خود جهت کسب بازدهی مورد نظر و کاهش ریسک، از استراتژیهای متفاوتی استفاده میکنند. در حقیقت، بسیاری از معاملهگران حرفهای در بازارهای مالی برای انجام معاملات خود استراتژی معاملاتی شخصی طراحی کرده و هر استراتژی سودآوری، نیازمند برقراری یک یا چندین شرط است. اجرای این شروط معمولا به صورت دستی تعیین شده و همین امر میتواند معاملهگر را از نظر صرف زمان و تعقیب روند داراییهای مختلف با چالش مواجه کند.

با پیدایش معاملات الگوریتمی روند هوشمندسازی، دقت و سرعت در انجام معاملات شرطی به حداکثر رسیده و بسیاری از معاملهگران حرفهای با بهرهگیری از امکاناتی مانند معاملات الگوریتمی و هوش مصنوعی (AI) اقدام به اعمال شرطهای معاملاتی متنوع جهت مدیریت سرمایه خود میکنند.

مقالات مرتبط:

- نقش هوش مصنوعی در بازارهای مالی

- آموزش ثبت سفارش شرطی در کارگزاری فارابی

- قراردادهای آتی با سفارشات شرطی

برخی از استراتژی های پرکاربرد در معاملات شرطی عبارتند از:

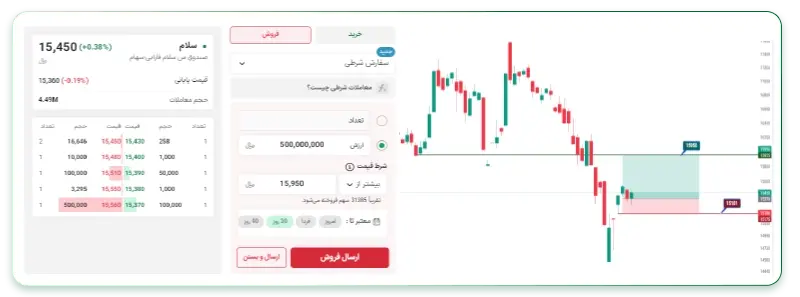

استراتژی حد سود – حد ضرر

تعیین حد سود و ضرر یکی از بهترین و سادهترین استراتژیها در معاملات شرطی است. در حقیقت، شما با استفاده از ابزار تحلیل تکنیکال و امکان معاملات شرطی در کارگزاری فارابی میتوانید به راحتی استراتژی حد سود – حد ضرر را استفاده کنید:

همانطور که مشاهده میکنید با تعیین حد سود و حد زیان خود در نمودار قیمت صندوق سلام فارابی میتوانید شرط خود را با رسیدن قیمت به هدف تعیینشده در سفارش شرطی سامانه هلیوم فارابی اعمال کنید. لازم به ذکر است معاملات شرطی در سامانههای معاملاتی کارگزاری فارابی بر اساس الگوریتم فالکون انجام میشود.

الگوریتم فالکون یک استراتژی پیشرفته است که به صورت اختصاصی برای انجام معاملات شرطی در کارگزاری فارابی استفاده میشود. این الگوریتم نقش بسیار مهمی در بهبود کارایی و دقت معاملات دارد و به عنوان Taker یا گیرنده عمل میکند. گیرنده هیچ وقت در صف خرید یا فروش قرار نمیگیرد و با برقرار شدن شرط مورد نظر، معامله خود را بر اساس بهترین مظنه خرید یا فروش انجام میدهد.

تریلینگ استاپ (Trailing Stop)

تریلینگ استاپ یکی از انواع معاملات الگوریتمی است که با روند قیمت حرکت کرده و وظیفه اصلی آن ذخیره سود و محدود کردن زیان است. استفاده از استراتژی Trailing Stop به معاملهگر این امکان را میدهد تا هنگام رسیدن به هدف قیمتی مورد نظر، حد زیان به صورت هوشمند تنظیم شده و محدودتر شود. برای درک بهتر تریلینگ استاپ به نمودار و مثال زیر توجه کنید:

همانطور که مشاهده میکنید سهم را در قیمت ۲۳۷۰ ریال خریداری کرده و حد ضرر را ۵ درصد نسبت به قیمت خرید تعیین میکنیم. همچنین، حد سود یا هدف قیمت را ۳۰۶۵ ریال قرار میدهیم. تا زمانی که قیمت سهم رشد پیدا میکند، حد ضرر با فاصله ۵ درصدی از بالاترین قیمت معامله شده قرار میگیرد ولی اگر بازار نزولی شود، دیگر حد ضرر تغییر نمیکند و در همان نقطه ثابت باقی میماند. در نمودار فوق زمانی که قیمت به ۲۴۹۰ ریال میرسد حد ضرر نیز به صورت خودکار ۲۳۷۰ ریال تعیین میشود. وقتی که قیمت به هدف مورد نظر یعنی ۳۰۶۵ ریال برسد، حد ضرر هم به صورت خودکار در قیمت ۲۹۰۹ ریال تعیین میشود.

سفارش های محدود یا Limit Orders

سفارشهای محدود یا Limit Orders بخش مهمی از معاملات شرطی در بورس و سایر بازارهای مالی را تشکیل میدهند. در حقیقت، این سفارشها شامل مواردی همچون خرید محدود، فروش محدود، توقف خرید و توقف فروش هستند که برای آشنایی بیشتر با هریک از این استراتژیها توصیه میشود مقاله «معاملات شرطی در بورس» را مطالعه کنید.

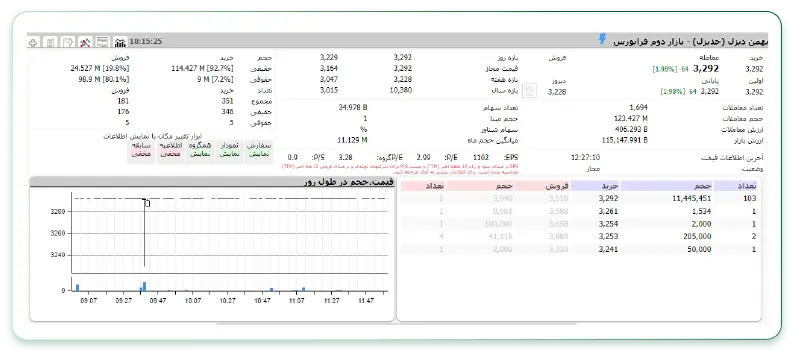

استراتژی حجم معاملات

استراتژی حجم معاملات یا Conditional ٰVolume Orders سفارشات شرطی را براساس فیلترهای مرتبط با حجم معاملات که نقش مهم در تابلوخوانی دارند، اعمال میکند. به طور مثال این استراتژی میتواند زمانی اجرا شود که حجم معاملات در یک روز معاملاتی بیشتر از میانگین حجم معاملات در ۳ ماه گذشته باشد.

همانطور که در تابلو معاملاتی نماد «خدیزل» مشاهده میکنید حجم معاملات روز این نماد چندین برابر بیشتر از میانگین حجم ماه است. به طور مثال میتوانید شرطی برقرار کنید که در صورت ۳ برابر شدن حجم معاملات روزانه نسبت به میانگین ماه سفارش خرید یا فروش اجرا شود.

سفارش کوه یخی

سفارشات کوه یخی یا Iceberg Orders از رایجترین معاملات شرطی یا الگوریتمی است که اغلب توسط معاملهگران بزرگ مانند موسسات مالی، شرکتهای سرمایهگذاری، بانکها و… استفاده میشود. در این نوع از معاملات الگوریتمی، کل حجم سفارشات یک معاملهگر مخفی شده و تنها بخشی از سفارش قابل مشاهده در بازار است. در حقیقت، هدف از استفاده از این الگوریتم را میتوان جلوگیری از تاثیرگذاری معاملات با حجم بزرگ بر بازار در نظر گرفت. به عبارت دیگر، این الگوریتم نوسانات شدید را تا حد قابل توجهی کاهش میدهد.

به طور مثال یک صندوق سرمایه گذاری قصد دارد تعداد یک میلیون سهام یک شرکت را در قیمت یا قیمتهای مشخصی خریداری کند. اما، تمایلی ندارد بازار کل حجم مورد نظر را مشاهده کند. بنابراین، با استفاده از استراتژی کوه یخی یا Iceberg Order سفارش را به حجمهای کوچکتر تقسیم میکند.

کلام آخر

استفاده از استراتژی های معاملات شرطی به معاملهگران امکان میدهد تا به صورت هوشمند، با سرعت بالا، دقت زیاد و با شرایط دلخواه، شروط معاملات خود را اجرایی کنند. این استراتژیها باعث بهبود دقت و کارایی معاملات شده و مدیریت ریسک را به شکل قابل توجهی بهینهتر میسازند. با بهرهگیری از ابزارهای پیشرفته مانند هوش مصنوعی و الگوریتمهای معاملاتی، معاملهگران میتوانند از فرصتهای بازار به بهترین شکل بهرهمند شده و ضمن افزایش درصد معاملات سودآور، ریسک خود را نیز کاهش دهند.

این پست دارای 3 دیدگاه است

سلام و سپاس

باسلام وتشکرفراوان ازمطلب استراتژی های پرکاربرددرثبت سفارش شرطی پیرامون چگونگی اعمال عناوین بیان شده چون تریلینگ استاپ ، سفارش محدود ،حجم معاملات وسفارش کوه یخی توضیحی نفرمودیدقطعا من ودیگرمشترکین بسیار سپاسگزارخواهیم بودچنانچه درباره شیوه اعمال عناوین ذکرشده ودیگراستراتژیهای مشابه مطلبی ارائه فرمائید سلامتی اساتیدمحترم راآرزومندم

سلام

ممنون از همراهی شما

در آینده ای نزدیک در ارتباط با تریلینگ استاپ، سفارش محدود و … در مقاله ای جداگانه خواهیم پرداخت.