کال مارجین چیست؟ چطور از آن جلوگیری کنیم؟

احتمالا تا به حال اصطلاح «کال شدن» در بازارهای مالی زیاد به گوشتان خورده است. برخی از معاملهگران ترجیح میدهند با استفاده از وجه تضمین و اهرم سود بیشتری کسب کنند. اما، خطا در پیشبینی و عدم مدیریت ریسک، منجر به کال مارجین شدن میشود و وقتی معاملهگر زیان خود را به بینهایت میرساند متوجه خواهد شد که کال شدن یعنی چه؟ در این مقاله به صورت کامل کال مارجین و اینکه چطور از کال مارجین شدن جلوگیری کنیم، توضیح داده خواهد شد.

مارجین چیست؟

کلمه Margin در زبان فارسی به معنای حاشیه است. در کارگزاریها حسابی با نام Margin account یا حساب مارجین وجود دارد که معاملهگر با ایجاد این حساب میتواند از کارگزاری اعتبار دریافت کند و با استفاده از آن در ابزارهای مالی مانند اوراق مشتقه (آتی و آپشن) معاملهگری کند. در حقیقت، معاملهگر میتواند بخشی از پول نقد خود یا اوراق بهاداری را که در کارگزاری دارد به عنوان وثیقه نزد حساب مارجین قرار دهد. لازم به ذکر است در بازار ایران حساب مارجین به وجه تضمین شهرت دارد.

در حقیقت، معاملهگران بازار آتی و بازار آپشن از طریق وجه تضمین امکان استفاده از اهرم مالی را در جهت افزایش سود خود با سرمایه کم فراهم میکنند. وجه تضمین معمولا براساس اندازه قرارداد در بازار آتی یا آپشن و بر مبنای ارزش دارایی پایه تعیین میشود. برای درک بهتر کاربرد وجه تضمین بهتر است به مثال زیر توجه کنید.

یکی از کالاهایی که در بازار آتی کالا معامله میشود نقره است. اندازه هر قرارداد نقره معادل ۱۰۰ گرم نقره است. قیمت هر ۱ گرم نقره ۴۱٬۷۰۰ تومان بوده و ۱۰۰ گرم از آن معادل ۴ میلیون و ۱۷۰ هزار تومان است. شما با سپردن ۹۸۰ هزار تومان (معادل ۲۳/۵ درصد از اندازه قرارداد) به عنوان وجه تضمین میتوانید موقعیت خرید یا فروش در نقره اخذ کنید و با توجه به وجود اهرم از نوسانات قیمتی در نقره سود کنید. قطعا مهمترین سوالی که برای شما پیش خواهد آمد این است که چگونه کال مارجین میشویم؟

چگونه کال مارجین می شویم؟

کال مارجین یا Margin Call زمانی به وقوع میپیوندد که حساب مارجین یا همان وجه تضمین در اثر زیان در معاملات به شکل قابل توجهی کاهش مییابد. در حقیقت، زمانی که وجه تضمین از مقداری که مورد نیاز است پایینتر میآید، کال مارجین رخ میدهد. با توجه به اینکه هر قراردادی در بازار آتی دارای درصد مشخصی از وجه تضمین است، بنابراین کال مارجین شدن میتواند برای هر قراردادی متفاوت باشد. به طور مثال اگر وجه تضمین بیش از ۷۰ درصد کاهش پیدا کند، وضعیت کال مارجین رخ میدهد و کارگزاری به معاملهگر این موضوع را اطلاع میدهد. در چنین شرایطی، معاملهگر میتواند اقدامات زیر را انجام دهد:

۱. افزایش نقدی حساب مارجین (وجه تضمین)

۲. فروش سایر اوراق بهادار به منظور افزودن به وجه تضمین

۳. بستن تمامی موقعیتهای باز

با توجه به اینکه انجام معاملات در بازار آتی موقعیت تعهدی میان فروشنده و خریدار یک دارایی ایجاد میکند، بنابراین تسویه سود و زیان روزانه فروشندگان و خریداران، از حساب مارجین یا وجه تضمین توسط بورس کالا برداشته شده و به حسابها واریز میشود.

یک مثال ساده از کال مارجین

مثال نقره در را در نظر بگیرید. شما پیشبینی میکنید که نقره روند صعودی خواهد داشت و مبلغ ۹۸۰ هزار تومان به عنوان وجه تضمین در حساب خود قرار میدهید و یک موقعیت خرید نقره اتخاذ میکنید. بر خلاف پیشبینی شما، در طی ۷ روز قیمت نقره نزولی میشود و موجودی حساب مارجین شما به ۶۸۰ هزار تومان میرسد. در چنین شرایطی شما مارجین کال خواهید شد. در حقیقت، در بازار آتی کالا حداقل وجه تضمین در پایان روز معاملاتی باید به اندازه ۷۰ درصد از وجه تضمین اولیه باشد. بنابراین، در صورتی که وجه تضمین شما کمتر از ۶۸۶ هزار تومان (معادل ۷۰ درصد از ۹۸۰ هزار تومان است) شود، مارجین کال خواهید شد. در حقیقت، شما از طریق فرمول زیر میتوانید مشخص کنید که در چه قیمتی کال مارجین خواهید شد:

۰.۷ × ۹۸۰=۶۸۶

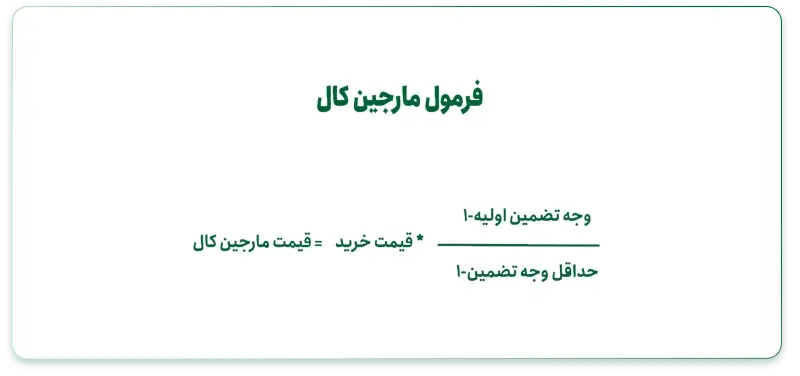

فرمول کال مارجین چیست؟

یکی از بهترین روشها برای مدیریت ریسک در قراردادهای آتی و پیشگیری از احتمال کال مارجین شدن استفاده از فرمول آن است:

در حقیقت، فرمول فوق نشان میدهد که قیمت قرارداد به چه محدودهای برسد شما کال مارجین خواهید شد. حالا که با وضعیت کال مارجین آشنا شدید بهتر است با راههای جلوگیری از آن نیز بیشتر آشنا شوید.

چطور از کال مارجین شدن جلوگیری کنیم؟

سرمایهگذاران و معاملهگران بهتر است پیش از آنکه اقدام به معامله در بازار آتی کنند، جهت جلوگیری از کال مارجین شدن نکات زیر را در نظر داشته باشند:

۱. از ریسکهای احتمالی قرارداد آتی که قصد خرید یا فروش آن را دارید مطلع باشید و سعی کنید بخشی از سرمایه خود را در داراییهای کم ریسک مانند صندوق درآمد ثابت ذخیره کنید.

۲. با استفاده از نمودار قیمت در تحلیل تکنیکال، حتما حد سود (TP) و حد ضرر (SL) را تعیین کنید تا مدیریت ریسک خود را در معاملات تقویت کرده باشید.

۳. با توجه به استراتژیهای بازار آتی به سبد دارایی خود در این بازار تنوع ببخشید تا در صورت کال مارجین، افت سرمایه شما کاهش پیدا کند.

۴. کنترل کردن روزانه موقعیتهای باز

کلام پایانی

کال مارجین شدن یکی از بزرگترین خطرهایی است که هر معاملهگر یا سرمایهگذار را در بازارهای مالی تهدید میکند. برای جلوگیری از کال مارجین شدن علاوه بر روشهایی که توضیح داده شد آموزش تحلیل تکنیکال میتواند بسیار کاربردی باشد. همچنین، تعیین حد ضرر در هر دو طرف معاملات میتواند تا حد زیادی شما را از کال مارجین شدن محفوظ نگه دارد.