صندوق درآمد ثابت (Fixed Income) چیست؟ مزایا و معایب

صندوق درآمد ثابت یکی از انواع صندوقهای سرمایهگذاری است که بخش عمدهای از کل داراییهای آن به داراییهای کمریسک مانند اوراق اخزا، مشارکت، اجاره، سپرده بانکی و… اختصاص پیدا میکنند. این صندوقها با توجه به میزان نرخ بهره و نرخ بازدهی اوراق درآمد ثابت، به سرمایهگذاران سود روزشمار پرداخت میکنند. باید به این نکته توجه داشت که برخی از صندوقهای درآمد ثابت سود را به صورت ماهانه یا دورهای پرداخت میکنند و برخی پرداخت سود به صورت ماهانه یا دورهای نداشته و سود روی سرمایه اولیه قرار میگیرد که به این حالت سود مرکب گفته میشود.

ویدیوی صندوق سرمایه گذاری درآمد ثابت چیست؟

صندوق درآمد ثابت کجا سرمایه گذاری میکند؟

هدف اصلی صندوقهای سرمایهگذاری درآمد ثابت کسب بازدهی بدون ریسک و تقریباً ثابت است. بنابراین بخش عمده دارایی این صندوقها، در سپردههای بانکی و اوراق درآمد ثابت بورسی و فرابورسی مانند اوراق مشارکت، اوراق اجاره، اسناد خزانه اسلامی و… سرمایهگذاری میشود. بخش کوچکی از دارایی این صندوقها نیز در سهام شرکتهای بورسی سرمایهگذاری میشود. به همین دلیل نوسانات بورس، تأثیری روی این صندوقها ندارند.

سود صندوق درآمد ثابت چگونه است؟

بازدهی صندوق های سرمایه گذاری درآمد ثابت با توجه به اینکه بخشی از سرمایه آنها در اوراق درآمد ثابت بورسی سرمایهگذاری شده، معمولاً بالاتر از سود سپردههای بانکی است. یکی از مهمترین نکات در مورد این صندوقها، نحوه محاسبه سود آنهاست. سود صندوق درآمد ثابت، روزشمار است. این در حالی است که حتی در سپردههای کوتاه مدت بانک، سود بهصورت ماهشمار محاسبه میشود. تفاوت سود روزشمار و ماهشمار در محاسبه سود آن است. در سپرده ماهشمار، هر ماه به کمترین مانده موجود در حساب، سود تعلق میگیرد. اما در روش سود روزشمار، سرمایهگذار به ازای هر روز میتواند سود دریافت کند. بنابراین اگر 100 میلیون را در سومین روز ماه بهحساب بانکی دارای سود ماهشمار واریز کنیم، به دلیل اینکه تا پیش از این کمترین موجودی حساب صفر ریال بوده، هیچ سودی به سپرده تعلق نمیگیرد. اما اگر همین مبلغ در صندوق درآمد ثابت با سود روزشمار سرمایهگذاری شود، به ازای هر روز نگهداری پول در صندوق، به آن سود تعلق میگیرد.

مزایای سرمایهگذاری در صندوق درآمد ثابت

صندوقهای درآمد ثابت دارای امتیازهای زیادی برای سرمایهگذاران و معاملهگران هستند که چند مورد از مزایای این صندوقها عبارتند از:

. نقدشوندگی بالا

. مدیریت فعال و حرفهای

. کسب سود روزشمار و بدون ریسک

. امکان دریافت سود به صورت ماهانه

. امکان دریافت سود مرکب

. معاف از مالیات

. عدم نرخ شکست سرمایه

شاید این سوال به ذهن شما خطور کند که تفاوت صندوق درآمد ثابت با سپرده بانکی چیست.

انواع صندوقهای درآمد ثابت

صندوقهای درآمد ثابت در بازار سرمایه به دو نوع اول و نوع دوم تقسیمبندی میشوند. تفاوت اصلی صندوق درآمد ثابت نوع اول و دوم در ترکیب داراییهای این دو صندوق است که در ادامه ترکیب دارایی دو نوع صندوق را بررسی خواهیم کرد.

ترکیب دارایی صندوقهای درآمد ثابت

همانطور که اشاره شد ترکیب دارایی صندوقهای درآمد ثابت نوع اول و دوم تفاوت کمی با یکدیگر دارند. در جدول زیر میتوانید ترکیب دارایی صندوقهای درآمد ثابت را مشاهده کنید:

همانطور که مشاهده میکنید تفاوت اصلی صندوقهای درآمد ثابت نوع اول و دوم در ترکیب داراییهای آنهاست به نحوی که صندوقهای نوع دوم تنها میتوانند ۵ درصد از کل داراییهای خود را به سهام و حق تقدم اختصاص دهند و از این جهت ترکیب دارایی صندوق درآمد ثابت نوع دوم در مقایسه با صندوق درآمد ثابت نوع اول تا حدی کم ریسکتر است.

آیا سرمایه گذاری در صندوق درآمد ثابت مطمئن است؟

سازمان بورس، بر کلیه فعالیتهای این صندوقها نظارت میکند. همه صندوقها موظفاند گزارش کاملی از فعالیتهای خود را بهصورت ماهیانه به سرمایهگذاران ارائه دهند. شما میتوانید با مراجعه به سایت کدال(سامانه جامع اطلاعرسانی ناشران)، به این گزارشها دسترسی داشته باشید. همچنین با توجه به اینکه صندوقهای درآمد ثابت، در داراییهای کم ریسک سرمایهگذاری میکنند، بنابراین ریسک سرمایهگذاری در آنها، بسیار کم است. لازم به ذکر است با مراجعه به مقاله «آشنایی با کدال» میتوانید نحوه جستجوی اطلاعیههای مختلف در این سایت را بیاموزید.

نحوه سرمایه گذاری در صندوقهای درآمد ثابت

فرایند ثبتنام و سرمایهگذاری در صندوقها، آنلاین است و خریدوفروش واحدهای آنها بهآسانی انجام میشود. صندوقها به توجه به شیوه سرمایهگذاری، به دودسته تقسیم میشوند. دسته اول شامل صندوقهایی است که برای سرمایهگذاری در آنها باید به سایت خود صندوق مراجعه کنید و دسته دوم صندوقهایی هستند که تمام فرایند سرمایهگذاری در آنها از طریق سامانه آنلاین هر کارگزاری امکانپذیر است. به همین دلیل به این صندوقها، قابل معامله یا ETF نیز گفته میشود. بهعنوان مثال صندوق هدیه فارابی یک صندوق درآمد ثابت صدور و ابطالی است و برای سرمایهگذاری در آن باید از طریق سایت فارابیزون اقدام کنید. این در حالی است که لبخند فارابی یک صندوق درآمد ثابت قابل معامله است و سرمایهگذاری در آن از طریق سامانه معاملات آنلاین کارگزاریها انجام میشود.

صندوق مبتنی بر صدور و ابطال

فرایند سرمایهگذاری در این صندوقها میتواند به صورت حضوری و غیرحضوری از طریق وبسایت صندوق و برخی از اپلیکیشنها انجام شود. معمولا خرید و فروش واحدهای این نوع از صندوقها بین ۱ تا ۲ روز کاری انجام میشود. سود سرمایهگذاری در این صندوقها از اختلاف قیمت صدور و ابطال واحدها حاصل میشود.

به طور مثال شما ۱۰۰۰ واحد از یک صندوق درآمد ثابت را به قیمت صدور ۱۰٬۰۱۰ ریال خریداری میکنید. در این صورت ارزش سرمایه شما ۱۰٬۰۱۰٬۰۰۰ ریال خواهد بود. حال، شما تصمیم میگیرید یک هفته بعد ۱۰۰۰ واحد خود را به قیمت ابطال ۱۰٬۰۴۸ ریال به فروش برسانید. در چنین شرایطی، سرمایه شما از ۱۰٬۰۱۰٬۰۰۰ ریال به ۱۰٬۰۴۸٬۰۳۸ ریال رسیده است. از اختلاف قیمت ابطال و صدور، سود شما حاصل میشود.

صندوق قابل معامله یا ETF

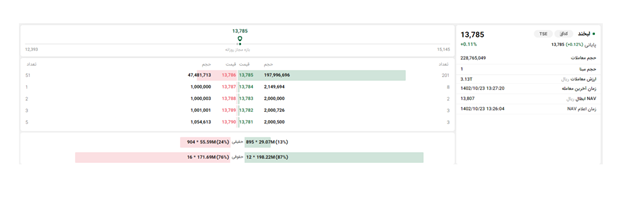

سرمایهگذاری در صندوق درآمد ثابت ETF در روزهای کاری بورس یعنی شنبه تا چهارشنبه و ساعت 8:30 الی 15 انجام میشود. سرمایهگذاری در این صندوقها بسیار ساده بوده و تنها با جستجوی نماد هر صندوق میتوان به راحتی خرید و فروش واحدهای صندوق را انجام داد. قیمت خرید و فروش در این صندوقها بر اساس عرضه و تقاضا تعیین میشود، اما با توجه به اینکه صندوقهای درآمد ثابت بسیار کم ریسک و کم نوسان هستند بازارگردان سعی میکند قیمت و خرید فروش واحدهای صندوق را با اختلاف کمی نسبت به یکدیگر نگه دارد. در حقیقت، وظیفه بازارگردان حفظ نقدشوندگی و مدیریت قیمت واحدها نزدیک به قیمت NAV یا خالص ارزش داراییهای صندوق است. در شکل زیر میتوانید تابلو معاملاتی یک صندوق درآمد ثابت را مشاهده کنید:

همانطور که مشاهده میکنید نوسانات در صندوق درآمد ثابت بسیار کم بوده و اختلاف قیمت در عرضه و تقاضا تنها ۱ ریال است.

تفاوت صندوق درآمد ثابت با بانک

بازدهی صندوقهای سرمایهگذاری درآمد ثابت با توجه به اینکه بخشی از سرمایه آنها در اوراق درآمد ثابت بورسی سرمایهگذاری شده، معمولاً بالاتر از سود سپردههای بانکی است. یکی از مهمترین نکات در مورد این صندوقها، نحوه محاسبه سود آنهاست. سود صندوق درآمد ثابت، روزشمار است. این در حالی است که حتی در سپردههای کوتاه مدت بانک، سود بهصورت ماهشمار محاسبه میشود.

تفاوت سود روزشمار و ماهشمار در محاسبه سود آن است. در سپرده ماهشمار، هر ماه به کمترین مانده موجود در حساب، سود تعلق میگیرد. اما در روش سود روزشمار، سرمایهگذار به ازای هر روز میتواند سود دریافت کند. بنابراین اگر 100 میلیون را در سومین روز ماه بهحساب بانکی دارای سود ماهشمار واریز کنیم، به دلیل اینکه تا پیش از این کمترین موجودی حساب صفر ریال بوده، هیچ سودی به سپرده تعلق نمیگیرد. اما اگر همین مبلغ در صندوق درآمد ثابت با سود روزشمار سرمایهگذاری شود، به ازای هر روز نگهداری پول در صندوق، به آن سود تعلق میگیرد. همچنین، سپردههای بانکی دارای نرخ شکست سرمایه و دارای مالیات هستند، در صورتی که صندوقهای درآمد ثابت معاف از پرداخت هرگونه مالیات هستند.

شرکت کارگزاری فارابی با سابقه درخشان و تجربه بالا در امر مدیریت دارایی در حال حاضر دارای دو صندوق درآمد ثابت است که در ادامه به معرفی این صندوقها خواهیم پرداخت.

اصطلاحات کاربردی در صندوقهای سرمایهگذاری

واحد سرمایهگذاری: این اصطلاح معادل همان کلمه سهم در شرکتهای بورسی است. زمانی که فرد 1000 واحد یک صندوق سرمایهگذاری را خریداری میکند، به این معنی است که مالک 1000 واحد از کل صندوق شده است. البته توجه داشته باشید که خرید سهام، برای سهامداران، حقوقی مانند حق رأی، حق شرکت در مجامع و… را ایجاد میکند ولی خرید واحدهای سرمایهگذاری صندوقها شامل این حقوق نمیشود.

NAV صندوق: NAV یا ارزش خالص دارایی، به معنی ارزش خالص کل داراییهای صندوق است که از تفاضل داراییها و بدهیهای صندوق بهدست میآید. با تقسیم ارزش خالص کل داراییهای صندوق به تعداد واحدهای منتشرشده آن، NAV به ازای هر واحد محاسبه میشود. به عبارتی میتوان گفت NAV هر واحد صندوق سرمایهگذاری، مانند همان قیمت سهم در شرکتهای بورسی است.

NAV صدور: در هنگام خرید واحدهای سرمایهگذاری در صندوقها، از عبارت NAV صدور استفاده میشود. به عبارتی NAV صدور همان قیمت خرید واحد سرمایهگذاری است.

NAV ابطال: زمان فروش واحدهای سرمایهگذاری در صندوقها، از عبارت NAV ابطال استفاده میشود. بنابراین NAV ابطال نیز مانند همان قیمت فروش در شرکتهای بورسی است.

توجه داشته باشید که NAV صدور و ابطال یک صندوق سرمایهگذاری یکسان نیستند و اندکی باهم تفاوت دارند که مهمترین دلیل آن را میتوان وجود کارمزدهای ناچیز در هنگام خرید و فروش صندوقها دانست.

صدور واحد: زمانی که شما قصد سرمایهگذاری در صندوقها را داشته باشید از عبارت صدور واحد استفاده میشود. به عبارتی میتوان گفت صدور واحد همان خرید واحدهای سرمایهگذاری است.

ابطال واحد: درصورتیکه قصد فروش واحدهای سرمایهگذاری را داشته باشید از عبارت ابطال واحد استفاده میکنید. بنابراین ابطال واحد همان فروش واحد و برداشت وجه از صندوقها است.

معرفی صندوق درآمد ثابت فارابی

شرکت کارگزاری فارابی داری ۲ صندوق درآمد ثابت از نوع قابل معامله ETF و مبتنی بر صدور و ابطال است. همچنین، واحدهای نوع عادی صندوق اهرمی جهش فارابی نیز عملکرد و بازدهی شبیه صندوقهای درآمد ثابت دارند، اما ترکیب دارایی این صندوق با صندوقهای درآمد ثابت متفاوت است:

صندوق درآمد ثابت قابل معامله لبخند فارابی

صندوق درآمد ثابت ETF فارابی با نماد «لبخند» یکی از بهترین صندوقهای درآمد ثابت بازار بوده و واحدهای آن از طریق سامانه معاملاتی تمامی کارگزاریها از جمله فارابیکسو قابل خرید و فروش است. بازدهی موثر سالیانه صندوق لبخند فارابی معادل 30/5 درصد است. صندوق لبخند علاوه بر داشتن سود روزشمار، دارای مدیریت دارایی حرفهای و بازارگردانی با کیفیت بوده و جزو یکی از بزرگترین صندوقهای درآمد ثابت بورس است. لازم به ذکر است این صندوق دارای پرداخت سود به صورت ماهانه و مقطعی نبوده و سود آن به صورت روزشمار روی سرمایه اولیه سرمایهگذاری میشود. در حقیقت، سرمایهگذاران سود خود را در صندوق لبخند به صورت سود مرکب دریافت میکنند.

صندوق درآمد ثابت هدیه فارابی

صندوق هدیه فارابی از نوع صندوقهای درآمد ثابت مبتنی بر ساختار صدور و ابطال بوده و دارای پرداخت سود به صورت ماهانه است. این صندوق نیز مانند صندوق لبخند دارای سود روزشمار بوده و امکان دریافت سود به صورت ماهانه و مرکب در این صندوق برای سرمایهگذران فراهم است. بازدهی موثر سالانه صندوق هدیه فارابی در حال حاضر معادل ۲۶/۵ تا ۳۰ درصد بوده و سرمایهگذاران میتوانند از طریق کارت نکسو، داشتن یک کارت بانکی با دریافت سود روزشمار را با این صندوق تجربه کنند. سرمایهگذاران میتوانند از طریق سامانه فارابیزون همزمان نسبت به دریافت کارت نکسو و سرمایهگذاری در صندوق هدیه اقدام کنند. همچنین، در صورتی که قصد داشته باشید بهجای دریافت سود ماهانه، سود خود را بهصورت مرکب دریافت کنید، میتوانید در سامانه فارابیزون گزینه سود مرکب را فعال کنید.

ابطال واحد و برداشت وجه از صندوق درآمد ثابت

فرایند ابطال واحد در صندوقهای سرمایهگذاری آنلاین است و بدون مراجعه حضوری، میتوانید واحدهای صندوق خود را از طریق سایت صندوق یا سامانه آنلاین کارگزاریها (برای صندوقهای قابل معامله یا ETF) ابطال کنید. وجه حاصل از فروش یا ابطال واحدها نیز حداکثر طی ۲ روز کاری قابلبرداشت است. بنابراین برای افرادی که قصد سرمایهگذاری بدون دردسر و با سود ثابت را دارند و درعینحال در طول ماه مدام در حال واریز و برداشت به حسابشان هستند، صندوق درآمد ثابت هدیه گزینه جذابتری نسبت به سپرده بانکی است.

توجه داشته باشید که در صورت داشتن حساب بلندمدت بانکی، سپردهگذار در طول ماه حق برداشت از حساب خود را ندارد و در صورت نیاز به برداشت وجه، سود سپرده از بلندمدت به کوتاهمدت تغییر میکند. همچنین در صورت داشتن حساب کوتاهمدت نیز، علاوه بر دریافت سود کمتر نسبت به سپردههای بلندمدت، در صورت واریز و برداشت از حساب در طول ماه، به کمترین ماندهحساب، در آن ماه سود تعلق میگیرد.

چگونه از صندوقهای درآمد ثابت سود مرکب دریافت کنیم؟

صندوقها با توجه به نحوه پرداخت سود به دو دسته تقسیم میشوند. برخی از صندوقها در فواصل زمانی مشخص که اغلب ماهانه است، سود حاصل از سرمایهگذاری را بهحساب بانکی معرفیشده توسط سرمایهگذار، واریز میکنند. در این صندوقها اگر قصد دریافت سود بهصورت مرکب را داشته باشید، باید سود دریافتی هرماه را مجدداً در صندوق سرمایهگذاری کنید.

اما دسته دیگر، صندوقهایی هستند که سود را بهصورت ماهانه به حساب سرمایهگذار واریز نمیکنند. در این صندوقها مبلغ سود، به قیمت NAV اضافه میشود، بنابراین میتوان گفت در این صندوقها NAV در حال افزایش است و بهاینترتیب با افزایش مداوم NAV نسبت به زمان صدور واحدها، سود مرکب به دست میآید. پس سود سرمایهگذاری در این صندوقها، از مابهالتفاوت قیمت در زمان صدور واحد و قیمت در زمان ابطال واحد به دست میآید.

آیا سرمایه گذاری در صندوق درآمد ثابت مطمئن است؟

سازمان بورس، بر کلیه فعالیتهای این صندوقها نظارت میکند. همه صندوقها موظفاند گزارش کاملی از فعالیتهای خود را بهصورت ماهیانه به سرمایهگذاران ارائه دهند. شما میتوانید با مراجعه به سایت کدال (سامانه جامع اطلاعرسانی ناشران)، به این گزارشها دسترسی داشته باشید. همچنین با توجه به اینکه صندوقهای درآمد ثابت، در داراییهای کم ریسک سرمایهگذاری میکنند، بنابراین ریسک سرمایهگذاری در آنها، بسیار کم است.

نتیجهگیری

صندوقهای درآمد ثابت بهعنوان رقیب اصلی سپردههای بانکی محسوب میشوند. بازدهی صندوق های درآمد ثابت نسبت به سپردههای بانکی بیشتر است. علاوه بر آن، این صندوقها از قابلیت خرید و فروش آنلاین واحدها برخوردارند و با توجه به امنیت بالای سرمایهگذاری، واریز و برداشت سریع و اعطای سود روزشمار به مشتریان، بهعنوان یکی از بهترین گزینههای سرمایهگذاری برای افراد با ریسکپذیری کم شناخته میشوند.

این پست دارای 17 دیدگاه است

من در صندوق دوم اکسیر فارابی سرمایه گذاری کردم می شه بفرمایید چه سرمایه گذاری مناسب تره؟؟

اگر فرد ریسکپذیری هستید، میتوانید بخشی از دارایی خود در صندوق سهامی فارابی(یکم اکسیر) سرمایهگذاری کنید؛ اما درصورتیکه مایل به پذیرش ریسک نیستید و درآمد ثابت را ترجیح میدهید، بهترین گزینه همان صندوق درآمد ثابت(دوم اکسیر) است.

my.irfarabi.com

شما گفتید سود به صورت روز شمار محاسبه میشه ولی بعضی از صندوق ها سود را ماهانه واریز می کنند .

آیا این تخلف از قوانین به حساب میاد ؟

خیر تخلف نیست. موارد گفته شده نحوه محاسبه سود است. یعنی در روش روزشمار، سرمایهگذار به ازای تعداد روزی که در صندوق سرمایهای دارد، سود دریافت میکند؛ اما در روش ماهشمار، سود به کمترین ماندهحساب ماه تعلق میگیرد. در هر دو نوع محاسبه، سود بهصورت ماهانه یا سهماهه به حساب سرمایهگذاران واریز میشود.

شما گفتید که در صورت برداشت از حساب سود سپرده بصورت کوتاه مدت و ماهانه حساب میشه و نه روزانه و نسبت به کمترین مانده حساب در طول ماه سود محاسبه میشه.خب این که همون شیوه محاسبه بانکها ست پس تفاوت کجاست?

لطفا مقاله را مجدد مطالعه کنید. سود صندوقها بهصورت روزشمار محاسبه میشود و به تعداد روزهایی که سرمایه شما در صندوق باشد، سود تعلق میگیرد. در صورتی که سود بانکی به صورت ماهانه محاسبه میشود و در سپرده کوتاهمدت، به حداقل موجودی سود تعلق میگیرد.

ببخشید آیا نحوه خرید و فروش صندوق های درآمد ثابت با سهم های دیگه بازار تفاوت داره؟

و اینکه حداقل مقداری که میشه سرمایه گذاری کرد آیا مثل سهم های دیگه هستش؟

و آخرین سوال، من چارت این صندوق هارو که نگاه میکردم یه حالت سینوسی داشت. میشه یه توضیحی در این رابطه بدید؟

خیل ممنون.

نحوه خریدوفروش صندوق درآمد ثابت بسته به نوع آن متفاوت است. اگر صندوق از نوع صدور ابطالی باشد مانند صندوق اکسیر دوم فارابی باید از طریق سایت خود صندوق اقدام کنید ولی اگر صندوق از نوع قابل معامله یا etf باشد میتوانید از طریق سامانه آنلاین معاملاتی خود مانند فارابیکسو اقدام به خریدوفروش کنید.

حداقل مبلغ برای سرمایهگذاری در صندوقهای مختلف متفاوت است، برای سرمایهگذاری در برخی از صندوقها باید حداقل به میزان خرید سهام قدرت خرید داشته باشید ولی برخی از صندوقها مانند صندوق دوم اکسیر فارابی در حال حاضر امکان سرمایهگذاری با حداقل سرمایه ۱۰۰۰ تومانی را دارد.

چون صندوقها سود را در پایان هر دوره مثلاً هرماه بهحساب سرمایهگذار واریز میکنند، بنابراین قیمت آنها افت کرده و به قیمت اسمی میرسد.

البته بعضی از صندوقها بهصورت دورهای سود را بهحساب مشتری واریز نمیکنند که در این مدل از صندوقها نمودار عموماً با یک شیب ثابت صعودی دیده میشود.

با درود

اگر امکان داره بفرمایید

درصندوق ثابت

مثلا هنگام ابطال چند درصد کسرمیگردد

بطور مثال اگر فردی یک میلیون تومان سرمایه گذاری کند

با سود همان 21 درصد چه مبلغی سود تعلق میگیره و هنگام خروج چه مبلغی کسر و به حساب دارنده حساب واریز میشود .

(با این توضیح که فرد ممکنه بعد چند هفته بخواهد پول رو خارج کند و نخواهد یک ماه صبر کند )

با سلام. صندوقهای درآمد ثابت معاف از مالیات هستند و تنها بابت خرید و فروش واحدها کارمزد دریافت میکنند. میزان کارمزد خرید و فروش صندوق درآمد ثابت و قابل معامله لبخند فارابی ۰/۰۱۸۷۵درصد کل مبلغ خرید یا فروش واحدها است؛ بنابراین به ازای هر یک میلیون تومان سرمایهگذاری در مجموع ۳۷۵ تومان کارمزد از شما اخذ میشود. همچنین صدور و ابطال واحدهای صندوق درآمد ثابت دوم اکسیر فارابی، بدون کارمزد است.

سلام، با مبلغ فروش سهام عادی میتوان همانروز سهم های صندوق ETF را خریداری کرد؟ و آیا با مبلغ فروش صندوقهای ETF در همانروز میتوان سهام عادی خریداری نمود؟؟

با سلام و تشکر از پیامتون

تسویه وجوه اوراق و صندوق قابل معامله(ETF) درآمد ثابت یک روز کاری است؛ بنابراین میتوان در روز فروش صندوق و اوراق درآمد ثابت، سهام خریداری کرد؛ اما با توجه به اینکه تسویه سهام و صندوق قابلمعامله دو روز کاری است، در حالت عادی در روز فروش سهام و صندوق سهامی، نمیتوان صندوق یا اوراق با درآمد ثابت خریداری کرد و روز بعد از فروش، خرید امکانپذیر میشود.

ذکر این نکته لازم است که کارگزاری فارابی امکانی فراهم کرده تا خرید و فروش انواع سهام، اوراق و واحدهای سرمایهگذاری صندوقها در سامانه فارابیکسو بدون محدودیت و فارغ از زمان تسویه آنها انجام شود.

سود صندوق های ثابت چند درصد هست ؟

و آیا سود یک صندوق با صندوق دیگر فرق داره یا همه به یک اندازه سود میدن؟

صندوقهای درآمد ثابت بسته به نحوه مدیریت و محل سرمایهگذاری داراییها، بازدهی متفاوتی دارند. بازدهی سالانه این صندوقها در بازار سرمایه معمولا از 17 تا 21 درصد است. بهعنوان مثال بازدهی صندوق درآمد ثابت فارابی(دوم اکسیر) در شهریور ماه ۱۴۰۱ معادل سالانه ۲۱.۱ درصد بوده است.

سلام من حدود 20 میلیون پول دارم میخام ببینم کدوم صندوق بزارم ک ریسک کم باشه و سود خوب بده چون میخام برای اینده بچه ام ک الان 1سالش هست بدرد بخور باشه وبشه بعدن روش حساب کرد واینده بچه رو تظمین کنه تروخدا لطفا راهنمای کنید🙏🙏🙏

صندوق درآمد ثابت بهترین گزینه برای سرمایهگذاری کمریسک و با سود مطمئن است. اگرچه میتوانید در بازه زمانی بلندمدت با سرمایهگذاری در صندوقهای سهامی سود بیشتری بهدست آورید، اما این صندوقها نسبت به صندوقهای درآمد ثابت ریسک بیشتری دارند. در نظر داشته باشید برای دریافت مشاوره سرمایهگذاری تخصصی میتوانید با تلفن 1561 تماس گرفته، بهصورت رایگان از راهنمایی مشاوران سرمایهگذاری فارابی استفاده کنید. همچنین پیشنهاد میکنیم مقاله زیر را نیز مطالعه کنید:

https://irfarabi.com/amoozin/investment-for-children/