بهترین استراتژیهای سرمایه گذاری و معاملاتی در آپشن

در بازارهای مالی، اوراق مشتقه جزء پرریسکترین ابزارهای سرمایهگذاری قرار میگیرند. اما، اوراق مشتقه ابزاری مناسب جهت آربیتراژ، پوشش ریسک و کسب بازدهی مضاعف هستند. سرمایهگذاری و معامله اوراق مشتقه همراه با استراتژی مناسب میتواند فرصتهای سودآوری و کاهش ریسک را برای شما فراهم کند. اختیار معامله یا آپشن نیز یکی از ابزارهای مشتقه است که مکانیزم نسبتا پیچیدهای دارد. در این مقاله به زبان ساده سعی میکنیم شما را با آپشن و کاربردهای آن آشنا کنیم.

اختیار معامله یا آپشن (Option) چیست؟

اختیار معامله قراردادی است که به شما حق خرید و فروش یک دارایی پایه مثل سهام، صندوق سرمایهگذاری، طلا، زعفران و… را در قیمتی معین و تاریخی از پیش تعیینشده را میدهد. ارزش قراردادهای اختیار معامله ارتباط مستقیمی با نوسانات قیمتی و ارزش دارایی پایه دارد.

به طور مثال فرض کنید امروز اول مهر ۱۴۰۲ است و قیمت سهم مورد نظر شما ۱۰۰۰ تومان است. شما پیشبینی میکنید که قیمت سهم تا پایان سال به ۱۲۰۰ تومان خواهد رسید. از طرفی، برای مدیریت ریسک در سرمایهگذاری خود، احتمال افت قیمت سهم در پایان سال تا ۹۰۰ تومان را هم در نظر میگیرید. در چنین شرایطی جهت پوشش ریسک، میتوانید اختیار خرید با قیمت اعمال ۹۰۰ تومان و تاریخ رسید اسفندماه ۱۴۰۲ را خریداری کنید. در حقیقت، با خرید اختیار معامله، شما میتوانید فقط ارزش اختیار معامله (پرمیوم) را پرداخت کرده و نیازی به خرید سهم ندارید. تنها، در صورتی که قصد داشته باشید قرارداد اختیار معامله خود را به دارایی پایه (سهام) تبدیل کنید باید مبلغ مابهالتفاوت در قرارداد را پرداخت کنید. شما با خرید اختیار معامله میتوانید پیش از تاریخ سررسید، قرارداد اختیار معامله خود را به فروش برسانید یا در روز سررسید قرارداد خود را با قیمت اعمال از پیش تعیینشده به سهام تبدیل کنید. در ادامه بیشتر با قراردادهای اختیار معامله آشنا خواهید شد.

انواع قراردادهای اختیار معامله

قراردادهای اختیار معامله دو طرفه هستند و خریدار آپشن از رشد قیمت دارایی پایه بهره میبرد و فروشنده آپشن از افت قیمت دارایی پایه، سود میبرد. اختیار خرید به Call Option معروف بوده و اختیار فروش به Put Option معروف است.

اختیار خرید (Call Option)

دارنده اختیار خرید این حق (نه تعهد) را دارد تا در یک قیمت مشخص و از پیش تعیینشده و یک تاریخ مشخص و از پیش تعیینشده، یک دارایی پایه را خریداری کند یا پیش از رسیدن موعد سررسید، قرارداد اختیار خود را به فروش برساند. در حقیقت، دارنده اختیار خرید تعهدی برای خرید دارایی پایه نداشته و با افزایش قیمت دارایی پایه، ارزش قرارداد اختیار خرید را نیز بالا میرود.

اختیار فروش (Put Option)

بر خلاف اختیار خرید، دارنده اختیار فروش حق فروش دارایی پایه خود در قیمت مشخص و از پیش تعیینشده و تاریخ مشخص و از پیش تعیینشده را دارد. در صورتی که قیمت دارایی پایه بیشتر از قیمت اعمال افت کند، دارنده اختیار فروش میتواند دارایی پایه خود را به قیمت اعمال به فروش برساند. در حقیقت، زمانی که قیمت دارایی پایه کاهش پیدا میکند، ارزش اختیار فروش بالاتر میرود.

انواع موقعیتهای اختیار معامله

پیش از پرداختن به استراتژیهای معاملاتی و سرمایهگذاری آپشن، بهتر است با موقعیتهای آن نیز آشنا شوید. در قراردادهایهای اختیار معامله چهار موقعیت اصلی جهت معامله و سرمایهگذاری وجود دارد که شامل خرید اختیار خرید (Long Call)، فروش اختیار خرید (Short Call)، خرید اختیار فروش (Long Put) و فروش اختیار فروش (Short Put) است.

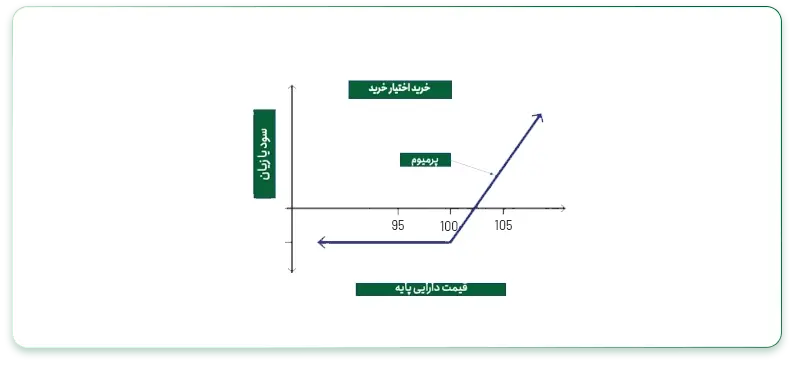

خرید اختیار خرید ( Long Call)

موقعیت اختیار خرید به وضعیتی گفته میشود که خریدار حق خرید دارایی پایه در قیمتی مشخص و تاریخی مشخص در آینده را دارد. لازم به ذکر است خریدار اختیار خرید تعهدی در خرید دارایی پایه نداشته و میتواند اختیار خرید خود را پیش از موعد سررسید به فروش برساند. مهمترین مزیت خرید آپشن را میتوان امکان خرید دارایی پایه با قیمت پایینتر در آینده در نظر گرفت.

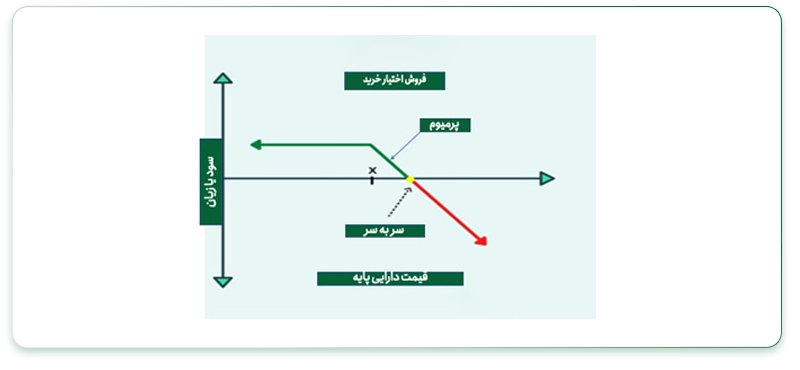

فروش اختیار خرید (Short Call Option)

فروش اختیار خرید به وضعیتی گفته میشود که فروشنده متعهد میشود دارایی پایه را در قیمت معینی در آینده به فروش برساند. در حقیقت، دارنده این نوع از اختیار از کاهش قیمت دارایی پایه کسب سود میکند.

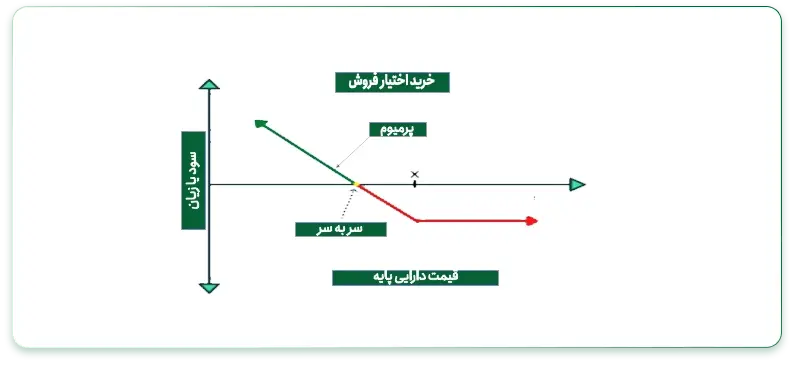

خرید اختیار فروش (Long Put)

خرید اختیار فروش به خریدار حق فروش دارایی پایه در یک قیمت مشخص و از پیش تعیینشده را میدهد. در حقیقت، سرمایهگذاران زمانی از Long Put استفاده میکنند که انتظار دارند قیمت دارایی پایه افت کند و استراتژی مناسبی جهت پوشش ریسک (Hedge) است. به طور مثال یک سرمایهگذار ۱۰۰٬۰۰۰ سهم فولاد را به قیمت ۱۰۰ تومان خریداری میکند. با وجود اینکه او نسبت به آینده سهم خوشبین بوده و انتظار دارد در بلندمدت قیمت سهم به ۱۵۰ تومان برسد، اما ترس نوسان قیمتی را هم دارد. بنابراین، اختیار فروش فولاد را با قیمت ۱۰۰ تومان خریداری میکند تا در صورت افت قیمت سهم، دچار زیان نشود.

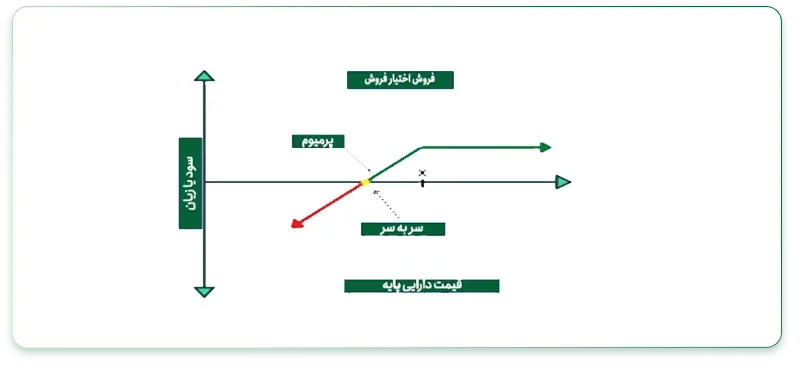

فروش اختیار فروش (Short Put)

فروش اختیار فروش با نامهای Naked Put و Uncovered Put نیز شناخته شده و فروشنده اختیار فروش از افزایش قیمت دارایی پایه (سهام، صندوق سرمایهگذاری، کالا و…) سود میکند. در حقیقت، این موقعیت در اختیار معامله را میتوان پرریسکترین موقعیت در نظر گرفت.

آشنایی با اجزای یک قرارداد اختیار معامله

هر قرارداد اختیار معامله دارای اجزایی است که بهتر است پیش از پرداختن به سایر جزئیات، با این اجزا نیز آشنا شوید:

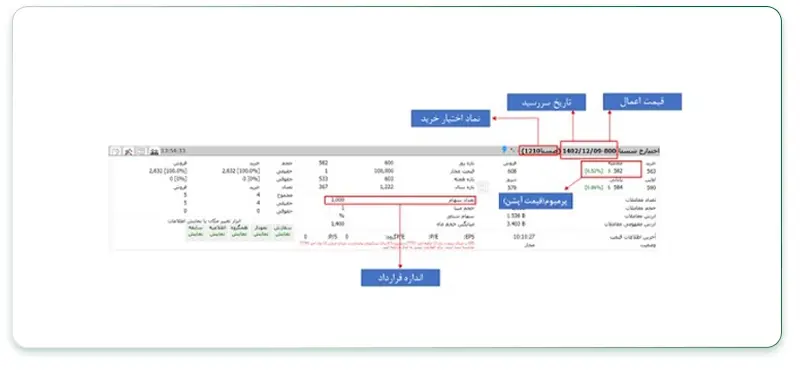

قیمت اعمال

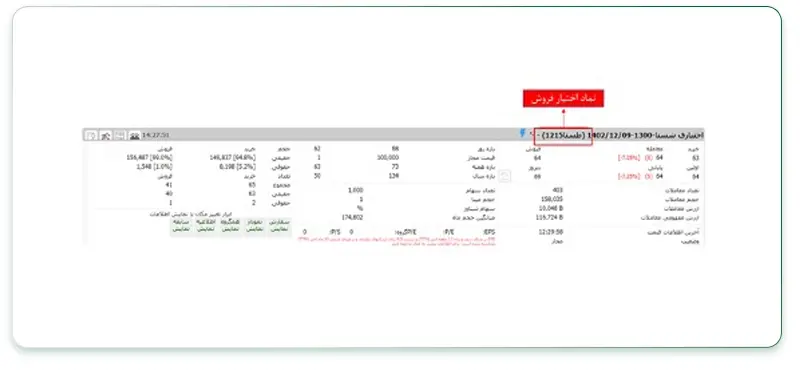

یکی از مهمترین بخشهای هر آپشن قیمت اعمال است. قیمت اعمال در حقیقت همان قیمت از پیشتعیین شده است که شما دارایی پایه را با این قیمت در آینده تحویل گرفته یا به فروش میرسانید. به طور مثال قرارداد اختیار خرید شستا با نماد ضستا۱۲۱۰ را در نظر بگیرید قیمت سهام شستا در بازار ۱۳۰ تومان است و قیمت اعمال آن در تاریخ ۱۴۰۲/۱۲/۰۹ معادل ۸۰ تومان است.

پرمیوم (قیمت قرارداد)

پرمیوم ارزش هر قرارداد اختیار معامله است. در حقیقت، قیمت یک قرارداد اختیار معامله که در تابلو معامله میشود همان پرمیوم یا قیمت آپشن است. به طور مثال قیمت نماد ضستا۱۲۱۰ در تابلو ۵۸۲ ریال معادل ۵۸ تومان است.

تاریخ سررسید

تاریخی که در آن اعتبار قرارداد اختیار معامله به پایان میرسد و شما مهلت دارید تا پیش از سررسید قرارداد خود را به ارزش روز آن (قیمت پرمیوم) به فروش برسانید یا در روز سررسید اختیار را به دارایی پایه تبدیل کنید (اعمال فیزیکی). همچنین، یک روز پیش از تاریخ سررسید میتوانید قرارداد اختیار معامله خود را به صورت نقدی تسویه کنید. در تسویه نقدی مابهالتفاوت قیمت پایانی دارایی پایه(سهام) و قیمت اعمال کسر و به صورت نقدی واریز میشود.

اندازه قرارداد

هر قرارداد اختیار معامله در بازار سهام ایران، معادل ۱۰۰۰ برگه سهم است. به طور مثال شما ۱ قرارداد اختیار خرید ضستا۱۲۱۰ را با قیمت ۵۸٬۲۰۰ تومان خریداری میکنید. ارزش این قرارداد در حقیقت معادل ۱۰۰۰ برگه اختیار خرید به ارزش هر برگ ۵۸۲ ریال است.

نمادهای اختیار خرید با حرف «ض» آغاز میشوند. ۱۲ در قرارداد بالا به معنی تاریخ سررسید در اسفندماه است.

قراردادهای اختیار فروش با حرف «ط» آغاز میشوند. همچنین، عدد ۱۲ در قرارداد بالا نشان دهنده ماه در تاریخ سررسید است.

وضعیت قراردادهای اختیار معامله از نظر ارزش

در معاملات آپشن، قیمت اعمال قرارداد در سررسید با قیمت فعلی دارایی پایه دارای اختلاف مثبت، منفی یا یکسان است. برای هر سه وضعیت یاد شده، اصطلاحاتی مثل ITM، OTM و ATM وجود دارد که در ادامه به تشریح هر سه حالت خواهیم پرداخت.

وضعیت در سود (In the money)

زمانی که قیمت اعمال قرارداد اختیار معامله از قیمت فعلی دارایی پایه پایینتر باشد وضعیت قرارداد اختیار معامله در سود یا ITM است. اما، وضعیت ITM در قراردادهای خرید (Call) و فروش (Put) متفاوت است.

وضعیت ITM در اختیار خرید

همانطور که اشاره شد زمانی که قیمت اعمال از قیمت فعلی دارایی پایه پایینتر باشد وضعیت قرارداد در سود است. به طور مثال قیمت سهم الف در بازار ۲۰۰ تومان است. در این شرایط قرارداد اختیار خرید با قیمت اعمال ۱۸۰ تومان در وضعیت ITM است.

وضعیت ITM در اختیار فروش

بر خلاف اختیار خرید، قرارداد اختیار فروش زمانی در وضعیت ITM قرار دارد که قیمت اعمال بالاتر از قیمت فعلی دارایی باشد. به طور مثال قیمت سهم الف در بازار ۱۰۰ تومان است، در حالی که قیمت اعمال قرارداد اختیار فروش ۱۱۰ تومان است. در چنین شرایطی، وضعیت قرارداد اختیار فروش در حالت ITM قرار دارد.

وضعیت بیتفاوت (At the money)

زمانی که قیمت اعمال در قرارداد اختیار معامله و قیمت دارایی پایه در بازار برابر باشند، قرارداد اختیار خرید و اختیار فروش در حالت ATM قرار دارند.

وضعیت در زیان (Out of the money)

زمانی که قیمت اعمال در قرارداد اختیار معامله بالاتر از قیمت دارایی پایه در بازار باشد، وضعیت قرارداد در زیان یا OTM است. وضعیت در زیان، در قراردادهای خرید و فروش متفاوت است.

وضعیت OTM در اختیار خرید

زمانی که قیمت اعمال در قرارداد اختیار خرید (Call Option) بالاتر از قیمت دارایی پایه در بازار باشد. به طور مثال وقتی که قیمت سهم خودرو در بازار ۱۵۰ تومان است، قیمت اعمال اختیار خرید آن ۱۷۰ تومان باشد، در این وضعیت قرارداد در حالت OTM قرار دارد.

وضعیت OTM در اختیار فروش

بر خلاف اختیار خرید، در اختیار فروش زمانی که قیمت دارایی پایه در بازار بالاتر از قیمت اعمال باشد، قرارداد اختیار فروش (Put Option) در وضعیت OTM قرار دارد. به طور مثال قیمت سهم شپنا در بازار ۵۰۰ تومان است و قیمت اعمال قرارداد اختیار فروش ۴۰۰ تومان است.

بررسی این سه وضعیت به شما کمک خواهد کرد تا علاوه بر تعیین ارزشگذاری نسبی قراردادهای اختیار معامله، میزان ریسک آن را هم ارزیابی کنید. نکتهای که باید در میزان ریسک و ارزش آپشنها در نظر بگیرید قیمت هر قرارداد یا پرمیوم (Premium) است که نقش مهمی در سرمایهگذاری از طریق قراردادهای اختیار معامله دارد.

بهترین استراتژیهای معاملاتی و سرمایهگذاری در آپشن

حالا که با اطلاعات مورد نیاز در رابطه با بازار آپشن آشنا شدید، بهتر است با بهترین استراتژیهای معاملاتی و سرمایهگذاری در این بازار آشنا شوید.

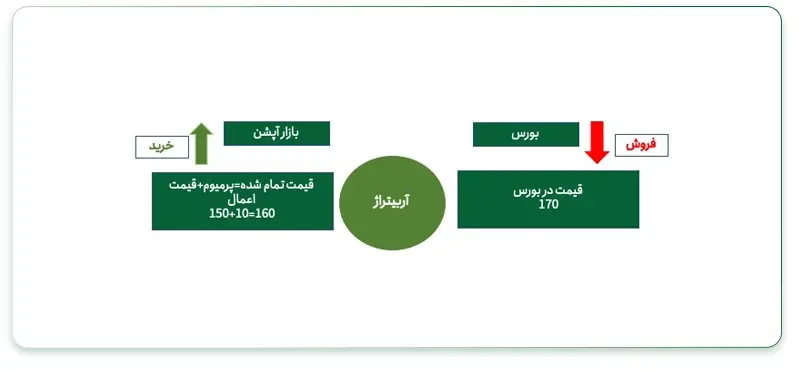

۱. آربیتراژ (Arbitrage)

این استراتژی یکی از سنتیترین و کمریسکترین استراتژیها در بازار آپشن است. آربیتراژ کسب سود از تفاوت قیمت خرید و فروش یک دارایی در یک بازه زمانی بسیار نزدیک است. برای آربیتراژ قراردادهای اختیار معامله خرید بهتر است با توجه به وضعیت دارایی پایه، در روز سررسید یا یک روز مانده به پایان سررسید نسبت به خرید قرارداد اختیار معامله با قیمت اعمال پایینتر از قیمت فعلی (ITM) اقدام کنید. به طور مثال فرض کنید امروز ۲۳ مهر ۱۴۰۲ است و قرارداد اختیار معامله سهم خودرو با قیمت اعمال ۱۵۰ تومان با سررسید ۲۳ مهر ۱۴۰۲ با قیمت پرمیوم ۱۰ تومان در حال معامله است. از طرفی، قیمت سهم خودرو در بازار در حوالی ۱۷۰ تا ۱۷۵ تومان در حال معامله است. شما بر اساس تحلیل خود پیشبینی میکنید که روز معاملاتی بعد قیمت سهم خودرو در بدترین شرایط ۱۶۸ تومان افت خواهد کرد و نسبت به رشد قیمت در روز بعد تا ۱۷۵ تومان خوشبین هستید. در چنین شرایطی، میتوانید قرارداد اختیار خرید خودرو را با قیمت اعمال ۱۵۰ تومان و پرمیوم ۱۰ تومان خریداری کنید. در نتیجه، شما با خرید ۱ قرارداد اختیار خرید خودرو معادل ۱۰۰۰ سهم خودرو با قیمت ۱۶۰ تومان را خریداری کردهاید، در صورتی که قیمت خودرو در بورس ۱۷۰ تومان است. در حقیقت، شما با ریسک بسیار کم موفق شدهاید در طول ۱ روز بیش از ۶ درصد سود کنید. نکتهای که بهتر است در آربیتراژ قراردادهای اختیار معامله در نظر بگیرید شرایط بازار و وضعیت قیمت دارایی پایه در کوتاهمدت است.

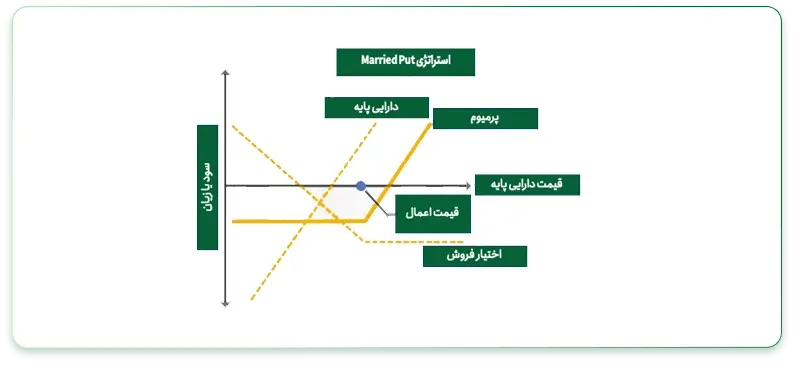

۲. استراتژی Married Put

استراتژی Married Put که به Protective Put نیز معروف است به نوعی دارایی پایه شما را بیمه میکند. در این حالت، سرمایهگذار همزمان دارایی پایه و اختیار فروش در وضعیت (ATM) را به میزان برابر خریداری میکند. به طور مثال سرمایهگذار تعداد ۱۰۰۰ واحد صندوق سهامی سلام فارابی را در بازار با قیمت هر واحد ۱۵۰۰ تومان خریداری میکند. با توجه به شرایط بازار، نگران است که قیمت هر واحد صندوق از ۱۵۰۰ تومان بیشتر افت کند. در چنین وضعیتی، ۱ قرارداد اختیار فروش صندوق سلام با قیمت اعمال ۱۵۰۰ خریداری میکند. در نتیجه، اگر قیمت صندوق از ۱۵۰۰ تومان افت کند، ارزش اختیار فروش افزایش پیدا میکند و ریسک افت سرمایه در چنین شرایطی به حداقل میرسد. صندوق سهامی به علت مدیریت دارایی حرفهای نسبتا ریسک کمتری نسبت به سهام دارد.

پیشنهاد مطالعه: «اختیار معامله صندوق های سرمایهگذاری»

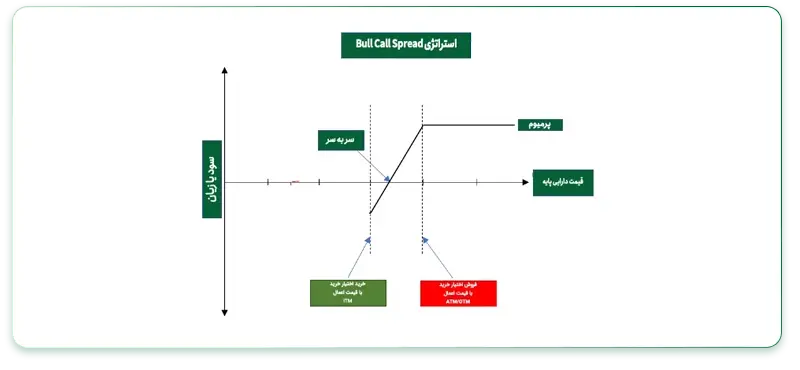

۳. استراتژی اسپرد صعودی (Bull Call Spread)

در این استراتژی سرمایهگذار به صورت همزمان یک قرارداد خرید اختیار خرید (Long Call) با قیمت اعمال ITM خریداری کرده و یک قرارداد فروش اختیار خرید (Short Call) با قیمت اعمال ATM یا OTM خریداری میکند. هر دو قرارداد باید دارای تاریخ سررسید یکسان باشند و نیازی به خرید دارایی پایه نیست. معمولا سرمایهگذاران از این استراتژی زمانی استفاده میکنند که پیشبینی صعود دارایی پایه با شیب ملایم، دارند.

به طور مثال، بر اساس تحلیل شما قیمت سهم فملی تا ۶ ماه آینده میتواند به ۶۰۰ تومان برسد و در حال حاضر قیمت سهم در بازار ۴۰۰ تومان است. در این شرایط، شما اختیار خرید فملی را به تاریخ سررسید ۶ ماه آینده و قیمت اعمال ۲۵۰ تومان خریداری کرده و در طرف مقابل قرارداد فروش اختیار خرید فملی با تاریخ سررسید ۶ ماه آینده و با قیمت ۴۰۰ تومان یا بالاتر، خریداری میکنید. در نتیجه، در صورت صعود سهم به قیمت بالاتر از ۴۰۰ تومان، علاوه بر افزایش ارزش اختیار خرید، امکان خرید دارایی پایه با قیمت ۲۵۰ تومان را خواهید داشت و در صورتی که قیمت سهم به زیر ۴۰۰ تومان برسید، ارزش قرارداد فروش اختیار خرید شما بالا میرود و در حقیقت، جلوی افت قرارداد اختیار خرید، گرفته میشود.

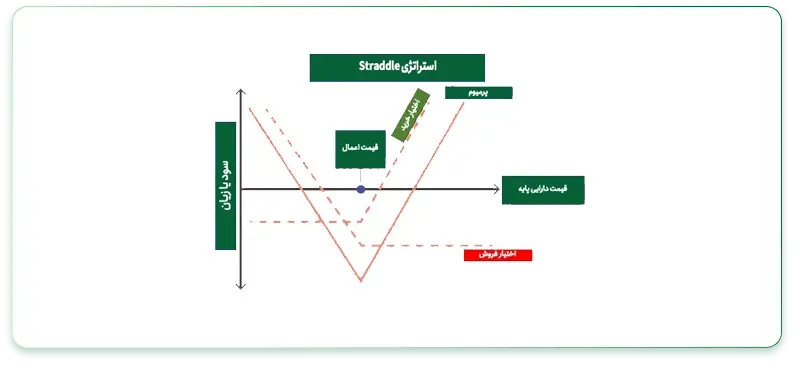

۴. استراتژی Long Straddle

این استراتژی که به «بیطرف» هم معروف است زمانی مورد استفاده قرار میگیرد که روند دارایی پایه نامشخص بوده و امکان نوسانات شدید قیمتی صعودی و نزولی را میتوان در آن پیشبینی کرد. به همین منظور، سرمایهگذار میتواند با خرید اختیار خرید (Call Option) و خرید اختیار فروش (Put Option) در قیمت اعمال یکسان و تاریخ سررسید یکسان، از هر دو روند بازار منتفع شود.

به طور مثال قیمت سهم شپدیس ۱۰ هزار تومان است و شایعاتی مبنی بر افزایش قیمت خوراک پتروشیمیها در ماههای آینده به گوش میرسد. سرمایهگذار بهجای خرید سهم، قرارداد اختیار خرید ATM یعنی با قیمت اعمال ۱۰ هزار تومان و قرارداد اختیار فروش ATM با قیمت ۱۰ هزار تومان خریداری میکند. در حقیقت، مزیت این استراتژی کسب سود نامحدود بوده و زیان آن تنها وجه پرداختی بابت پرمیوم دو قرارداد است.

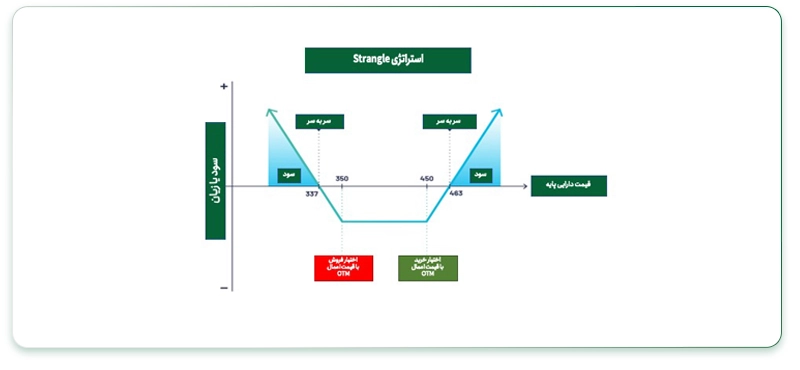

۵. استراتژی Long Strangle

این نوع از استراتژی که به «خفهکردن» نیز معروف است زمانی مورد استفاده قرار میگیرد که سرمایهگذار انتظار نوسانات بسیار شدید در قیمت دارایی پایه را دارد. در Long Strangle سرمایهگذار میتواند با خرید یک اختیار خرید در وضعیت OTM و یک اختیار فروش در وضعیت OTM با تاریخ سررسید یکسان، سود خود را نامحدود و زیان را به اندازه مجموع دو پرمیوم کند.

یکی از مثالهای ملموس این استراتژی تابستان سال ۱۳۹۹ است. به طور مثال شما در اوایل مرداد ۱۳۹۹ دید کاملا صعودی و هیجانی نسب به بازار سهام دارید. بنابراین سهم فارس را به عنوان یکی از شاخصسازترین سهمهای بورس تحت نظر دارید. قیمت فارس در بازار ۳۰۰۰ تومان معامله میشود و با توجه به فضای حاکم بر اقتصاد و بازار انتظار رسیدن قیمت فارس به ۵۰۰۰ تومان در چند ماه آینده شاید دور از دسترس نباشد. از طرفی با نگاهی به نسبت P/E سهم که به نزدیک ۳۰ رسیده است، احتمال اصلاح سهم را در نظر میگیرید. همچنین، ریسکهای سیاسی مثل انتخابات آمریکا در پاییز سال ۱۳۹۹ را هم در نظر خواهید گرفت. بنابراین، یک اختیار خرید با قیمت اعمال ۵۰۰۰ هزار تومان و یک اختیار فروش با قیمت اعمال ۲۰۰۰ تومان با تاریخ سررسید مشابه در پاییز، خریداری میکند. در ۲۰ مرداد ۱۳۹۹ بورس دچار ریزش سنگینی شد و در پاییز سال ۱۳۹۹ بر خلاف پیشبینی اکثریت فعالان بازار سرمایه، جو بایدن پیروز انتخابات ریاست جمهوری آمریکا شد. در نتیجه، قیمت سهم فارس تا محدوده ۱۲۰۰ تومان هم افت کرد و در این شرایط اختیار فروش سود را تقریبا نامحدود کرد.

مثال دیگری از استراتژی Long Strangle مربوط به بازارهای جهانی است. بحران مالی سال ۲۰۰۸ در آمریکا و اروپا را در نظر بگیرید. شما به عنوان یک سرمایهگذار در اوایل سال ۲۰۰۸ پیشبینی میکنید قیمت هر سهم شرکت اپل از ۵ دلار به ۸ دلار تا پایان سال افزایش یابد. بنابراین، اختیار خرید اپل را با قیمت اعمال ۸ دلار خریداری میکنید. از طرفی هشدارهایی در رابطه با وقوع بحران مالی توسط افرادی مثل نسیم طالب و دکتر مایکل بری را میشنوید. در نتیجه، تصمیم میگیرید اختیار فروش با قیمت اعمال ۳ دلار نیز خریداری کنید تا در صورت وقوع بحران مالی، سود خود را به حداکثر برسانید. این استراتژی نیز مانند استراتژی Long Straddle است اما، میتواند پرریسک تر باشد.

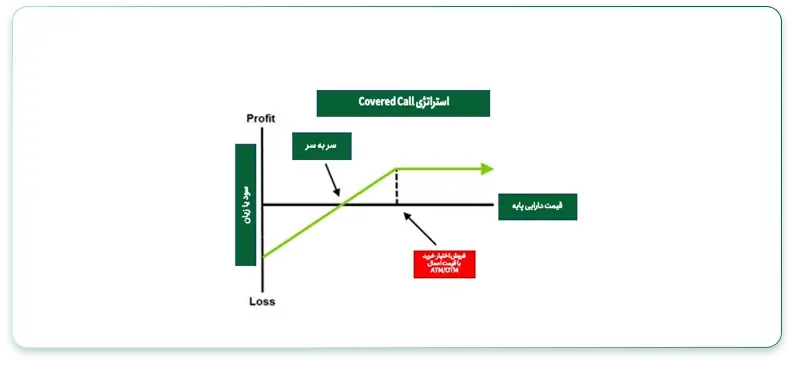

۶. استراتژی کاورد کال Covered Call

این استراتژی که به خرید پوششی نیز معروف است یکی از محبوبترین روشهای پوشش ریسک از طریق قراردادهای اختیار معامله است. در این روش سرمایهگذار دارایی پایه را داشته و با اخذ موقعیت فروش اختیار خرید (Short Call) در قیمت اعمال OTM یا ATM، ریسک خود را کاهش و سود خود را افزایش میدهد.

به طور مثال، سرمایهگذار در حال حاضر سهم شستا را با قیمت ۱۰۰ تومان خریداری کرده است. او پیشبینی میکند که قیمت شستا تا چند ماه آینده به ۱۲۰ تومان برسد، بنابراین فروش اختیار خرید شستا با قیمت اعمال ۱۰۵ تومان یا ۱۰۰ تومان را خریداری میکند.

کلام پایانی

اگرچه قراردادهای اختیار معامله جزء ابزارهای پرریسک سرمایهگذاری محسوب میشوند، استراتژیهایی که توضیح داده شد میتوانند نقش مهمی در حفاظت از دارایی پایه، کاهش ریسک و افزایش سودآوری داشته باشند. همچنین، بیش از ۸۰ استراتژی معاملاتی و سرمایهگذاری در بازار آپشن موجود است که در این مطلب تنها پرکاربردترین و سادهترین استراتژیها ارائه شد.