تفاوت سبدگردانی و بازارگردانی چیست؟

اصطلاحات بازارگردانی و سبدگردانی در بورس با یکدیگر شباهت دارند اما، در عمل دو فرایند متفاوت هستند. سبدگردانی به مدیریت پرتفوی سرمایهگذاری اشخاص حقیقی و حقوقی ارتباط داشته و بازارگردانی در سطحی کلانتر به مدیریت نقدشوندگی ابزارهای سرمایهگذاری مرتبط است. در این مقاله به طور کامل با تفاوتهای اصلی سبدگردانی و بازارگردانی آشنا خواهید شد.

منظور از بازارگردانی چیست؟

بازارگردانی یا Market Maker یکی از ارکان بازار سرمایه است که وظیفه اصلی آن حفظ نقدشوندگی انواع اوراق بهادار مانند سهام، اوراق درآمد ثابت، اوراق مشتقه و همچنین انواع صندوقهای سرمایهگذاری است. در حقیقت، وجود رکن بازارگردان به کنترل نوسانات شدید در قیمت اوراق بهادار کمک کرده و موجب بهبود مدیریت ریسک در بازار سرمایه میشود.

منظور از صندوق بازارگردانی چیست؟

صندوق بازارگردانی یکی از انواع صندوقهای سرمایهگذاری است که هدف از تشکیل آن جمعآوری وجوه سرمایهگذاران حقوقی (شرکتهای بورسی، انواع اوراق درآمد ثابت، اوراق مشتقه و انواع صندوقهای سرمایهگذاری) بوده و با استفاده از وجوه در اختیار اقدام به انجام عملیات بازارگردانی میکنند.

در حقیقت، صندوق اختصاصی بازارگردانی با خرید و فروش اوراق بهادار ذکر شده به کنترل عرضه و تقاضا، دامنه نوسان و افزایش نقدشوندگی ابزارهای سرمایهگذاری کمک میکند. صندوق اختصاصی بازارگردانی میتواند به صورت همزمان مدیریت عرضه و تقاضا، نوسانات سهام چندین شرکت، صندوق سرمایه گذاری، اوراق تامین مالی و… را برعهده گرفته و ضمن ایفای تعهدات خود به عنوان بازارگردان، به حفظ ارزش سهام، صندوق سرمایهگذاری، اوراق درآمد ثابت، اوراق مشتقه و سایر ابزارهای سرمایهگذاری کمک کند. در ادامه بیشتر با تفاوت سبدگردانی و بازارگردانی آشنا خواهید شد.

بررسی مزایای بازارگردانی

همانطور که گفته شد بازارگردانی و صندوق بازارگردانی مخصوص اشخاص حقوقی بوده و شرکتهای سهامی فعال در بورس و فرابورس، صندوقهای سرمایهگذاری و شرکتهای خارج از بورس که قصد انتشار اوراق تامین مالی را دارند، میتوانند از مزایای خدمات بازارگردانی اختصاصی بهره ببرند. در حال حاضر کارمزد سالیانه خدمات بازارگردانی اختصاصی معادل ۲ درصد است. یکی از بهترین صندوقها در زمینه خدمات بازارگردانی اختصاصی، صندوق اختصاصی بازارگردانی الگوریتمی امید فارابی بوده که در تصویر زیر میتوانید برخی از شرکتهایی که خدمات بازارگردانی اختصاصی خود را به صندوق بازارگردانی امید فارابی سپردهاند را مشاهده کنید:

همانطور که مشاهده کردید، برخی از مهمترین شرکتها و صندوقهای سرمایهگذاری بازار سرمایه خدمات بازارگردانی اختصاصی خود را در اختیار صندوق بازارگردانی فارابی قرار دادهاند.

از جمله مهمترین ویژگیهای بازارگردانی میتوان به موارد زیر اشاره کرد:

- حفظ نقدشوندگی در انواع اوراق بهادار و ابزارهای سرمایهگذاری

- کنترل نوسانات قیمتی

- مدیریت ریسک انواع اوراق بهادار و ابزارهای سرمایهگذاری در شرایط مختلف

- مدیریت عرضه و تقاضا

- کنترل هیجانات بازار در شرایط اضطراری

- کارمزد مناسب

- نزدیک نگه داشتن قیمت دارایی به ارزش ذاتی دارایی

حالا که با خدمات بازارگردانی و صندوق اختصاصی بازارگردانی آشنا شدید، بهتر است با خدمات سرمایهگذاری اختصاصی یا سبدگردانی نیز آشنا شوید.

منظور از سبدگردانی چیست؟

سبدگردانی، مدیریت حرفهای پرتفوی سرمایهگذاری بوده و طی آن مدیریت سبد یا Portfolio Management برای اشخاص حقیقی و حقوقی توسط شرکتهای رسمی سبدگردان انجام میشود. در حقیقت، سرمایهگذاری با استفاده از خدمات سبدگردانی اختصاصی یکی از راههای سرمایهگذاری غیرمستقیم در بورس است. هدف از سبدگردانی کسب سود مناسب برای سرمایهگذاران حقیقی و حقوقی بوده و مدیریت آن بر عهده مدیران باتجربه و حرفهای بازار است.

تفاوت سبدگردانی و صندوق سرمایه گذاری در میزان انعطافپذیری آنهاست. صندوقهای سرمایهگذاری موظف به رعایت حد نصاب ترکیب داراییها بر اساس امیدنامه هستند. اما، در سبدگردانی اختصاصی، مدیر سبد با توجه به شرایط بازار میتواند ترکیب داراییهای سبد را تغییر دهد. برای درک بهتر این تفاوت، به مثال زیر توجه کنید:

فرض کنید شاخص کل بورس پس از یک رشد ۱۰۰ درصدی در طول یک دوره ۱ ساله به زمان شروع اصلاح نزدیک میشود. در این شرایط، دو سرمایهگذار با سرمایه ۲ میلیارد تومان را در نظر بگیرید. سرمایهگذار الف ۲ میلیارد تومان در یک صندوق سهامی سرمایهگذاری کرده و سرمایهگذار ب ۲ میلیارد تومان را در اختیار سبدگردانی اختصاصی قرار داده است. با شروع اصلاح شاخص کل، مدیر صندوق سهامی با توجه به مفاد امیدنامه و اساسنامه باید حداقل ۷۰ درصد از کل داراییهای صندوق را در سهام نگه دارد. در صورتی که در سبدگردانی اختصاصی، مدیر سبد میتواند به راحتی و تا ۱۰۰ درصد از کل داراییهای سبد را به داراییهای کمریسک مانند صندوق درآمد ثابت، گواهی سپرده کالایی، اوراق مشتقه و… اختصاص دهد.

با وجود اینکه صندوقهای سهامی، مختلط، بخشی و… از مدیریت حرفهای و نقدشوندگی بالایی بهره میبرند، اما موظف به اجرای قوانین مندرج در امیدنامه و اساسنامه صندوقها هستند. در طرف مقابل، در سبدگردانی اختصاصی قوانین انعطافپذیرتر و راحتتر بوده و مدیریت سرمایه به شکل مناسبتری انجام میشود.

مزایای سبدگردانی چیست؟

سبدگردانی مسیر سرمایهگذاری راحتتری برای سرمایه گذاری در بورس بوده و با دریافت کد prx میتوان تحت نظارت سازمان بورس و اوراق بهادار با شرکتهای سبدگردان برای اخذ خدمات سبدگردانی اختصاصی قرارداد امضا کرد. اگر با این کد آشنا نیستید پیشنهاد میکنیم مقاله « کد Prx چیست؟ » را مطالعه کنید. از جمله مهمترین مزایای سبدگردانی در بورس میتوان به موارد زیر اشاره کرد:

- تنوعبخشی به سبد دارایی

- چینش سبد دارایی براساس میزان ریسکپذیری سرمایهگذاری

- مدیریت ریسک

- مدیریت دارایی حرفهای

- انعطافپذیری بالا

- نقدشوندگی سریع و مناسب

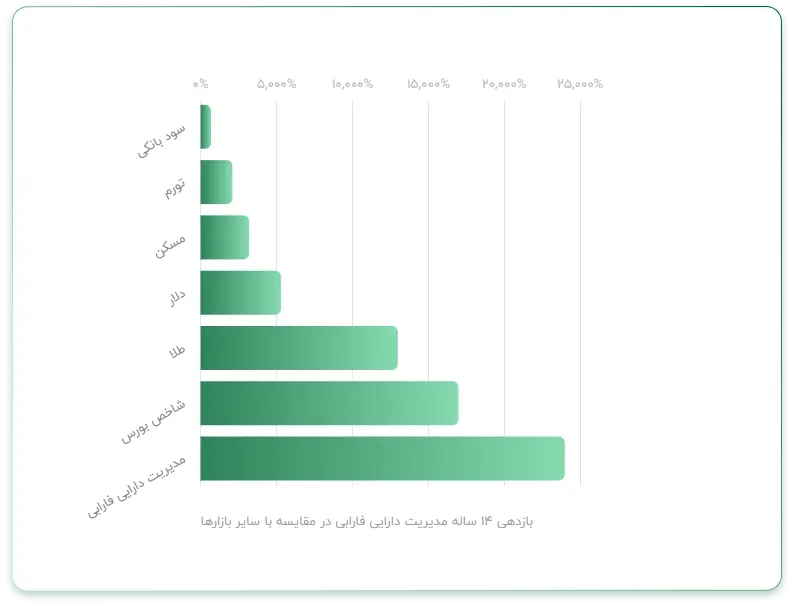

بهصورتکلی بهرهمندی از خدمات سبدگردانی اختصاصی مناسب سرمایهگذارانی است که نسبت به سرمایهگذاری دید میانمدت و بلندمدت دارند. زیرا، خدمات سبدگردانی معمولا با مبالغ بالا شروع شده و کارمزد خدمات آن نیز در هر شرکت سبدگردان متفاوت است. در نمودار زیر میتوانید بازدهی سبدگردان فارابی را در طی ۱۴ سال اخیر مشاهده کنید:

همانطور که مشاهده میکنید سبدگردان فارابی موفق به کسب بازدهی ۲۴ هزار درصدی در طی ۱۴ سال اخیر شده است. همچنین، شرکت سبدگردان فارابی طرحهای سبدگردانی اختصاصی متنوعی را مطابق با سلیقه و تحمل ریسک انواع سرمایهگذاران ارائه میدهد. برای کسب اطلاعات بیشتر میتوانید طرحهای سبدگردانی اختصاصی فارابی را مشاهده کنید.

تفاوت سبدگردانی و بازارگردانی چیست؟

در حقیقت، میتوان اصلیترین تفاوت سبدگردانی و بازارگردانی را در اهداف آنها مشاهده کرد. اصلیترین هدف فرایند بازارگردانی حفظ نقدشوندگی و تعادل در بازار سرمایه است. در صورتی که سبدگردانی با هدف کسب بالاترین سود ممکن در شرایط مختلف اقتصادی انجام میشود. لازم به ذکر است در فرایند سبدگردانی، شرایط اقتصاد کلان نقش مهمی در مدیریت سرمایه دارد. در طرف مقابل، در بازارگردانی شرایط سهام شرکت، صندوق سرمایه گذاری، اوراق و در مقیاس کلانتر شرایط بازار سرمایه تاثیرگذار است. تفاوت صندوق بازارگردانی و سبدگردانی را میتوان در موارد زیر مورد بررسی قرار داد:

تنوع در دارایی ها

صندوقهای بازارگردانی با توجه به قراردادی که با شرکتها و صندوقهای سرمایهگذاری قابل معامله انعقاد میکنند سبد دارایی خود را مدیریت میکنند. بنابراین، بخش زیادی از سبد دارایی این صندوقها را سهام، انواع صندوقهای سرمایهگذاری و اوراق تامین مالی تشکیل داده و تنوع داراییها در پرتفوی صندوق بازارگردانی به قراردادهای بازارگردانی بین صندوق و شرکتها بستگی دارد. در طرف مقابل، در سبدگردانی اختصاصی مدیر پرتفوی میتواند با توجه به تحلیل خود و سلیقه سرمایهگذار، سبد دارایی را تغییر داده و از داراییهای متنوعی در سبد استفاده کند.

میزان ریسک پذیری

بهصورتکلی ریسک صندوق بازارگردانی از سبدگردانی بالاتر بوده و با توجه به اینکه صندوق بازارگردانی به منظور حفظ نقدشوندگی و تعادل در قیمت سهام، موظف به انجام تعهدات مربوط به عملیات بازارگردانی است، مجبور به خرید و فروش سهام در قیمت مختلف بوده و به همین دلیل ریسک بالایی دارد. در طرف مقابل، سبدگردانی براساس میزان ریسکپذیری سرمایهگذار انجام شده و به همین دلیل ریسک پایینتری دارد.

صندوق بازارگردانی انتخاب بهتری است یا سبدگردانی؟

همانطور که در ابتدا اشاره شد صندوق بازارگردانی مخصوص اشخاص حقوقی بوده و اشخاص حقیقی مجاز به سرمایهگذاری در این صندوقها نیستند. در حقیقت، صندوق بازارگردانی با هدف حفظ نقدشوندگی و تعادل در بازار ایجاد شدهاند. در طرف مقابل، سبدگردانی با هدف کسب سود از افزایش ارزش داراییهای پرتفوی برای افراد حقیقی و حقوقی ایجاد شده و ریسک کمتر و بازدهی بالاتری دارد.

جمعبندی

با عملیات بازارگردانی و سبدگردانی و تفاوتهای آنها آشنا شدید. این دو خدمت اهداف متفاوتی با یکدیگر دارند و نهادهای مالی مانند صندوقهای سرمایهگذاری، شرکتهای سرمایهگذاری، شرکتهای تامین سرمایه و شرکت بورسی میتوانند جهت کنترل عرضه و تقاضا در سهام، مدیریت نقدشوندگی و کنترل نوسانات قیمتی از خدمات بازارگردانی استفاده کرده و سرمایهگذاران حقیقی و حقوقی نیز میتوانند جهت کسب سود مناسب از خدمات سبدگردانی اختصاصی بهره گیرند. جهت مشاوره اختصاصی در رابطه با خدمات بازارگردانی و سبدگردانی میتوانید با مشاوران خبره شرکت سبدگردان فارابی در ارتباط باشید.