مزایای سرمایهگذاری در بورس نسبت به سایر بازارها

بورس زمینه مناسبی برای تبدیل پسانداز و مازاد نقدینگی به سرمایهگذاری، تولید ثروت و ارزشآفرینی را فراهم میکند. علت اینکه افراد موفق در بورس سرمایهگذاری میکنند، کسب بازدهی مناسب بازار سرمایه در بلندمدت است. در ادامه برخی از مزایای سرمایه گذاری در بورس و البته چالشهای ورود به این بازار را مرور میکنیم.

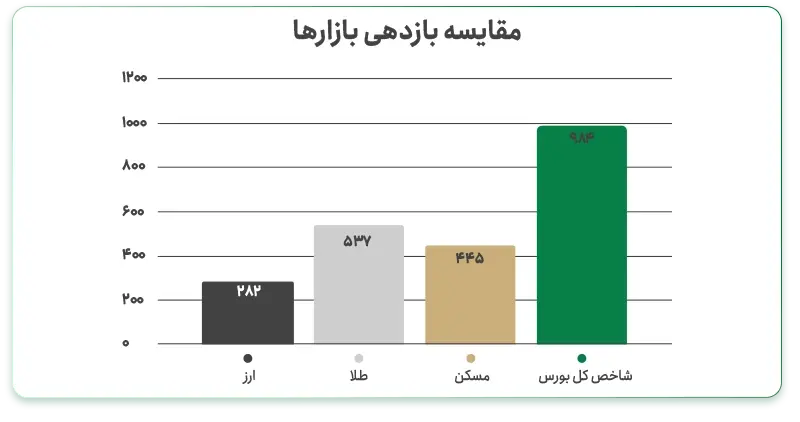

بازدهی مناسب بورس در مقابل بازارهای موازی و حفظ سرمایه در مقابل تورم

مقایسه بازدهی بورس و سایر بازارهای سرمایهگذاری در بازه زمانی سال 1397 تا نیمه نخست سال 1402، نشاندهنده رشد مناسب بورس در مقابل سایر بازارهاست. همانطور که در جدول زیر مشاهده میکنید، در بلندمدت هیچیک از انواع سرمایهگذاری عملکرد بهتری نسبت به بازار سرمایه نداشتهاند:

توجه داشته باشید فعالیت در بورس به عنوان یک سرمایهگذاری ناپایدار شناخته میشود، یعنی ممکن است ارزش سهام در کوتاهمدت کاهشی شود، اما با استفاده از رویکرد سرمایهگذاری بلندمدت میتوان این ریسک را نیز کاهش داد.

پیشنهاد مطالعه: «روشهای کاهش ریسک سرمایه گذاری در بورس»

امنیت سرمایهگذاری در بورس

اولین و مهمترین هدف هر شخص از سرمایهگذاری، کسب سود است؛ اما علاوه بر کسب سود، معیارهایی مانند قانونی بودن سرمایهگذاری و حمایت از سرمایهگذار نیز اهمیت بسیاری دارد. تمام فعالیتها در بورس با اخذ مجوز قانونی و تحت نظارت نهادی به نام سازمان بورس و اوراق بهادار انجام میشود؛ بنابراین بورس انتخابی بسیار امن با سازوکار فعالیت قانونی برای سرمایهگذاری است.

سهولت نقدشوندگی و نقلوانتقال ساده سهام

نقدشوندگی بالای داراییها در این بازار را میتوان از دیگر مزایای سرمایه گذاری در بورس بهشمار آورد. شرکتهای پذیرفتهشده در بورس غالباً نقدشوندگی بیشتری نسبت به سایر شرکتها و البته نسبت به سایر بازارها دارند. برای مثال شخصی که در بازار مسکن سرمایهگذاری میکند و نیاز فوری به سرمایه خود دارد را در نظر بگیرید. روشن است که تبدیل یک ملک به پول نقد بسیار سختتر از فروش سهام در بازار سرمایه است. کسانی که در بورس سرمایهگذاری میکنند، بسیار راحتتر قابلیت نقلوانتقال سهام(فروش سهام) و تبدیل سرمایه خود به پول نقد را خواهند داشت.

عدم وجود محدودیت برای سرمایهگذاری در بورس

حداقل سرمایه مورد نیاز برای شروع فعالیت در بازار سرمایه مبلغ 500 هزار تومان است و تاکنون هیچ سقفی برای آن تعریف نشده است. این در حالی است که برای شروع هر فعالیت تجاری یا سرمایهگذاری دیگر به مبالغی بسیار بیشتر برای شروع نیاز است. همچنین حداقل سرمایه مورد نیاز برای سرمایهگذاری در صندوقهای قابل معامله در حال حاضر معادل 100 هزار تومان است.

تنوع گزینههای سرمایهگذاری در بورس

تنوع گزینههای سرمایهگذاری از دیگر مزایای سرمایه گذاری در بورس است. سرمایهگذاری مستقیم در سهام در بلندمدت بیشترین بازدهی و ریسک را به همراه دارد؛ چراکه همیشه بین ریسک و بازده رابطهای مستقیم وجود داشته است. وجود ابزارهایی با ریسک کمتر برای افرادی با قدرت ریسکپذیری کمتر، یک مزیت بزرگ محسوب میشود.

در روش سرمایهگذاری غیرمستقیم(مانند صندوقهای سرمایهگذاری)، سرمایه شخص در اختیار افراد متخصص و مورد اعتماد سازمان بورس و اوراق بهادار قرار میگیرد تا کارشناسان خبره نسبت به سرمایهگذاری اقدام و در نهایت سود حاصله به سرمایهگذار پرداخت شود. برای آشنایی با تفاوت روشهای مختلف سرمایه گذاری در بورس مقاله «تفاوت سرمایهگذاری مستقیم و غیرمستقیم در بورس» را مطالعه کنید.

معافیتهای مالیاتی

ابزار معافیت مالیاتی امتیازی دولتی برای جذب سرمایه در بورس است. مالیات سهام تنها نیم درصد از کل مبلغ فروش است که در حین انجام معامله بهصورت اتوماتیک از فروشنده کسر میشود. ضمناً به سود سهام تقسیمی شرکت نیز که سهامداران دریافت میکنند، هیچگونه مالیاتی تعلق نخواهد گرفت.

پیشنهاد مطالعه: «7 نکته کلیدی درباره مالیات بر سپرده بانکی شرکتهای حقوقی»

مشارکت در فرآیند تصمیمگیری و کنترل امور شرکت

طبق قانون همه سهامداران(حتی شخصی که تعداد یک سهم دارایی دارد) میتوانند در مجامع شرکت حضور داشته باشند و به نسبت درصد مالکیت خود در انتخاب مدیران، تعیین برنامههای شرکت و میزان سود تقسیمی به سهامداران حق رأی داشته باشند.

یک تصور غلط از سهامدار بودن این است که مالکیت در یک شرکت بورسی به معنای استفاده از تخفیف کالا و خدمات آن شرکت است. لازم به ذکر است که سهامداران فقط با دریافت سود نقدی تقسیمی شرکت از حق مالکیت سهام برخوردار خواهند شد.

برخی از چالشهای سرمایهگذاری در بورس

در کنار مزایای سرمایه گذاری در بورس، ورود به این بازار با چالشهایی نیز همراه است که صرفاً با آموزش اصولی و مشاوره کارشناسان این حوزه میتوان از آنها عبور و سرمایهگذاری مطمئنی را رقم زد. شناخت این معایب یا اصطلاحاً ریسکها، به تصمیمگیری بهتر سرمایهگذاران کمک بسیاری میکند:

- نوسان پذیری

- تأثیرپذیری سیاسی داخلی و خارجی

- تأثیرپذیری از معاملات هیجانی تازهواردان

- تنوع و ازدیاد شرکتها برای شروع سرمایهگذاری

- زمانبر بودن تحلیلهای تخصصی

اگرچه ممکن است سرمایهگذاری در سهام به تلاش بیشتری احتیاج داشته باشد و ریسک بالاتری نیز در مقایسه با سایر فرصتهای سرمایهگذاری داشته باشد، اما بهراحتی نمیتوان بازده بالقوه بالاتری را که سهام دارد را نادیده گرفت؛ بنابراین اشخاص میتوانند با آموزش اصولی و کسب تجربه ریسکهای سرمایهگذاری خود را کاهش داده و به اهداف مورد نظر خود در بازار سرمایه دست پیدا کنند.