تامین مالی جمعی یا کراد فاندینگ چیست؟

راههای مختلفی برای جذب سرمایه و تکمیل طرحهای توسعه برای شرکتها وجود دارد. راههایی مانند افزایش سرمایه، انتشار اوراق تامین مالی و دریافت وام از بانکها. اما، هر کدام از روشهای مورد اشاره شاید برای همه شرکتها آسان نباشد و هزینهبر باشد. تامین مالی جمعی یا Crowdfunding یک روش جذاب و ساده برای تامین سرمایه در گردش شرکتها و یک روش با سود مناسب و کمریسک برای سرمایهگذاران است.

تامین مالی جمعی چیست؟

تامین مالی جمعی یا کراد فاندینگ نوعی از جذب سرمایه توسط انواع شرکتها است که طی آن کسب و کارها با جمعآوری سرمایههای خرد و کوچک از تعداد زیادی سرمایهگذار با هدف تکمیل طرحهای توسعهای خود اقدام به تامین مالی میکنند. در حقیقت، تامین مالی جمعی برای کسب و کارها و سرمایهگذاران یک معامله برد-برد است. زیرا، یک شرکت از طریق طرح تامین مالی جمعی سرمایه مورد نیاز جهت پیشبرد پروژههای خود را تامین کرده و سرمایهگذاران هم با مشارکت در تامین مالی، به صورت ماهانه، چند ماه یکبار و… سود قابل توجه و کمریسکی را به دست میآورد.

تاریخچه کراد فاندینگ

شاید برای شما جالب باشد که تامین مالی جمعی برای اولین بار چه زمانی و چطور انجام شد؟ در سال ۱۹۹۷ یک گروه موسیقی در انگلیس برای برگزاری کنسرت خود نیاز به سرمایه داشتند. بنابراین، از هواداران خود درخواست کردند که در تامین مالی جهت برگزاری کنسرت مشارکت کنند. ۳ سال بعد اولین وبسایت تامین مالی با نام ArtistShare راهاندازی شد و پس از یک دهه این سایت تبدیل به یک سکوی مهم برای تامین مالی شرکتها و هنرمندان شد. در حال حاضر، مشهورترین وبسایتهای کراودفاندینگ در جهان عبارتند از:

- GoFundMe

- Kickstarter

- Indiegogo

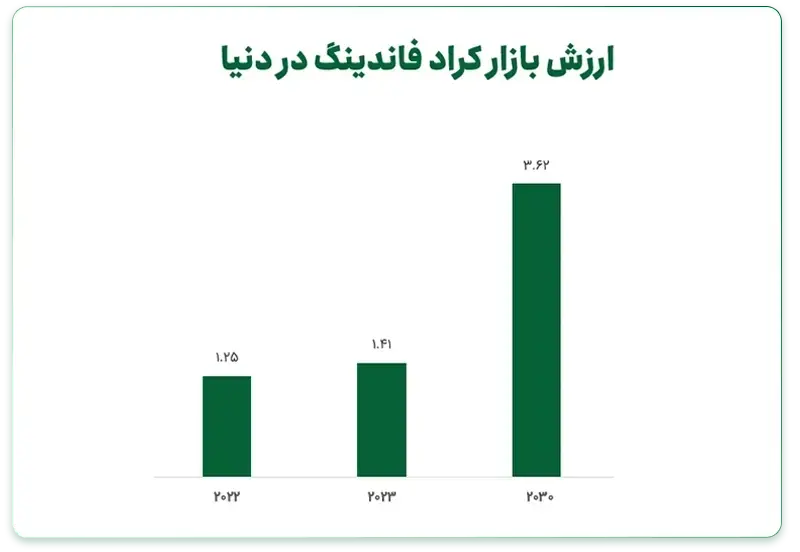

ارزش بازار کرادفاندینگ در سال ۲۰۲۳ به ۱/۴۱ میلیارد دلار در جهان رسیده و پیشبینی میشود تا سال ۲۰۳۰ به عدد ۳/۶۲ میلیارد دلار برسد:

ایالات متحده آمریکا با تعداد ۳۴۴ پلتفرم تامین مالی جمعی، بیشترین سهم از تامین مالی جمعی در جهان را داشته و پس از آن کشورهای حوزه اتحادیه اروپا در مجموع با داشتن ۲۴۲ پلتفرم تامین مالی جمعی، رتبه دوم را به خود اختصاص دادهاند. جالب است بدانید که در قاره آسیا هند با تعداد ۱۰ پلتفرم کرادفاندینگ و در منطقه اوراسیا روسیه با تعداد ۴ پلتفرم تامین مالی جمعی دیده میشوند. این در حالی است که تعداد پلتفرم بازار نوپای کرادفاندیگ در ایران به عدد ۲۴ رسیده است و تعداد پلتفرمها میتواند در سالهای آینده رشد کند و این اتفاق میتواند برای کارآفرینان و سرمایهگذاران ایرانی خبر خوبی باشد. اما، در سال ۱۳۹۷ مجوز تامین مالی جمعی توسط سازمان بورس اوراق بهادار داده شد و در سال ۱۳۹۹ مجوز فعالیت سکوهای تامین مالی جمعی نیز صادر شد. از پاییز سال ۱۳۹۹ تا زمستان سال ۱۴۰۲ بیش از ۴ همت نقدینگی توسط این سکوها برای کسب و کارهای مختلفی تامین مالی صورت گرفته است.

به صورت میانگین در سال ۱۴۰۲ میانگین بازدهی طرحهای کراد فاندینگ به ۳۳.۸ درصد رسیده که نسبت به سایر ابزارهای سرمایه گذاری بدون ریسک مانند صندوق درآمد ثابت و بانک، بازدهی قابل توجهی محسوب میشود.

ساز و کار تامین مالی جمعی چگونه است؟

ساز و کار تامین مالی جمعی را میتوان از دو زاویه بررسی کرد. در حقیقت، ذینفعان طرحهای تامین مالی جمعی شرکتها و سرمایهگذاران هستند. به صورت کلی، متقاضی (شرکت یا کسب و کار) برای تامین نیازهای مالی خود برای اجرای طرحهای توسعه نیاز به سرمایه پیدا میکند و از طریق عامل (سکوهای تامین مالی جمعی) اقدام به تامین مالی کرده و سرمایهگذاران از طریق سکوی تامین مالی جمعی در طرح تامین مالی کسب و کار، شرکت میکنند. در کرادفاندینگ معمولا مدت زمان طرحهای تامین مالی ۱۲ ماهه بوده و متقاضی متعهد میشود که به صورت ماهانه یا چند ماه یکبار سود ثابتی را به سرمایهگذار پرداخت کند. برای درک بهتر فرایند تامین مالی جمعی به مثال زیر توجه کنید:

یک شرکت داروسازی قصد دارد جهت تامین مواد اولیه برای ساخت یک داروی جدید، از خارج کشور مواد اولیه وارد کند اما با کمبود سرمایه مواجه است. در صورتی که شرکت قادر به تولید این دارو شود، میتواند فروش خود را افزایش داده و از طرفی نیاز بیماران را هم برطرف کند. طبق برآوردها، شرکت داروسازی به ۵۰ میلیارد تومان سرمایه نیاز داشته و روشهای دیگر تامین مالی مانند وام گرفتن از بانک یا انتشار اوراق مرابحه از لحاظ زمان و هزینه به صرفه نیست. بنابراین، شرکت تصمیم میگیرد از طریق سکوهای تامین جمعی مالی تحت نظارت و مجوز شرکت فرابورس ایران، اقدام به تامین مالی جمعی کند. شرکت پیشبینی سود ۷۰ درصدی طرح و سود ۴۰ درصدی برای سرمایهگذاران تخمین زده و مشخص میکند که در صورت مشارکت سرمایهگذاران در طرح، سود سالانه معادل ۴۰ درصد به آنها تعلق خواهد گرفت. تقسیم سود به صورت ماهانه انجام خواهد شد و مدتزمان طرح ۱۲ ماه است. به طور مثال اگر فردی با سرمایه ۱۰۰ میلیون تومان در این طرح مشارکت کند، به صورت ماهانه تا یکسال حدود ۳ میلیون و ۳۰۰ هزار تومان سود دریافت میکند. پس از پایان طرح، اصل سرمایه به سرمایهگذاران بازگردانده خواهد شد.

در فرایند تامین مالی جمعی اصطلاحاتی وجود دارد که بهتر است با آنها آشنا شوید:

سکو

پلتفرمی (سایت) برای تامین مالی توسط عامل ایجاد شده و تمامی اطلاعات و مراحل سرمایهگذاری در طرحها از طریق سکو صورت میگیرد.

عامل

عامل یک نهاد مالی ثبتشده نزد سازمان بورس و اوراق بهادار مانند کارگزاریها، شرکتهای تامین سرمایه، مشاور سرمایهگذاری و… هستند که جهت تامین مالی شرکتهای متقاضی اقدام میکنند.

متقاضی

شرکت (شخص حقوقی) که قصد دارد جهت رفع نیازهای مالی و پیشبرد اهداف خود تامین مالی انجام داده و سرمایه جذب کند.

طرح

طرح تامین مالی در واقع همان هدفی است که شرکت جهت تحقق آن به تامین مالی جمعی نیاز پیدا میکند. به طور مثال شرکت جهت خرید یک دستگاه نیاز به تامین مالی پیدا میکند و خرید دستگاه طرح تامین مالی اطلاق میشود.

تامین کننده

تامین کننده به سرمایهگذار حقیقی یا حقوقی گفته میشود که در طرحهای تامین مالی جمعی مشارکت میکنند.

شرکتها برای تامین مالی باید چه شرایطی داشته باشند؟

در صورتی که شرکت یا کسب و کاری متقاضی تامین مالی باشد باید مدارکی را به سکوی تامین مالی ارائه کرده و مراحل تامین مالی را طی کند. از جمله مهمترین مدارکی که شرکتها باید به جهت بررسی طرحهای تامین مالی ارائه کنند عبارتند از:

مدارک ثبتی

. آخرین نسخه آگهی روزنامه رسمی

. پروانه کسب

. کد بورسی شرکت

مدارک مالی

. صورتهای مالی حسابرسی شده ۲ سال اخیر

. اظهارنامه مالیاتی

. لیست داراییها

. گردش حساب بانکی

. نامه حسابرس شرکت

مدارک حقوقی

. گزارش اعتبارسنجی بانکی

. گواهی عدم سوء پیشینه

. لیست بیمه

ارائه مدارک فوق در پیشبرد مراحل تامین مالی جمعی از اهمیت بالایی برخوردار هستند. اما، از جمله مهمترین مراحل تامین مالی جمعی برای یک شرکت، ارزیابی اولیه طرح توسط سکوهای تامین مالی جمعی بوده و نهاد عامل، تاثیر زیادی در روند پذیرش و درج نماد اختصاصی از فرابورس دارد. همچنین، شرکتها باید وثایقی را جهت ضمانت سرمایه تامینکنندگان تهیه کنند. یکی از این وثیقهها سپردن ۱۰ درصد از کل مبلغ طرح تا پایان آن نزد بانک است. همچنین، شرکت باید به اندازه کل مبلغ طرح، یک چک به عنوان ضمانتنامه تعهد پرداخت سود نزد بانک قرار دهد.

پیشنهاد مطالعه: <<شرکتها چطور میتوانند تامین مالی جمعی کنند؟>>

شرایط سرمایهگذاری در طرحهای تامین مالی جمعی

با توجه به اینکه طرحهای تامین مالی جمعی سود ثابت و کمریسکی را نصیب سرمایهگذاران میکنند، میتوانند جایگزینی برای ابزارهای سرمایهگذاری بدون ریسک مانند سپرده بانکی باشند. برای سرمایهگذاری در کرادفاندینگ کافی است شرایط زیر را داشته باشید:

- داشتن کد بورسی

- ثبت اطلاعات هویتی و مالی در سامانه سجام

مبلغ سرمایهگذاری در طرح تامین مالی جمعی معمولا از حداقل ۱۰۰ تا ۵۰۰ هزار تومان آغاز شده و حداکثر مبلغ سرمایهگذاری نیز ۵ درصد از کل مبلغ طرح است.

انواع تامین مالی جمعی

روشهای متنوعی برای جذب سرمایه توسط شرکتها وجود دارد. به صورت کلی ۵ روش رایج در جهان برای تامین مالی جمعی وجود دارد که به معرفی آنها خواهیم پرداخت:

تامین مالی مبتنی بر قرض یا وام

این نوع تامین مالی رایجترین نوع تامین مالی بوده و به تامین مالی همتا به همتا یا P2P نیز شناخته میشود. در حقیقت، این نوع تامین مالی برای شرکتها و استارتاپهایی مناسب است که نمیخواهند اسیر چالشهای وام گرفتن از بانک شوند و با استفاده از سکوهای تامین مالی سرمایههای خرد را جمعآوری کرده و اصل سرمایه مشارکتکنندگان در طرح را همراه با سود قطعی به آنها باز میگرداند. لازم به ذکر است عمده تامین مالی جمعی در ایران بر اساس این مدل انجام میشود.

تامین مالی مبتنی بر واگذاری سهام

در روش تامین مالی مبتنی بر واگذاری سهام، به مشارکتکنندگان در طرح تامین مالی، سهام تخصیص داده میشود.

تامین مالی مبتنی بر حق امتیاز

این نوع از تامین مالی جمعی چندان شناختهشده و رایج نیست. در این مدل، مشارکتکنندگان در طرح تامین مالی درصدی از درآمد محققشده طرح را دریافت میکنند. این نوع از تامین مالی جمعی با سرعت زیادی در حال رواج پیدا کردن در پروژههای خلاقانه مرتبط با اقتصاد دیجیتال، آلبومهای موسیقی، آثار سینمایی و بازیهای ویدیویی است. در حقیقت، تامین مالی مبتنی بر حق امتیاز یکی بازی برد-برد برای پروژهها و مشارکتکنندگان است.

تامین مالی مبتنی بر اهدا

طرحهای تامین مالی مبتنی بر اهدا با اهداف نیکوکاری و انسانی انجام شده و در صورت مشارکت، به تامینکنندگان سودی تعلق نخواهد گرفت.

تامین مالی مبتنی بر پاداش

در این نوع از تامین مالی جمعی به مشارکتکنندگان در طرح پاداش داده میشود. برخی از استارت آپها از این روش برای راهاندازی برخی از خدمات خود استفاده کرده و به مشارکتکنندگان در طرح حق استفاده از خدمات را برای مدتزمان مشخصی میدهند یا اعتبار و تخفیفهای ویژه برای مشارکتکنندگان در نظر میگیرند.

مزایای کراود فاندینگ چیست؟

تامین مالی جمعی برای شرکتها کوچک و بزرگ، استارت آپها و سایر کسب و کارها میتواند امتیازهای زیادی داشته باشد. شاید فرایند سادهتر و سریعتر تامین مالی جمعی را بتوان مهمترین مزیت آن در نظر گرفت، اما سایر مزایای کرادفاندینگ عبارتند از:

- تسریع در فرایند تامین مالی

- دسترسی پذیری

- اثرگذاری اجتماعی

- تسهیل ایجاد کسب و کارهای جدید

- افزایش شهرت و اعتبار کارآفرین در نتیجه موفقیت پروژه

- بازاریابی کم هزینه برای مدیران

- بازدهی مناسب برای سرمایهگذاران

معایب یا ریسکهای تامین مالی جمعی چیست؟

با وجود قابلیتهای ویژهای که طرحهای تامین مالی جمعی در اختیار کسب و کارها و سرمایهگذاران قرار میدهند، اما تامین مالی جمعی ریسکهایی دارد که باید آنها را در نظر گرفت:

انتخاب طرح

یکی از مهمترین مواردی که باید در انتخاب آن دقت کرد طرح مورد نظر جهت سرمایهگذاری است. به طور مثال طرحی که هدف آن تامین هواپیمای مسافربری است به مراتب ریسک بالاتری نسبت به تامین مواد اولیه دارو دارد.

نقدشوندگی

با توجه به اینکه امکان نقل و انتقال گواهی شرکت در تامین مالی جمعی در بازار ثانویه وجود ندارد، بنابراین در صورتی که سرمایهگذار قصد داشته باشد مانند صندوق درآمد ثابت سرمایه خود را سریعا نقد کند این قابلیت امکانپذیر نیست و سرمایه باید تا پایان طرح در اختیار شرکت باقی بماند.

ریسک اعتباری

یکی از ریسکهای طرح تامین مالی جمعی اعتبار شرکتهای متقاضی است. برخی از شرکتها ممکن است منابع مالی مناسبی جهت رویارویی با ریسکهای سیستماتیک و غیرسیستماتیک را نداشته باشند و همین امر میتواند سرمایهگذاران را در صورت وقوع مشکلات، با چالش مواجه کند.

تفاوت پذیرهنویسی و کرادفاندینگ چیست؟

تامین مالی جمعی یا کرادفاندینگ یک نوع پذیره نویسی محسوب میشود. اما، چند تفاوت مهم بین کرادفاندینگ و پذیرهنویسی اوراق بهاداری مانند حق تقدم سهام، سهام شرکتهای در آستانه تاسیس، اوراق درآمد ثابت و صندوقهای سرمایهگذاری وجود دارد:

- ارزش اسمی هر واحد سرمایهگذاری در اوراق تامین مالی جمعی معادل ۱۰۰۰ ریال است. در حالی که ارزش اسمی هر واحد صندوقهای سرمایهگذاری ۱۰٬۰۰۰ ریال ۱٬۰۰۰٬۰۰۰ ریال بوده و ارزش هر یک برگ سهام شرکت در شرف تاسیس معادل ۱۰۰۰ ریال است.

- لازم به ذکر است ارزش اسمی اوراق بدهی مانند اخزا، مشارکت، اجاره، مرابحه و … معادل ۱٬۰۰۰٬۰۰۰ ریال است. اما، اوراق اخزا هنگام پذیرهنویسی با قیمت ۵۰۰٬۰۰۰ ریال در بازار سرمایه عرضه میشوند.

- در کرادفاندینگ سرمایه مورد نظر جهت تامین مالی عموما از نوع سرمایههای خرد بوده و شرکتهای کوچک تولیدی جهت تامین مالی پروژههای خود اقدام به انتشار اوراق بدهی میکنند. نرخ سود و مدل پرداخت سود در کرادفاندینگ از پیش تعیینشده است. در حالی که اوراق تامین مالی مانند اوراق مرابحه،اخزا، صندوقهای سرمایهگذاری و سهام شرکتهای در شرف تاسیس نیاز به جذب سرمایههای کلان، از چند صد تا چند هزار میلیاردی دارند.

- اوراق تامین مالی مانند مرابحه، اخزا، مشارکت و اوراق بهادار مانند سهام و صندوقهای سرمایهگذاری دارای معاملات ثانویه پس از پذیرهنویسی هستند. در صورتی که در تامین مالی جمعی، پس از تکمیل سرمایه مورد نیاز، معاملات ثانویه وجود ندارد. در حقیقت، افرادی که در پروژههای تامین مالی جمعی سرمایهگذاری میکنند تا زمان تسویه کامل اصل سرمایه و دریافت سود توسط شرکت، مجاز به برداشت سرمایه خود نیستند.

جمع بندی

تامین مالی جمعی یک روش کم هزینه و کم ریسک جهت جذب سرمایه مورد نیاز شرکتها بوده و برای سرمایهگذارانی هم که قصد دارند سودی بالاتر از بانک و صندوقهای درآمد ثابت داشته باشند نیز مناسب است. اما، باید توجه داشت که در این نوع از سرمایهگذاری، اصل سرمایه باید تا زمان پایان طرح در اختیار شرکتها قرار داشته باشد. بنابراین، بهتر است سرمایهگذاران با سرمایههای مازاد و کوچک خود در این طرحها شرکت کنند.