قرارداد اختیار معامله در بازار آتی کالا چیست؟

اوراق مشتقه ابزاری کاربردی برای پوشش ریسک و کسب سود مضاعف از تغییرات قیمتی داراییهای پایه بوده و بازار آتی بورس کالا مکانی برای خرید و فروش کالاهایی مانند زعفران، نقره، صندوق طلا و… است. در این بازار ابزارهای مشتقه مانند قراردادهای آتی (Futures Contracts) و قراردادهای اختیار معامله (Option Contracts) مورد معامله قرار میگیرند. در ادامه با هر دو نوع قرارداد و تفاوتهای آنها بیشتر آشنا خواهید شد.

قرارداد اختیار معامله آتی کالا چیست؟

قرارداد اختیار معامله یا آپشن یکی از انواع اوراق مشتقه است که حق (نه الزام) خرید و فروش یک دارایی پایه مانند انواع اوراق بهادار، کالا، املاک و مستغلات و… را در تاریخی مشخص و قیمتی از پیش تعیینشده به خریدار و فروشنده میدهد.

هدف اصلی از خرید و فروش قراردادهای اختیار پوشش ریسک نوسانات قیمتی در دارایی پایه است. اما، با توجه به اینکه ارزش قراردادهای اختیار معامله با تغییرات قیمت در دارایی پایه ارتباط مستقیم داشته و آپشنها دارای اهرم هستند، امکان کسب سود نامحدود و مضاعف را فراهم میکنند. از طرف دیگر، قراردادهای اختیار معامله امکان کسب سود با ریسککم را از طریق استراتژی آربیتراژ نیز میسر میسازند. در ادامه بیشتر با انواع استراتژیهای معاملاتی و اصطلاحات قرارداد اختیار معامله آشنا خواهید شد.

انواع اختیار معامله

قراردادهای اختیار معامله، امکان انجام معاملات دو طرفه را برای سرمایهگذاران و معاملهگران فراهم میکنند که در ادامه با انواع اختیار معامله و تفاوتهای آنها آشنا میشوید:

قرارداد خرید اختیار معامله (Call Option)

قرارداد خرید اختیار معامله یا Call Option به موقعیتی گفته میشود که سرمایهگذار اقدام به خرید اختیار خرید یک قرارداد اختیار معامله میکند. به طور مثال شما میتوانید قرارداد اختیار خرید سکه طلا با تاریخ سررسید ۱۴۰۲/۱۰/۲۴ و قیمت اعمال ۲۷ میلیون تومان را به ارزش ۲/۵ میلیون تومان خریداری کنید. همانطور که گفته شد قرارداد اختیار معامله حق خرید یا فروش یک دارایی را در قیمتی از پیش تعیینشده و تاریخی مشخص در آینده به شما میدهد.

در مثال ذکر شده قیمت دارایی پایه (سکه طلا) در بازار ۲۹ میلیون ۵۰۰ هزار تومان است. اختیار خرید سکه این فرصت را به شما میدهد تا سکه طلا را در تاریخ مشخص (۱۴۰۲/۱۰/۲۴) با قیمت ۲۷ میلیون تومان خریداری کنید. لازم به ذکر است که شما الزامی در خرید سکه طلا ندارید و اجازه دارید قرارداد اختیار خرید خود را بر اساس عرضه و تقاضا در بازار اختیار، به فروش برسانید.

قرارداد فروش اختیار معامله (Put Option)

قرارداد فروش اختیار معامله یا Put Option به وضعیتی گفته میشود که فروشنده دارایی پایه میتواند دارایی خود را با قیمتی از پیش تعیینشده و تاریخی مشخص در آینده به فروش برساند. نکتهای که باید در رابطه با اعمال قرارداد اختیار فروش در نظر گرفت، متعهد شدن فروشنده است. در حقیقت، اگر دارنده Put Option قصد داشته باشد قرارداد خود را اعمال کند موظف است تا دارایی پایه خود را به فروش برساند.

به طور مثال قیمت هر واحد صندوق طلا در حال حاضر ۲۰ هزار تومان است. فروشنده صندوق طلا برای اینکه بتواند دارایی خود را در آینده به قیمت بالاتری به فروش برساند قرارداد فروش اختیار معامله با قیمت اعمال ۲۶ هزار تومان و تاریخ سررسید ۱۴۰۳/۰۳/۲۳ را به ارزش ۳ هزار تومان خریداری میکند. همچنین، برخی از معاملهگران پیشبینی میکنند که قیمت صندوق طلا از ۲۰ هزار تومان تا محدوده ۱۸ هزار تومان افت خواهد کرد، بنابراین برای کسب سود از افت ارزش دارایی پایه، قرارداد اختیار فروش صندوق طلا با قیمت ۱۸ هزار تومان را خریداری میکنند.

انواع ارزش در اختیار معامله

قراردادهای اختیار معامله نیز مانند تمام ابزارهای مالی دارای ارزش خاصی هستند. در حقیقت، یک قرارداد اختیار معامله دارای سه نوع ارزش است:

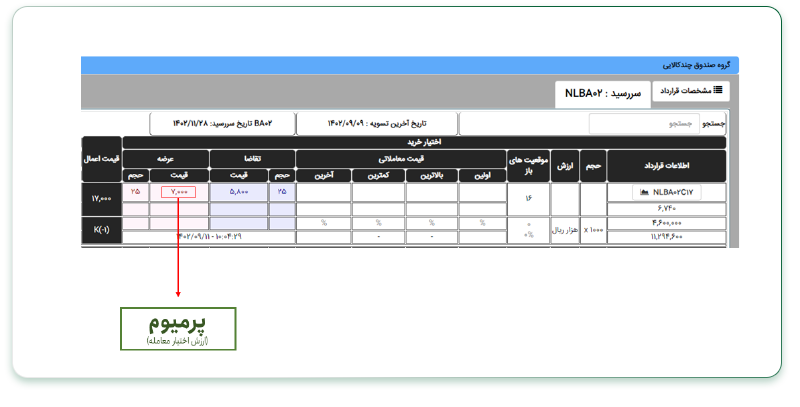

پرمیوم (ارزش اختیار معامله)

پرمیوم به معنی قیمت یا ارزش هر قرارداد اختیار معامله است. به طور مثال اگر شما قصد داشته باشید قرارداد اختیار خرید صندوق چند کالایی را با قیمت اعمال ۱۷۰۰ تومان خریداری کنید، باید ارزش اختیار خرید آن را پرداخت کنید.

ارزش ذاتی اختیار معامله (Option’s Intrinsic Value)

ارزش ذاتی در اختیار معامله، نشاندهنده میزان ارزندگی یک قرارداد است به نحوی که اگر امروز تاریخ سررسید آن باشد، اعمال قرارداد با توجه به قیمت دارایی پایه به صرفه است یا خیر؟. فرمول محاسبه ارزش ذاتی در قراردادهای اختیار خرید به شرح زیر است:

قیمت اعمال-قیمت دارایی پایه=ارزش ذاتی اختیار خرید

به طور مثال شما قصد دارید قرارداد اختیار خرید (Call Option) سکه طلا را با قیمت اعمال ۲۷ میلیون تومان خریداری کنید. برای اینکه میزان ارزندگی قرارداد را ارزیابی و قرارداد را با قیمتی منصفانه بخرید میتوانید ارزش ذاتی آپشن را محاسبه کنید. فرض کنید قیمت سکه طلا در بازار آزاد یا بورس ۲۹میلیون تومان است:

۲٬۰۰۰٬۰۰۰=۲۹٬۰۰۰٬۰۰۰-۲۷٬۰۰۰٬۰۰۰

همانطور که مشاهده کردید، ارزش ذاتی اختیار خرید سکه ۲ میلیون تومان است. برای اینکه بتوانید در ارزندهترین حالت ممکن قرارداد را خریداری کنید باید ارزش ذاتی و قیمت پرمیوم را مقایسه کنید.

برای تعیین ارزش ذاتی قراردادهای اختیار فروش باید مطابق فرمول زیر عمل کنید:

قیمت دارایی پایه-قیمت اعمال=ارزش ذاتی اختیار فروش

ارزش زمانی اختیار معامله (Option’s Time Value)

با توجه به اینکه قراردادهای اختیار معامله در مدت زمان محدودی معامله میشوند، بنابراین ارزش آنها هر چه به تاریخ سررسید نزدیکتر میشود، بیشتر افت میکنند. ارزش زمانی نشان میدهد که یک قرارداد اختیار معامله تا چه میزان بالاتر یا پایینتر از قیمت واقعی خود معامله میشود. ارزش زمانی از طریق فرمول زیر به دست میآید:

ارزش ذاتی-پرمیوم=ارزش زمانی

به طور مثال شما قصد دارید ارزش زمانی قرارداد اختیار معامله خرید صندوق چند کالایی را محاسبه کنید. فرض کنید در حال حاضر قیمت هر واحد صندوق چند کالایی ۲۳۰۰ تومان است و قیمت اعمال ۱۷۰۰ تومان. قیمت پرمیوم را ۷۰۰ تومان در نظر بگیرید. با توجه به مفروضات ارزش ذاتی قرارداد اختیار خرید صندوق چند کالایی به شرح زیر است:

۱۰۰=۷۰۰-۶۰۰

همانطور که مشاهده میکنید ارزش زمانی قرارداد ۱۰۰ تومان است. هر چه یک قرارداد به تاریخ سررسید و اعمال نزدیکتر شود، ارزش زمانی آن نیز بیشتر افت میکند.

انواع قراردادهای اختیار معامله از نظر وضعیت سود و زیان

قراردادهای اختیار معامله بر اساس اختلاف قیمت دارایی پایه و قیمت اعمال به سه نوع در سود، بیتفاوت و در زیان تقسیم میشوند:

قرارداد در سود (In the money)

در صورتی که قیمت اعمال آپشن، پایینتر از قیمت دارایی پایه باشد، وضعیت قرارداد در سود یا ITM است.

قرارداد بیتفاوت (At the money)

در صورتی که قیمت اعمال آپشن با قیمت دارایی پایه برابر باشد، وضعیت قرارداد بیتفاوت یا ATM است.

قرارداد در زیان (Out of the money)

اگر قیمت اعمال آپشن از قیمت دارایی پایه بالاتر باشد، در این صورت وضعیت قرارداد در زیان یا OTM است.

نکتهای که باید در رابطه با وضعیت قراردادهای اختیار معامله در نظر گرفت، میزان ریسک آنهاست. در حقیقت، قراردادهایی که در وضعیت ITM هستند ریسک کمتری در مقایسه با قرادادهای OTM و ATM دارند. در ادامه در رابطه با موقعیتهایی که میتوانید در قراردادهای اختیار معامله اتخاذ کنید توضیحاتی ارائه خواهد شد.

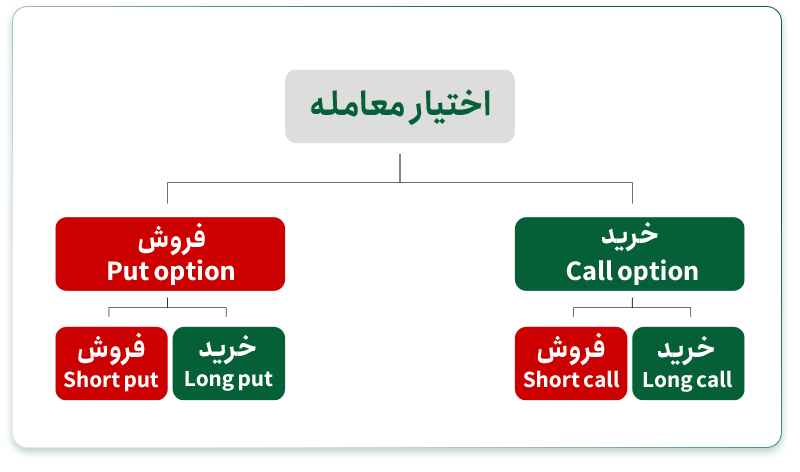

انواع موقعیتهای خرید و فروش در اختیار معامله

در بازار مشتقه کالا، بر خلاف بازار سهام امکان معاملات دو طرفه وجود دارد. در قراردادهای آتی تنها امکان اخذ موقعیت خرید و موقعیت فروش وجود دارد، در صورتی که در بازار آپشن شما میتوانید چهار موقعیت اخذ کنید. با Call Option و Put Option آشنا شدید. حالا با انواع موقعیتهایی که میتوانید روی کال آپشن و پوت آپشن اخذ کنید بیشتر آشنا خواهید شد:

خرید اختیار خرید (Long Call)

موقعیت اختیار خرید به وضعیتی گفته میشود که خریدار حق خرید دارایی پایه در قیمتی مشخص و تاریخی مشخص در آینده را دارد. لازم به ذکر است خریدار اختیار خرید تعهدی در خرید دارایی پایه نداشته و میتواند اختیار خرید خود را پیش از موعد سررسید به فروش برساند.

فروش اختیار خرید (Short Call)

فروش اختیار خرید به وضعیتی گفته میشود که فروشنده متعهد میشود دارایی پایه را در قیمت معینی در آینده به فروش برساند. در حقیقت، دارنده این نوع اختیار، از کاهش قیمت دارایی پایه کسب سود میکند. سرمایهگذاران از این موقعیت برای اجرای استراتژی کاورد کال (Covered Call) استفاده میکنند.

خرید اختیار فروش (Long Put)

خرید اختیار فروش به خریدار حق فروش دارایی پایه در یک قیمت مشخص و از پیش تعیینشده را میدهد. در حقیقت، سرمایهگذاران زمانی از Long Put استفاده میکنند که انتظار دارند قیمت دارایی پایه افت کند.

فروش اختیار فروش (Short Put)

فروش اختیار فروش با نامهای Naked Put و Uncovered Put نیز شناخته شده و فروشنده اختیار فروش از افزایش قیمت دارایی پایه سود میکند. در حقیقت، این موقعیت در اختیار معامله را میتوان پرریسکترین موقعیت در نظر گرفت.

در نمودار فوق میتوانید تمامی موقعیتهایی که میتوان در قراردادهای اختیار معامله اخذ کرد، مشاهده کنید.

کالاهای دارای اختیار معامله فعال در بازار مشتقه بورس کالا

برای مشاهده تمام قراردادهای اختیار آتی فعال در بازار، کافی است با مراجعه به سایت بورس کالا، روی گزینه نمای بازار کلیک کرده، تب اختیار معامله را انتخاب کنید. در این قسمت میتوانید قراردادهای فعال در هر گروه و وضعیت عرضه و تقاضای هر یک را در تابلو مشاهده کنید. در نظر داشته باشید در حال حاضر قراردادهای اختیار معامله در کالاهای سکه طلا تمام بهار آزادی، زعفران نگین، صندوق سرمایهگذاری طلا لوتوس پارسیان، صندوق سرمایهگذاری طلا کهربا، شمش طلا خام و صندوق سرمایهگذاری چند کالایی نهال، فعال هستند. با مراجعه به سایت بورس کالا و قسمت نمای بازارها میتوانید وارد بخش لیست داراییهای پایه شوید و مشخصات هر قرارداد را مشاهده کنید. برای این کار کافی است روی گزینه مشخصات قرارداد در قسمت پایین عنوان گروه قرارداد مورد نظر خود کلیک کنید.

با ورود به قسمت مشخصات قرارداد میتوانید مواردی از جمله دارایی پایه، ساعات معاملاتی، کارمزد معاملات و جریمه نکول در فرایند تحویل را مشاهده کنید. همچنین در صورتی که تمایل داشتید با جزئیات بیشتری در خصوص مشخصات قرارداد مورد نظرتان آشنا شوید، کافی است از طریق انتخاب گزینه مشخصات قرارداد وارد صفحه لیست داراییهای پایه شده، لینک مربوط به دارایی مدنظر خود را انتخاب کنید. در آن قسمت نیز جزئیاتی از قبیل نحوه محاسبه وجه تضمین و مواردی از این دست را مشاهده خواهید کرد. در ادامه مقاله برخی از مهمترین اصطلاحاتی را بررسی خواهیم کرد که به درک بهتر جزئیات مربوط به قراردادهای اختیار آتی کمک میکند.

اصطلاحات کاربردی در درک قرارداد اختیار آتی

-

دارایی پایه

منظور از دارایی پایه، دارایی است که قرارداد اختیار معامله بر پایه آن منعقد میشود. همانطور که پیشتر نیز اشاره کردیم، دارایی پایه در قرارداد اختیار آتی، یک قرارداد آتی است.

-

تاریخ سررسید

در قراردادهای اختیار آتی تاریخ سررسید قرارداد اختیار و قرارداد آتی، هر دو مدنظر قرار دارند. بهعنوان مثال ممکن است در یک قرارداد اختیار آتی سررسید اختیار معامله تاریخ 20 دیماه و سررسید قرارداد آتی 27 دی باشد. در چنین شرایطی خریدار اختیار باید در تاریخ 20 دیماه (تاریخ سررسید قرارداد اختیار)، نسبت به اعمال یا عدم اعمال حق خود تصمیمگیری کند. لازم به ذکر است درخواست اعمال اختیار تنها برای اختیار در سود (ITM) پذیرفته خواهد شد و در صورتی که قرارداد شما در ضرر باشد، امکان اعمال حق خود را نخواهید داشت.

-

مهلت ارائه گواهی آمادگی تحویل

منظور از این مورد، دوره زمانی مشخصی در سررسید قرارداد آتی است که توسط بورس تعیین و اعلام میشود و تمامی افراد متعهد در سررسید قرارداد آتی (یعنی کسانی که دارای موقعیت تعهدی باز هستند)، به منظور شرکت در فرآیند تحویل باید طی این مهلت، فرم مربوطه را تکمیل و از طریق کارگزار به اتاق پایاپای ارائه کنند.

-

وجه تضمین

بهطور کلی، دریافت وجه تضمین در بازار مشتقه با هدف کاهش ریسک اعتباری انجام میشود؛ در واقع اگر در این دست قراردادها طرف متعهد نخواهد یا به هر علتی نتواند به تعهد خود عمل کند، نهاد سومی که بین طرفین قرار گرفته است (اتاق پایاپای)، جلوی این اقدام را میگیرد.

هنگام ورود به قرارداد اختیار آتی، خریدار باید به اندازه قیمت اختیار، پول در حساب خود داشته باشد. این مبلغ پس از کسر از حساب خریدار به حساب فروشنده واریز میشود. در مقابل، فروشنده نیز باید بهاندازه وجه تضمین اولیه در حساب خود پول داشته باشد. لازم به ذکر است مبلغ وجه تضمین اولیه توسط بورس تعیین میشود. نکته دیگری که باید در نظر داشته باشید این است که لازم است طرفین علاوه بر مبالغی که به آنها اشاره کردیم، مبلغ کارمزد معاملات را نیز در حسابشان داشته باشند. کارمزد معاملات مربوط به هر قرارداد را میتوان از طریق سایت بورس کالا در قسمت جزئیات قرارداد مشاهده کرد. همچنین جزئیات مربوط به محاسبه وجه تضمین نیز از همین طریق در دسترس قرار دارد.

جمعبندی

در این مقاله با قراردادهای اختیار معامله در بازار مشتقه کالا آشنا شدید. همانطور که پیشتر گفته شد قراردادهای اختیار معامله ابزاری کاربردی برای پوشش ریسک در داراییهای پایه هستند. برای معامله این اوراق توصیه میشود با بهترین استراتژیهای سرمایه گذاری و معاملاتی آپشن آشنا شوید تا با شناخت کافی در این ابزار سرمایهگذاری کنید.