معاملات آتی چیست؟

قرارداد آتی (Futures Contract) نوع قرارداد است که به موجب آن طرفین متعهد میشوند در زمانی مشخص در آینده و با قیمتی معین، دارایی پایه تعیین شده در قرارداد را معامله کنند. قراردادهای آتی بهعنوان یکی از ابزارهای مشتقه در بورس کالا مورد معامله قرار میگیرند. محصولاتی از قبیل زعفران، نقره و صندوقهای طلا از جمله داراییهای پایهای هستند که میتوانند تحت قراردادهای آتی خرید و فروش شوند. در نظر داشته باشید برای ورود به این بازار لازم است علاوه بر دریافت کد بورسی، کد معاملات آتی را نیز دریافت کرده باشید. در ادامه این مقاله با دقت بیشتری بازار آتی و مزایای معامله در این بازار را مورد بررسی قرار میدهیم.

ویدیوی معاملات آتی چیست؟

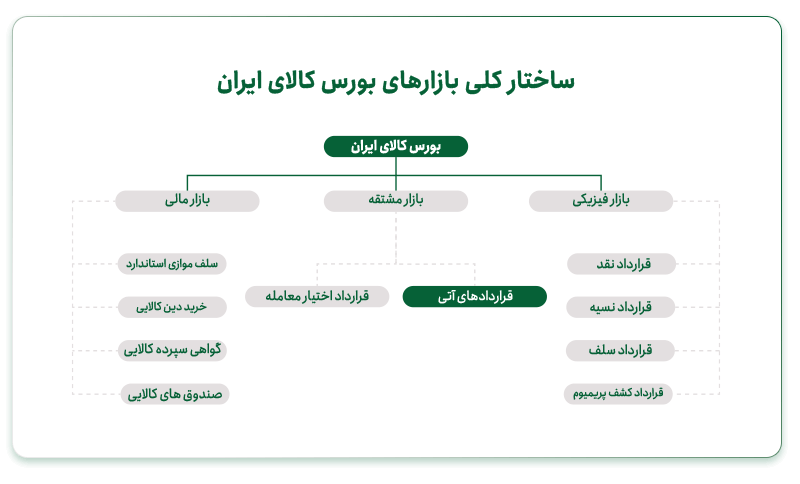

جایگاه بازار آتی در بورس کالا

همانطور که در مقاله «آشنایی با بورس کالا» اشاره شد، بورس کالا از سه بازار تشکیل شده که شامل «بازار فیزیکی»، «بازار مشتقه» و «بازار مالی» است و هر کدام از این بازارها نیز زیرمجموعههایی مشخص دارند. بهعنوان مثال گواهی سپرده کالایی زیرمجموعه بازار مالی بورس کالا است و اگر فردی قصد داشته باشد از طریق این اوراق نسبت به خرید سیمان از بورس اقدام کند، در واقع در حال فعالیت در بازار مالی بورس کالا است. به همین صورت میتوان جایگاه بازار آتی را در بورس کالا مشخص کرد. بازار آتی در کنار بازار اختیار معامله، بخش مهمی از بازار مشتقه بورس کالا را تشکیل میدهد. در نمودار زیر میتوانید با دقت بیشتری جایگاه بازار آتی در بورس کالا را ببینید. همچنین برای آشنایی با بازار اختیار معامله نیز میتوانید به مقاله «قرارداد اختیار معامله یا OPTION چیست؟» مراجعه کنید.

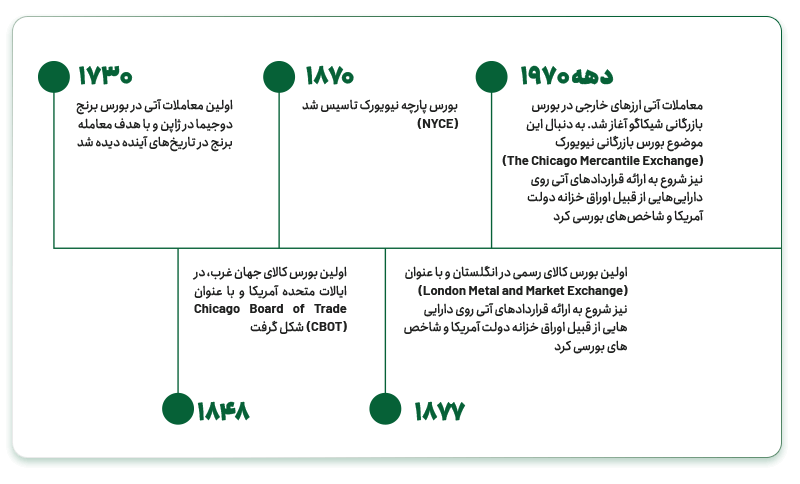

تاریخچه معاملات آتی

نخستین معاملات آتی سال ۱۷۳۰ در بورس برنج دوجیما (Dojima Rice Exchange) در ژاپن انجام شده است. در بازارهای غربی نیز قرن شانزدهم در لندن معاملات آتی انجام میشده، اما این معاملات در بازار انگلستان تا سال ۱۸۷۷ و زمان تاسیس بورس فلزات لندن (London metal Exchange) حالت رسمی پیدا نکرد. این در حالی است که سال ۱۸۴۸ در ایالات متحده آمریکا این معاملات برای نخستین بار بهصورت رسمی در هیئت تجارت شیکاگو (Chicago Board of Trade) انجام میگرفت.

نخستین داراییهای پایه در قراردادهای آتی محصولات کشاورزی بودند. هدف اولیه از ایجاد این قراردادها نیز کاهش ریسک پیشروی کشاورزان (تولیدکننده) و عمدهفروشانی بود که قصد داشتند در آینده محصول مورد نظر را در بازار به فروش برسانند. در واقع قراردادهای آتی این امکان برای کشاورزان فراهم میکرد تا اطمینان داشته باشند محصول تولیدی خود را در آینده و پس از برداشت، در قیمتی مشخص میفروشند و البته پیش پرداختی دریافت میکردند که میتوانستند هزینههای تولید محصول را تا تاریخ برداشت و دریافت مبلغ کامل قرارداد تامین کنند. از سوی دیگر عمدهفروشان هم با امضای یک قرارداد آتی اطمینان داشتند در آینده و با قیمت توافقی، قادر خواهند بود آن محصول را تهیه کرده در بازار به فروش برسانند. اگرچه امروزه هدف اصلی ایجاد بازار آتی کاملا از بین نرفته است، اما با اینحال بسیاری از افراد صرفا با هدف کسب سود وارد این دست معاملات میشوند و بسیاری از افراد قصد ندارند در تاریخ سررسید مقدار مشخص شده از دارایی مورد نظر را تحویل بگیرند. لازم به ذکر است معاملات قانونی قراردادهای آتی در بازار ایران نیز برای نخستین بار از آذرماه سال ۱۳۸۴ آغاز شد.

آشنایی با قراردادهای آتی

قرارداد آتی قراردادی است که براساس آن فروشنده متعهد میشود در سررسید معین، مقدار مشخصی از یک کالا را به قیمتی که در قرارداد مورد توافق قرار گرفته، بفروشد و در مقابل، طرف دیگر قرارداد متعهد میشود همان کالا با همان مشخصات را در سررسید معین بخرد. برای اینکه هر دو طرف به تعهدات خود عمل کنند، باید مبلغی را بهعنوان وجه تضمین اولیه نزد اتاق پایاپای بگذارند که متناسب با تغییرات قیمت آتی این وجه تضمین اولیه، تعدیل میشود. قراردادهای آتی دوطرفه هستند و میتوانیم بدون در اختیار داشتن کالا، آن را با مشخصات معین بفروشیم و در آینده (پس از چند ماه) آن را با قیمتی که اکنون توافق کردیم تحویل دهیم و پول آن را دریافت کنیم. این نوع معامله برای افرادی مانند کشاورزان و تولیدکنندگانی که قصد دارند ریسک خود را کاهش دهند، بسیار مفید است. کشاورزی که میخواهد مطمئن شود در فصل برداشت محصول از نوسان قیمت در امان است و کارخانهای که میخواهد برای برنامهریزی و بودجهبندی، مقدار و قیمت خریدهای آینده خود را مشخص کند، میتوانند از قرارداد آتی آن کالا برای رسیدن به اهداف خود استفاده کنند.

زمانی که معاملهگری در بازار آتی اقدام به اخذ موقعیت (خرید یا فروش) میکند، تا زمانی که معامله معکوس موقعیتش را اتخاذ نکند، در اصطلاح گفته میشود که موقعیت (Position) باز گرفته است و حساب معاملهگر، هر روز با قیمت تسویه روزانه در حالت سود یا ضرر قرار گرفته و تعدیل میشود. زمانی که معاملهگر موقعیت معکوس با موقعیتی که دارد را اتخاذ کند (به همان تعداد و در همان سررسید) اصطلاحا گفته میشود او موقعیتش را بسته یا آفست (Offset) کرده است. سررسید در بازار آتی عبارت است از آخرین روز معاملاتی که در مشخصات قرارداد آتی بهمنظور تعیین تکلیف قرارداد (بسته شدن قرارداد یا تحویل آن) اعلام میشود.

نماد معاملاتی در بازار آتی چگونه تعیین میشود؟

تاریخ سررسید قراردادهای آتی بر روی یک کالا بهصورت استاندارد و مشخص توسط بورس تعیین میشود و فقط برای سررسیدهای معینی که تعیین شده، امکان انجام معاملات آتی وجود دارد. هر سررسید با یک نماد مشخص در تابلو معاملات نمایش داده میشود و هر نماد معاملاتی متشکل از نام کالا، ماه و سال قرارداد است و تمامی نمادهای معاملاتی باید به تصویب هیئت پذیرش رسیده باشند. بهعنوان مثال نماد معاملاتی SAFME98 نشاندهنده قرارداد آتی زعفران نگین تحویل مهر 98 است.

مزایای قراردادهای آتی

قراردادهای آتی امکانات مختلفی پیشروی معاملهگران حرفهای بازار قرار میدهند که مهمترین مزایای این قراردادها شامل امکان کسب سود از ریزش قیمتها (دوطرفه بودن بازار)، وجود اهرم مالی و امکان کسب سود از محل اختلاف قیمت محصول در بازارهای مختلف (آربیتراژ) است. در ادامه هر یک از این مزایا را با دقت بیشتری بررسی میکنیم:

-

معاملات دوطرفه بازار آتی

هنگام معاملات سهام، ریزش قیمتها برای دارندگان سهام شرکتها خبر خوبی نیست. کاهش قیمتها یا روند نزولی بازار برای سهامداران یک شرکت به معنی زیان یا در بهترین حالت کاهش سود سرمایهگذاری است. این در حالی است که در یک بازار دو طرفه مانند بازار آتی، اگر شما توانسته باشید روند بازار را بهدرستی پیشبینی کنید، میتوانید در موقعیت فروش قرار بگیرید؛ یعنی در یک قرارداد آتی، طرف فروشنده قرارداد باشید. در چنین شرایطی شما با پیشبینی روند نزولی بازار قراردادی مبنی بر فروش یک دارایی مشخص در آینده و در قیمتی از پیش تعیین شده میبندید. حال اگر قیمت دارایی مورد نظر در فاصله عقد قرارداد تا تاریخ سررسید روندی نزولی در پیش گرفته باشد و البته قیمت قرارداد بالاتر از قیمت نقدی آن دارایی در تاریخ سررسید باشد، شما از این کاهش قیمت سود میکنید. چرا که توانستهاید محصولی را گرانتر از قیمت بازار بهفروش برسانید.

-

وجود اهرم مالی

وجود اهرم مالی در قراردادهای آتی به این معنا است که شما میتوانید با سرمایهای چند برابر سرمایه خودتان وارد معامله شوید. بهعنوان مثال اگر اهرم مالی یک قرارداد ۵ باشد، سرمایهگذاران میتوانند با یک سرمایه ۱۰۰ میلیونتومانی وارد قراردادی به ارزش ۵۰۰ میلیون تومان شوند. اهرم مالی در قراردادهای آتی از تقسیم ارزش قرارداد به وجه تضمین قرارداد بهدست میآید. برای محاسبه ارزش قرارداد کافیست قیمت گواهی سپرده کالای مورد نظر را در تعداد گواهی سپرده در هر قرارداد ضرب کنید. بهعنوان مثال اگر قیمت گواهی سپرده یک کالا در بازار ۵۰۰۰ تومان و هر قرارداد از ۱۰۰۰ گواهی تشکیل شده باشد، ارزش هر قرارداد معادل ۵ میلیون تومان خواهد بود. حال اگر بورس کالا وجه تضمین لازم برای هر قرارداد را یک میلیون تومان اعلام کرده باشد، اهرم مالی هر قرارداد با تقسیم ارزش آن قرارداد بر وجه تضمین بهدست میآید؛ بنابراین در مثال فوق اهرم قرارداد معادل ۵ است.

-

کسب سود بدون ریسک از محل اختلاف قیمت (آربیتراژ)

معاملهگران بازار آتی میتوانند از محل اختلاف قیمت دارایی پایه در بازار نقدی و بازار آتی نیز بدون تحمل ریسک سود کسب کنند. بهعنوان مثال تصور کنید درحال حاضر قیمت کالایی در بازار نقدی گرانتر از قیمت آن در بازار آتی است؛ بنابراین افراد میتوانند با خریداری کالا در بازار آتی و فروش آن در بازار نقدی، از محل این اختلاف قیمت سود بدون ریسک کسب کنند. برای درک بهتر این مفهوم و کاربرد آن در بازار آتی و سایر بازارها، پیشنهاد میکنیم مقاله «آربیتراژ چیست؟» را مطالعه کنید.

داراییهای پایه در قرارداد آتی

با مراجعه به سایت بورس کالا (ime.co.ir)، میتوان لیست داراییهای پایه در قراردادهای آتی را مشاهده کرد. برای این منظور میتوانید پس از ورود به سایت بورس کالا از طریق منوی «بازارها» و سپس «بازار آتی» لیست داراییهای پایه را مشاهده کنید. گفتنی است تاکنون در بازههای زمانی متفاوت معاملات آتی کالایی نظیر زعفران، نقره، صندوق طلا، پسته، سکه طلا، زیره سبز و مس کاتد در بازار انجام شده است. بررسی لیست داراییهای پایه نشان میدهد بسیاری از این داراییها را میتوان در بازار فیزیکی بورس کالا یا از طریق گواهیهای سپرده کالایی در بازار مالی بورس کالا خریداری کرد؛ اما بهعنوان مثال امکان خرید سیمان از بورس از طریق قراردادهای آتی درحال حاضر فراهم نیست. در نظر داشته باشید برای آشنایی بیشتر با گواهی سپرده کالایی میتوانید به مقاله «گواهی سپرده کالایی چیست؟» مراجعه کنید.

لازم به ذکر است با مراجعه به این لیست میتوانید کارمزد معاملات، نماد معاملاتی هر دارایی، استاندارد تحویل (ویژگیهای مختلف محصول مورد معامله از قبیل ویژگیهای ظاهری و…) و موارد دیگری از این دست را مشاهده کنید. همچنین در نظر داشته باشید ساعات معاملاتی قراردادهای آتی در روزهای شنبه تا پنجشنبه از ساعت ۱۰ الی ۱۵ انجام میشود. همچنین در نظر داشته باشید، برای فراهمسازی شرایط بهتر در بازار و جلوگیری از احتمال تحمل زیانهای سنگین برای سرمایهگذاران در بازارهای مختلف همواره یک دامنه نوسان قیمتی برای تغییرات قیمت داراییها در هر روز معاملاتی تعریف میشود. این دامنه نوسان برای قراردادهای آتی مثبت و منفی پنج درصد است. علاوه بر این فراموش نکنید، همواره میتوان با مراجعه به لیست داراییهای پایه قراردادهای آتی در سایت بورس کالا دامنه نوسان مربوط به هر قرارداد را مشاهده کرد.

پیشنهاد مطالعه: « بهترین استراتژیهای معاملاتی در بازار آتی »

نحوه دریافت کد آتی

برای دریافت کد معاملات آتی ابتدا باید مراحل ثبتنام و احراز هویت خود را در سجام تکمیل کرده باشید. سپس میتوانید با مراجعه به سامانه EBGO کارگزاری فارابی، ثبتنام خود را انجام دهید. در ادامه با مراجعه به بخش معرفی حساب و افتتاح حساب در اختیار، لازم است با دریافت معرفینامه نسبت به افتتاح حساب در یکی از بانکهای مورد تایید (که لیست آنها در سایت بورس کالا موجود است) اقدام کرده و حساب بانکی خود را به کارگزاری معرفی کنید. سپس میتوانید جهت امضای قرارداد به شعبه کارگزاری مراجعه کنید تا در انتها برای شما کد آتی صادر شود.

اهمیت آموزش در معاملات آتی

همانطور که پیشتر نیز اشاره کردیم و البته در مقاله «اهمیت آموزش معاملات آتی» به آن پرداختیم، شرکت در قراردادهای آتی مستلزم برخورداری از سطح بالایی از دانش مالی است. برخلاف خرید و فروش سهام، با استفاده نادرست و اشتباه از اهرم مالی در معاملات آتی، حتی این احتمال وجود دارد که تمام سرمایه خود را از دست دهید؛ بنابراین باید اهمیت شرکت در دوره آموزش بورس مرتبط به این حوزه از بازار سرمایه را جدی بگیرید.