اندیکاتور استوکاستیک چیست؟

اندیکاتور استوکاستیک (Stochastic) یک شاخص حرکتی محبوب در تحلیل تکنیکال است که دقت بالایی در سیگنال خرید و فروش دارد. استوکاستیک یک اندیکاتور مومنتوم(Momentum) است که وضعیت سهم را بر اساس محدوده قیمت در یک دوره زمانی معین (معمولاً یک دوره 14 روزه) نشان میدهد. در ضمن استفاده از آن همراه با ابزارهای دیگر مانند شاخص قدرت نسبی (RSI) و اندیکاتور همگرایی واگرایی میانگین متحرک (MACD) برای تایید سیگنالهای خرید و فروش بسیار کاربردی است. اندیکاتور استوکاستیک یکی از محبوبترین اندیکاتورها در میان تحلیلگران سراسر جهان است؛ بنابراین یادگیری آن بهعنوان بخشی از فرایند آموزش بورس و همچنین آموزش کامل تحلیل تکنیکال، زمینه افزایش موفقیت تحلیل را فراهم میکند.

تاریخچه اندیکاتور استوکاستیک

استوکاستیک در اواخر دهه 1950 توسط دکتر جورج لین طراحی شد. جورج لین در مصاحبههای خود به این مساله اشاره کرده است که این اندیکاتور از قیمت، حجم معاملات یا هر چیز مشابه دیگری پیروی نمیکند؛ بلکه از سرعت حرکت قیمت یا جهت حرکت پیروی میکند. اندیکاتور استوکاستیک مبتنی بر این ایده است که قیمت در بازاری با روند صعودی، مایل است نزدیک به بالاترین قیمت (High) بسته شود و در بازاری با روند نزولی نیز تمایل دارد نزدیک به پایینترین قیمت (Low) بسته شود.

لین همچنین بهعنوان یک قاعده ثابت میکند که سرعت حرکت قیمت مهمتر از تغییر جهت قیمت است. کلمه «استوکاستیک» از کلمه یونانی «Stochastikos» گرفته شده که به معنای «تصادفی» یا «حدس زدن» است و به همین دلیل اندیکاتور استوکاستیک به اندیکاتور تصادفی نیز معروف است و مفهوم آن به استفاده از روشهای تصادفی یا احتمالی برای تجزیهوتحلیل دادههای بازار و تصمیمگیری سرمایهگذاری اشاره دارد.

اندیکاتور استوکاستیک چطور عمل میکند؟

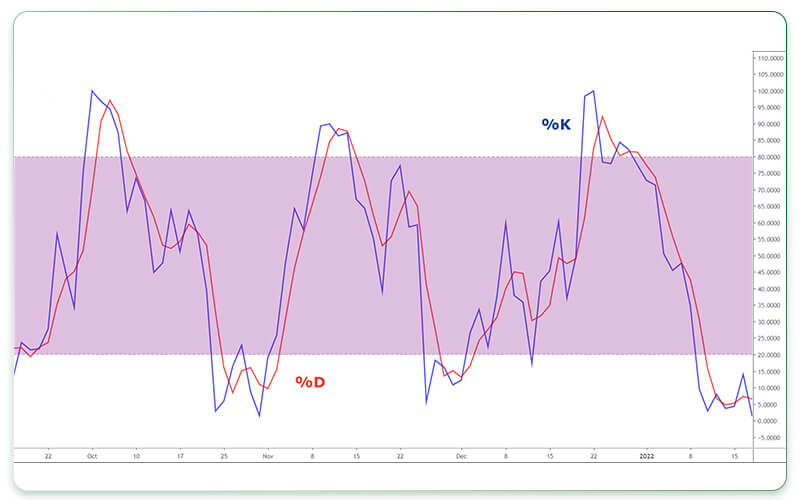

اندیکاتور استوکاستیک مانند اندیکاتور RSI بین دو سطح صفر تا 100 نوسان دارد. در تنظیمات اولیه استوکاستیک بهصورت پیشفرض سطوح 20 و 80 بهعنوان مرزهای اشباع خرید و فروش در نظر گرفته شده است؛ بنابراین زمانی که استوکاستیک در سطح 20 یا پایینتر از آن باشد، نشاندهنده منطقه اشباع فروش است و زمانی که در سطح 80 یا بالاتر از آن باشد، نشاندهنده منطقه اشباع خرید است. نمودار اندیکاتور استوکاستیک یا تصادفی از دو خط تشکیل شده است. خط D% یا Smooth D و خط K% یا Smooth K که در ادامه به بررسی آنها میپردازیم:

-

خط K%

این خط در نمودار اندیکاتور با رنگ آبی نمایش داده میشود و بین تحلیلگران به خط سریع معروف است. K% نشاندهنده قیمت فعلی اوراق بهادار است و بهصورت درصدی از تفاوت بین بالاترین و پایینترین مقادیر آن در یک دوره زمانی معین نشان داده میشود. به عبارت دیگر، K نشاندهنده قیمت فعلی در رابطه با محدوده قیمت اخیر هر سهم است.

-

خط D% در استوکاستیک

این خط در نمودار اندیکاتور با رنگ قرمز نمایش داده میشود و بیانکننده میانگین متحرکی با دوره 3 از K% است. در بازار سرمایه این خط به خط کُند معروف است و ساختاری شبیه به خط سیگنال در اندیکاتور مکدی(MACD) دارد. D% برای نمایش روند بلندمدت قیمتهای فعلی استفاده میشود.

نوسان گیری با اندیکاتور استوکاستیک

در اندیکاتور استوکاستیک تقاطع دو خط K% و D% بهعنوان سیگنال در نظر گرفته میشود که نشاندهنده تغییر جهت بازار است. در حالت کلی میتوان گفت زمانی که خط K% خط D%را به سمت بالا قطع کند، سیگنال خرید و در صورتی که خط K% خط D% را به سمت پایین قطع کند، سیگنال فروش صادر میشود. همچنین عبور خط استوکاستیک از منطقه اشباع فروش و اشباع خرید نیز بهترتیب نشانهای برای خرید یا فروش تلقی میشود. به این صورت که با توجه به ویژگیهای مناطق اشباع خرید و فروش در این اندیکاتور، هنگامی که استوکاستیک بالاتر از سطح 80 باشد، به این معنی است که سهم بیش از حد خریداری شده است؛ بنابراین این انتظار وجود دارد که بازار در کوتاه مدت شاهد اصلاح باشد. همچنین اگر استوکاستیک پایینتر از سطح 20 باشد، بیانگر این نکته است که در این منطقه سهام بیش از حد فروخته شده و ممکن است به قیمتهای جذابی برای خرید نزدیک شویم. در نظر داشته باشید سیگنال خرید زمانیکه خطوط K% و D% از پایین سطح 20 را رو به بالا میشکنند و سیگنال فروش زمانیکه خطوط K% و D% از بالا سطح 80 را رو به پایین میشکنند، از درجه اعتبار بیشتری برخوردار هستند.

نحوه نمایش اندیکاتور استوکاستیک

این اندیکاتور بهصورت نموداری مجزا، زیر نمودار قیمت قرار میگیرد تا تحلیلگران بهراحتی بتوانند تغییرات آن را با نمودار قیمت مقایسه و در نهایت بهترین سهم برای خرید را انتخاب کنند. در تصویر زیر نمودار هفتگی شرکت معادن منگنز ایران با نماد کمنگنز و سیگنالهای صادر شده در اندیکاتور استوکاستیک و همچنین سطوح قابلتوجه 20 و 80 را مشاهده میکنید.

واگرایی در اندیکاتور استوکاستیک

واگرایی در اندیکاتور استوکاستیک یکی از سیگنالهای بازگشتی است که میتوان در استراتژی معاملاتی از آن استفاده کرد. واگرایی استوکاستیک به ندرت و البته زمانی رخ میدهد که نمودار قیمت و اندیکاتور دو سقف یا کف قیمت قابل توجه و متضاد هم ایجاد کنند. به عبارت دیگر قیمت در جهت مخالف اندیکاتور حرکت کند. همانطور که در مقاله واگرایی در تحلیل تکنیکال اشاره شد، در حالت کلی سه گروه واگرایی معمولی (Regular Divergence)، واگرایی مخفی (Hidden Divergence) و واگرایی اغراقآمیز (Exaggerated Divergence) وجود دارد که هر کدام نیز به دو نوع مثبت و منفی تقسیم میشوند.

در واگرایی معمولی زمانیکه در کف نمودار، روند اندیکاتور افزایشی و روند قیمت کاهشی باشد، آن را واگرایی معمولی مثبت (+RD) مینامند. این نشانه معمولاً در روندهای نزولی مشاهده میشود و میتواند نشاندهنده صدور سیگنال خرید باشد. زمانیکه در سقف نمودار، اندیکاتور کاهشی و قیمت افزایشی باشد، آن را واگرایی معمولی منفی (-RD) مینامند. این واگرایی در انتهای یک روند صعودی شکل میگیرد و میتواند نشاندهنده سیگنال خروج باشد.

تصویر زیر نمودار هفتگی شرکت صنعتی آما با نماد فاما و واگرایی -RD در قیمت و اندیکاتور استوکاستیک را نمایش میدهد. همانطور که قبلاً اشاره شد، این واگرایی در انتهای یک روند صعودی شکل گرفته است و نشاندهنده سیگنال خروج است.

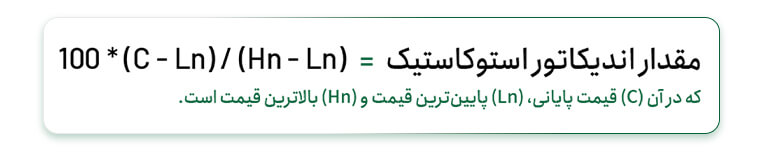

فرمول اندیکاتور استوکاستیک

فرمول اندیکاتور استوکاستیک یا تصادفی (فرمول زیر) رابطه بین قیمت بسته شدن سهم و محدوده قیمتی آن را در یک دوره مشخص محاسبه میکند. معمولاً دوره زمانی متداول 14 روزه است؛ اگرچه می توان آن را برای رفع نیازهای تحلیلی خاص شخصیسازی کرد.

مقدار نهایی اندیکاتور استوکاستیک مقداری بین 0 تا 100 خواهد بود و همانطور که پیشتر اشاره شد، مقدار 20 یا کمتر از آن نشاندهنده منطقه اشباع فروش و 80 یا بیشتر از آن نشاندهنده منطقه اشباع خرید است؛ بنابراین مقدار اندیکاتور استوکاستیک برای شناسایی فرصتهای خرید و فروش بالقوه و همچنین برای سنجش قدرت روند فعلی به معاملهگران و سرمایهگذاران کمک بزرگی میکند. اندیکاتور استوکاستیک در اکثر پلتفرمهای تحلیلی مانند فارابیکسو وجود دارد و امکان استفاده از آن بهراحتی میسر است.

معرفی اندیکاتورهایی برای تایید استوکاستیک

برخی از بهترین اندیکاتورها در تحلیل تکنیکال برای تکمیل اندیکاتور استوکاستیک عبارتند از میانگین متحرک، شاخص قدرت نسبی (RSI) و همچنین اندیکاتور واگرایی همگرایی میانگین متحرک (MACD) که هر کدام از آنها را میتوان برای تایید سیگنالهایی که با اندیکاتور استوکاستیک مطابقت دارند، بررسی و مقایسه کرد. اغلب تحلیلگران خبره و با تجربه علاوه بر تحلیل تکنیکال، به آموزش تحلیل بنیادی نیز توجه ویژهای دارند تا با درک اخبار و گزارشهای شرکتها دید گستردهتری نسبت به بازار سرمایه داشته باشند.

در نهایت باید گفت که استوکاستیک یکی از محبوبترین اندیکاتورها در تحلیل تکنیکال است که میتواند بینش عمیقی در مورد قدرت روند ارائه دهد. این اندیکاتور همچنین در صورت شکلگیری واگرایی با نمودار قیمت، برای تشخیص نقاط بازگشتی روند توسط معاملهگران و سرمایهگذاران کاربرد دارد تا بتوانند تصمیمات سرمایهگذاری آگاهانهتری داشته باشند.

این پست دارای 5 دیدگاه است

مقاله مفیدی است و شاخص را به زبانی ساده بیان نموده است.

سلام و ممنون از همراهی شما.

ممنونم از

اموزش خوب و مفید

با سپاس از همراهی شما.

استوکاستیک حساب کردم ولی درست جواب نداد چرا