صندوق سهامی چیست؟ معرفی بهترین صندوق های سهامی

اگر زمان و دانش کافی برای سرمایهگذاری مستقیم در بازار سرمایه را ندارید؛ اما، بهدنبال کسب سود از این بازار هستید، میتوانید صندوق سهامی را برای سرمایهگذاری انتخاب کنید. این صندوقها توسط گروهی حرفهای از خبرههای بازار سرمایه مدیریت میشوند و نسبت به سرمایهگذاری مستقیم ریسک کمتری را برای شما بهدنبال خواهند داشت. در این مقاله قصد داریم شما را با صندوقهای سهامی، انواع آنها، نحوه سرمایهگذاری و مزایای این صندوقها آشنا کنیم.

صندوق سهامی چیست؟

صندوق سهامی ابزاری برای سرمایهگذاری غیرمستقیم در بورس است. منابع مالی این نوع از صندوقها در داراییهایی از جمله سهام و حق تقدم سهام شرکتهای بورسی و فرابورسی و مواردی از این دست سرمایهگذاری میشود. لازم به ذکر است، با توجه به مدیریت حرفهای، این صندوقها بازدهی بالاتر از شاخص کل بورس محقق میکنند. افراد با سرمایهگذاری در صندوق سهامی دیگر نیازی به صرف زمان برای بررسی روندهای بازار یا حتی برخورداری از دانش مالی ندارند؛ بنابراین تمام افراد فارغ از میزان دانش مالی و البته با هر سرمایهای میتوانند در صندوق سهامی سرمایهگذاری کنند. در ادامه این مقاله این نوع از صندوقهای سرمایهگذاری را با دقت بیشتری مورد بررسی قرار دادهایم.

ویدیوی صندوق سهامی چیست؟

سازوکار صندوق سهامی به چه صورت است؟

در دنیای امروز روشهای مختلفی برای سرمایه گذاری در بورس وجود دارد و هر کدام از این روشها ویژگیهای خاص خود را دارند. صندوقها بهعنوان ابزاری مطمئن برای یک سرمایهگذاری مناسب و پرسود شناخته میشوند. در میان انواع مختلف صندوقها، صندوقهای سهامی ویژگیهای خاصی دارند و برای افرادی که تمایل دارند بازدهی بیشتر از بازدهی شاخص بورس کسب کنند، جذابیت زیادی دارند.

بیشتر دارایی این صندوقها در سهام شرکتهای بورسی و فرابورسی سرمایهگذاری شده است؛ بنابراین بازدهی آنها متناسب با بازدهی بازار سرمایه و حتی بهتر از آن است. با توجه به اینکه مدیریت دارایی در صندوق سرمایهگذاری سهامی توسط تحلیلگران و متخصصان سرمایهگذاری انجام میشود، مدیران صندوق در تلاش هستند تا در بازار صعودی بازدهی بهتر از شاخص کل و عموم بازار کسب کرده و در بازار منفی نیز با تغییر ترکیب داراییها در ابزارهای مختلف، اصلاح کمتری نسبت به کلیت بازار تجربه کنند.

آیا صندوقهای سهامی سود ثابت پرداخت میکنند؟

همانطور که از نام این صندوق پیداست، بیشتر دارایی صندوقهای سهامی در سهام شرکتهای بورسی و فرابورسی سرمایهگذاری میشود و تنها بخش بسیار کمی از سبد داراییهای این صندوقها به ابزارهای با درآمد ثابت مانند اوراق مشارکت، سپردههای بانکی و… اختصاص مییابد. به همین دلیل، نمیتوان سود ثابت و از پیش تعیین شدهای را برای این صندوقها متصور بود. این موضوع را میتوان بزرگترین تفاوت صندوق سرمایهگذاری سهامی و صندوق با درآمد ثابت دانست.

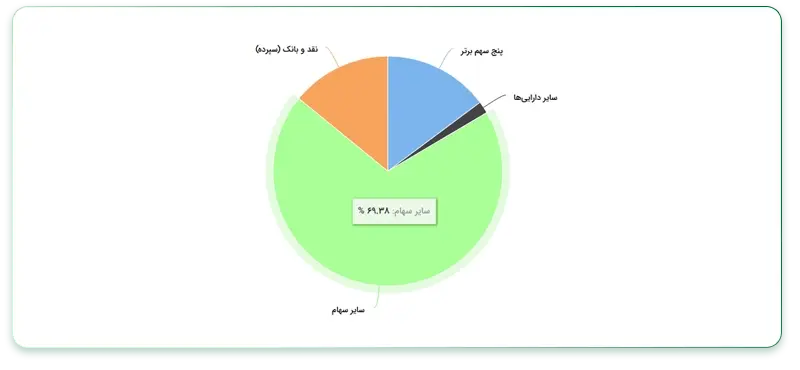

ترکیب داراییهای صندوقهای سهامی چگونه است؟

ترکیب دارایی صندوقها نشان دهنده سهم داراییهای مختلف در پرتفولیو صندوق است. صندوقهای سهامی بر اساس ماهیتی که دارند باید بخش اعظم سرمایه خود را به داراییهای سهامی اختصاص دهند. در این صندوقها، حد نصاب 70% برای برخورداری از سهام در ترکیب داراییهای صندوق لحاظ شده که یک میزان حداقلی است.

براساس اطلاعاتی که در امیدنامه صندوقها ثبت میشود هر صندوق میتواند باقی ترکیب خود را براساس یک حداکثری که به عنوان حد نصاب مشخص شده به سایر داراییها از جمله اوراق بهادار با درآمد ثابت، گواهی سپرده بانکی، اخذ موقعیت خرید یا فروش در قراردادهای اختیار معامله، حق تقدم سهام و… اختصاص دهد.

برای اینکه از ترکیب داراییهای صندوق سهامی مختلف مطلع شوید، میتوانید به سایت هر صندوق مراجع کرده و در صفحه اصلی، منوی ترکیب داراییهای صندوق را انتخاب کنید. برای مثال در تاریخ 1402/10/23 ترکیب داراییهای صندوق سلام فارابی به شکل زیر است:

تفاوت صندوق سهامی و صندوق با درآمد ثابت

همانطور که پیشتر اشاره شد، بیشتر دارایی صندوقهای سهامی در بازار سهام سرمایهگذاری میشود؛ بنابراین، نمیتوان بازدهی مشخصی را برای این صندوقها متصور بود. برخلاف صندوقهای سهامی، بخش اعظم داراییهای صندوقهای با درآمد ثابت به سرمایهگذاری در اوراق با درآمد ثابت مثل اوراق مشارکت، سپردههای بانکی، اوراق خزانه و … اختصاص مییابد؛ به همین دلیل، عموما بازدهی این صندوقها قابل پیشبینی است.

تفاوت دیگری که میان این دو نوع صندوق وجود دارد، به میزان بازدهی آنها برمیگردد. در بازارهای مالی بازدهی بیشتر، بهدنبال تحمل ریسک بالاتر حاصل میشود؛ ازاینرو، طبیعی است که به دلیل بالاتر بودن ریسک سرمایهگذاری در صندوقهای سهامی، بازدهی بیشتری نیز نسبت به صندوقهای درآمد ثابت داشته باشند؛ اما فراموش نکنید که میزان بازدهی هیچکدام از این صندوقها قابل محاسبه و تضمینی نیست. نکته مهمی که در مورد صندوقهای با درآمد ثابت وجود دارد این است که سوددهی این صندوقها روزشمار (بیشتر از سود بانکی) است و به تعداد روزهای سرمایهگذاری شما بستگی دارد.

مزیت صندوق سهامی در بازار منفی چیست؟

صندوقهای سهامی توسط گروهی از متخصصان و تحلیلگران خبره بازار مدیریت میشوند که صلاحیتشان به تایید سازمان بورس و اوراق بهادار رسیده است. مدیران صندوق متعهد میشوند که حافظ منافع و دارایی سرمایهگذاران باشند و برای این کار با رصد مستمر بازار و اتخاذ استراژیهای مدیریت ریسک و سرمایه، در زمانهای مختلف بهترین سبد دارایی را برای صندوق انتخاب میکنند. همین مساله موجب میشود تا در بازار منفی با اصلاح پرتفوی و تبدیل داراییها به سهام شرکتهایی با ریسک کمتر و همچنین ابزارهای با درآمد ثابت مانند اوراق مشارکت، داراییهای صندوق با اصلاح کمتری مواجه شوند.

انواع صندوق سهامی

صندوقهای سهامی با توجه به روش سرمایهگذاری در آنها به دو دسته صندوق قابل معامله (ETF) و صندوق صدور و ابطالی تقسیم میشوند که در ادامه به معرفی هر کدام میپردازیم:

-

صندوق قابل معامله یا ETF

صندوقهای ETF یا Exchange-Traded Fund، صندوقهایی هستند که شما میتوانید واحدهای آن را کاملا مشابه با خرید و فروش سهام معامله کنید. صندوق ETF سهامی سلام فارابی، یکی صندوقهای ETF پرطرفدار بازار است و واحدهای آن از طریق سامانه معاملات آنلاین تمامی کارگزاریها بهراحتی قابل معامله هستند. این صندوق در بازه زمانی آبان تا اسفند ۱۴۰۱ یعنی در فاصله 4 ماه، بیش از 70 درصد بازدهی داشته است که این مساله سلام را در بین پربازدهترین صندوقهای سرمایهگذاری سهامی بورس قرار میدهد.

-

صندوقهای صدور و ابطالی

سرمایهگذاری در این نوع صندوقها از طریق درگاههای خود صندوق انجام میشود که صدور به معنای خرید و ابطال به معنای فروش واحدهای سرمایهگذاری صندوق است. صندوق یکم اکسیر فارابی نوعی صندوق صدور و ابطالی است که بهعنوان یکی از صندوقهای قدیمی بازار، از زمان پذیرهنویسی سودی بالغ بر 16 هزار درصد – بازدهی بسیار بیشتر از شاخص کل بورس و بازارهای موازی نظیر دلار، طلا، سکه و مسکن – را نصیب سرمایهگذاران کرده است. به این صورت که اگر 13 سال قبل، مبلغ 10 میلیون تومان در صندوق سرمایهگذاری سهامی اکسیر فارابی سرمایهگذاری کرده بودید، در حال حاضر سرمایه شما به بیش از یک میلیارد و 600 میلیون تومان رسیده بود. سرمایهگذاری در صندوق سرمایهگذاری سهامی اکسیر فارابی از طریق مراجعه به درگاه یکپارچه فارابی (فارابیزون) امکانپذیر است.

صندوق سهامی برای چه افرادی مناسب هستند؟

اگر شما جزو آن دسته از افرادی هستید که:

- بهدنبال کسب بازدهی بیشتر از شاخص کل بورس و داراییهای دیگر نظیر دلار، طلا و مسکن در بلندمدت هستند،

- فرصت و دانش کافی برای سرمایهگذاری در بورس را ندارند،

- قدرت ریسکپذیری بالایی دارند

میتوان گفت صندوق سرمایهگذاری سهامی انتخاب بینظیری برای شما خواهد بود. در واقع شما با خرید واحدهای این صندوقها، مدیریت دارایی خود را به گروهی از متخصصان حرفهای و با تجربه مدیریت دارایی میسپارید تا بدون نیاز به صرف زمان و دانش تخصصی، بازدهی مناسبی کسب کنید.

سهام بهتر است یا صندوق سهامی؟

اگرچه ماهیت صندوقهای سهامی و سهام عرضه شده در بازار تقریبا مشابه است؛ اما میزان ریسک شما با خرید این صندوقها نسبت به سرمایهگذاری مستقیم (خرید سهام) کاهش خواهد یافت. شما با خرید واحدهای صندوقهای سهامی در بلندمدت و بدون نیاز به بررسی بازار، سود قابل توجهی را کسب خواهید کرد که نسبت به درآمد سایر انواع صندوقها بیشتر خواهد بود. با این اوصاف، اگر به دنبال کسب سود بالا، بدون نیاز به صرف زمان و دانش تخصصی در معاملات سهام هستید، صندوقهای سهامی میتوانند گزینه بسیار مناسبی برای شما باشند.

مزایای سرمایهگذاری در صندوق سهامی چیست؟

با سرمایهگذاری در صندوقهای سهامی، بدون نیاز به دانش بورسی و صرف زمان، میتوانید سود مناسبی را از بورس کسب کرده و سرمایه خود را در مقابل تورم حفظ کنید. علاوهبراین، صندوقهای سهامی نقدشوندگی بالایی دارند و بهراحتی معامله میشوند. از مهمترین مزایای این صندوقها میتوان به موارد ذیل اشاره کرد:

- امکان سرمایهگذاری با پول کم

- سهولت سرمایه گذاری

- نقدشوندگی بالا؛ بدون صف خرید و فروش

- بازدهی قابلتوجه در بلندمدت

- عدم نیاز به رصد مداوم بازار

معایب صندوقهای سهامی چیست؟

استفاده از روش غیر مستقیم سرمایهگذاری در سهام به واسطه صندوقهای سهامی نیز به مانند هر روش دیگری در کنار مزایا، معایبی هم دارد که در ادامه برخی از مهمترین آنها بیان شده است:

-

برای دید کوتاهمدت مناسب نیستند:

بهطورکلی خرید این صندوقها به قصد نوسانگیری یا دریافت سود در کوتاه مدت توصیه نمیشود زیرا معمولا مدیریت کنندگان این صندوقها با رعایت اصول کاهش ریسک، همواره سعی در چینش پورتفویی دارند که سوددهی معقولی را در بلندمدت برای سرمایهگذاران خود به همراه داشته باشد.

-

کارمزد مدیریت صندوق:

هر سرمایهگذار با خرید واحدهای سرمایهگذاری صندوقها میپذیرد که بخشی از سود عایدی توسط صندوق را به عنوان کارمزد مدیریت صندوق پرداخت کند تا هزینههای جاری صندوق پوشش داده شود. معمولا این کارمزد به نسبت سود عایدی صندوقها، بالا نیست.

-

سلب حق حضور در مجامع شرکتها:

وقتی سرمایهگذار با استفاده از صندوقهای سهامی در بورس سرمایهگذاری میکند در حقیقت به صورت غیر مستقیم در شرکتهای بورسی سرمایهگذاری کرده است. از این رو نمیتواند در مجامع شرکتها حضور یابد یا از سود تقسیمی آنها بهرهمند شود.

سود صندوق سهامی چقدر است؟

همانطور که اشاره کردیم، صندوقهای سهامی برخلاف صندوق درآمد ثابت، سود ثابت ندارد و بازدهی این صندوقها علاوه بر دانش، تجربه و عملکرد مدیران صندوق، به بازدهی بازار سرمایه هم وابسته است؛ اما فراموش نکنید با سرمایهگذاری در این صندوقها احتمال ضرر کردن شما نسبت به سرمایهگذاری مستقیم (خرید سهام) کمتر است و حتی در صورت صعودی بودن بازار، امکان کسب سود بالاتر از شاخص کل بورس نیز خواهید داشت.

حداقل سرمایه لازم برای خرید صندوق سرمایهگذاری سهامی چقدر است؟

برای سرمایهگذاری در صندوقهای سهامی مانند سرمایهگذاری از طریق سبدگردانها به سرمایه بسیار زیادی نیاز نیست و اغلب افراد میتوانند با حداقل مبلغ سرمایهگذاری در بورس، واحدهای صندوقهای سرمایه گذاری سهامی(ETF) را از طریق سامانههای آنلاین کارگزاری خریداری کنند.

صندوق های سهامی فارابی

در حال حاضر کارگزاری فارابی دارای دو صندوق سرمایهگذاری در سهام با نامهای سلام فارابی و یکم اکسیر فارابی است. صندوق یکم اکسیر از آغاز فعالیت خود(به مدت 12 سال) توانسته است بازدهی 24000% را کسب کند و همچنین صندوق سلام فارابی از آغاز فعالیت خود(به مدت 1 سال و 8 ماه) توانسته بازدهی 64.2% را برای سرمایهگذاران خود به ارمغان آورد.

سرمایهگذاران میتوانند واحدهای صندوق سلام فارابی که به صورت ETF است را به راحتی از سامانههای معاملات آنلاین کارگزاریها خریداری کرده و همچنین برای خرید واحدهای صندوق یکم اکسیر فارابی نیز میتوانند از بخش فارابی زون کارگزاری فارابی یا سایت صندوق یکم اکسیر فارابی اقدام کنند.

کلام پایانی

صندوق سهامی نوعی از صندوقهای بازار سرمایه است که در صورت مثبت بودن بازار، سود قابل ملاحظهای را نصیب سهامداران خود کرده و چنانچه بازار منفی باشد، از سرمایه افراد در مقابل زیانی که با خرید مستقیم سهام متحمل خواهند شد، محافظت میکنند. میزان سوددهی این صندوق، ثابت و قابل پیشبینی نیست و علت آن هم این است که بخش اعظم سرمایهگذاری در این صندوقها در بازار سهام انجام شده و سهم سرمایهگذاری در اوراق مشارکت، سپردههای بانکی و… بسیار اندک است. چنانچه فکر میکنید روحیه ریسکپذیری خوبی دارید و بهدنبال کسب سودهای بالا هستید، اما زمان و تخصص کافی برای سرمایهگذاری در بازار سهام را ندارید، این صندوقها گزینه بسیار مناسبی برای شما محسوب میشوند.

سوالات متداول

با توجه به اینکه این صندوقها بخش اعظم دارایی خود را در سهام سرمایهگذاری میکنند، ریسک و بازده انتظاری بالاتری نسبت به صندوقهای درآمد ثابت دارند اما چون این صندوقها توسط افراد متخصص بازارهای مالی مدیریت میشود، میتواند ریسک معقولتری را نسبت به سرمایهگذاری انفرادی در سهام داشته باشد.

هر سرمایهگذار با توجه به سیاستهای سرمایهگذاری خود میتواند فاکتورهای متفاوتی را در نظر بگیرد تا از طریق آن بهترین صندوق را انتخاب کند. معمولا فاکتورهایی نظیر بازده و میزان داراییهای تحت مدیریت صندوق(AUM) میتوانند شاخصهای خوبی برای انتخاب صندوق سهامی باشند.

برای سرمایهگذاری در این صندوقها ابتدا باید در سامانه سجام ثبت نام کرده (در صورتی که ثبت نام انجام نشده باشد) و سپس از سامانه کارگزاری کد بورسی و اطلاعات حساب کاربری را دریافت کرد. همچنین برای خرید صندوقهای صدور و ابطالی نیاز به ثبت نام در سایت صندوق وجود دارد.

به دلیل سرمایهگذاری این صندوقها در سهام، مدیریت متفاوتشان و همچنین نوساناتی که در بازار بورس اوراق بهادار وجود دارد، نمیتوان بازدهی ثابتی را برای این صندوقها در نظر گرفت اما انتظار میرود در بلندمدت بازدهی این صندوقها بیش از میزان تورم شود.

این پست دارای 3 دیدگاه است

ممنون از سایت خیلی خوبتون

از مقاله با ارزش شما سپاسگزارم.

با سپاس از همراهی شما.