ارکان صندوق های سرمایه گذاری

قبل از انتخاب یک صندوق سرمایهگذاری، لازم است تا با دقت ارکان این صندوق را بررسی کنید. هر صندوق سرمایهگذاری از چندین رکن اساسی تشکیل شده که در بازدهی و مدیریت دارایی آن نقش مهمی دارند. برای دریافت اطلاعات کلیدی راجع به ارکان صندوق مد نظر خود، بهتر است به اساسنامه آن مراجعه کنید. در این مقاله قصد داریم به معرفی ارکان یک صندوق سرمایهگذاری و راههایی برای تشخیص بهترین صندوق بپردازیم.

صندوق سرمایهگذاری چیست؟

زمانی که تصمیم میگیرید به بازار سرمایه وارد شده و با انجام معاملات مختلف، بازدهی مناسبی را از این بازار کسب کنید؛ نقطه شروع تصمیمگیریهای شماست. انجام یک معامله درست و اصولی نیازمند داشتن فاکتورهای مهمی است که لازم است به آن توجه کنید.

اگر فکر میکنید دانش کافی برای تحلیل بازار را ندارید و نمیتوانید زمان مناسبی را برای بررسی گزارشات و خرید و فروش سهام صرف کنید، خرید واحد صندوقهای سرمایهگذاری بهترین گزینه برای شماست. در این صندوقها، سرمایه خرد افراد جمعآوری شده و توسط معاملهگران حرفهای در بخشهایی نظیر سهام، اوراق مشارکت، سپردههای بانکی و… سرمایهگذاری خواهد شد؛ بهاینترتیب، ریسک سرمایهگذاری افراد کاهش یافته و نیازی به بررسی لحظهای بازار و دانش تخصصی تحلیل نخواهند داشت.

انواع صندوق بورسی

صندوقهای سرمایهگذاری بر اساس نحوه تخصیص منابع مالی آنها بین داراییهای مختلف به انواع گوناگونی تقسیم میشوند. هر یک از این صندوقها برای گروه متفاوتی از سرمایهگذاران با اهداف مالی و درجه ریسکپذیری متفاوت مناسب هستند. بهعنوان مثال اگر فردی خود را یک سرمایهگذار محتاط بداند، باید صندوقهایی را انتخاب کند که سرمایهگذاری در آنها بدون ریسک است. در مقابل، سرمایهگذاران ریسکپذیر که بهازای کسب بازدهی بیشتر حاضر به تحمل میزان بیشتری از ریسک هستند، میتوانند صندوقهای پرریسکی مانند صندوق سهامی را انتخاب کنند. لازم به ذکر است، پیشتر در مقاله «صندوق سرمایه گذاری چیست و انواع آن کدام است؟» این موضوع را با دقت بیشتری مورد بررسی قرار دادهایم. با اینحال در ادامه این بخش نیز برخی از محبوبترین انواع صندوقهای سرمایهگذاری را بررسی میکنیم.

-

صندوق درآمد ثابت

منابع مالی یک صندوق درآمد ثابت صرف سرمایهگذاری در داراییهای بدون ریسک مانند سپردههای بانکی و اوراق با درآمد ثابت میشود. با این وجود، مدیران صندوق برای تحقق سود بیشتر بخش بسیار کوچکی از این منابع را صرف سرمایهگذاری در سهام شرکتها میکنند؛ اما این میزان هرگز به اندازهای نیست که روی سوددهی صندوق درآمد ثابت تاثیر منفی داشته باشد. برای آشنایی بیشتر با این نوع از صندوقها میتوانید به مقاله «صندوق سرمایه گذاری درآمد ثابت چیست؟» مراجعه کنید.

-

صندوق سهامی

همانطور که پیشتر اشاره شد، این نوع از صندوق سرمایهگذاری مناسب آن دسته از افرادی است که حاضر هستند برای دستیابی به میزان بالاتری از بازدهی، ریسک بیشتری را هم تحمل کنند. سرمایهگذاری در یک صندوق سهامی سبب میشود افرادی که با دید بلندمدت به سرمایهگذاری میپردازند بتوانند بازدهی بالاتر از بازارهای موازی و حتی شاخص کل بورس کسب کنند. برای آشنایی بیشتر با صندوقهای سهامی میتوانید مقاله «صندوق سهامی چیست؟» را بخوانید.

-

صندوق کالایی

صندوقهای کالایی نوع دیگری از انواع صندوق بورسی بهشمار میروند که منابع مالی آنها صرف سرمایهگذاری در اوراق بهادار مبتنی بر کالاهای مختلف از جمله طلا، محصولات کشاورزی و… میشود. یکی از مهمترین مزایای سرمایهگذاری در این دسته از صندوقها فراهم سازی امکان سرمایهگذاری در بازارهای مختلف با استفاده از ابزارهای نوینی است که بازار سرمایه در اختیار افراد قرار میدهد. برای آشنایی با این صندوقها مقاله «صندوق کالایی چیست؟» را ببینید.

اساسنامه صندوقها

اساسنامه هر صندوق سرمایهگذاری، مجموعهای از اطلاعات کلی و جزئی مرتبط با صندوق و فعالیت آن است که در دسترس استفادهکنندگان صندوق قرار میگیرد. در حقیقت اساسنامه مشابه با شناسنامهای برای صندوق بوده و دربرگیرنده قوانین، تبصرهها و توضیحاتی راجع به خود صندوق مانند هزینهها، ترکیب دارایی، مراحل پذیرهنویسی و ابطال واحدها و… است.

تمام صندوقهای سرمایهگذاری موظف به ارائه اساسنامه هستند و لازم است آن را قبل از انتشار، به تایید سازمان بورس و اوراق بهادار نیز برسانند. جهت دریافت اساسنامه صندوق مورد نظر خود، کافیست به سایت صندوق مراجعه کنید.

پیشنهاد مطالعه: <<تفاوت اساسنامه و امیدنامه صندوق سرمایه گذاری چیست؟>>

ارکان یک صندوق

ارکان هر صندوق بورسی برای مدیریت بهتر آن، به دو نوع اجرائی و نظارتی تقسیم میشوند. مواردی مانند مدیر صندوق، متولی صندوق، حسابرس، ضامن نقدشوندگی، کارگزار صندوق، بازارگردان و… از ارکان یک صندوق سرمایهگذاری هستند که در ادامه به تک تک این موارد خواهیم پرداخت.

مدیر صندوق

میتوان گفت مدیر هر صندوق سرمایهگذاری مهمترین رکن آن صندوق محسوب میشود. این فرد، از میان نهادهای مالی دارای مجوز انتخاب شده و شرح وظایف او در اساسنامه و امیدنامه صندوق قابل مشاهده خواهد بود. فردی که بهعنوان مدیر صندوق سرمایهگذاری انتخاب میشود، باید چند نفر را برای سمت مدير/ گروه مديران سرمايهگذاری انتخاب کند.

مدیر صندوق مانند هر مدیر دیگری، وظیفه تحقق اهداف سیستم تحت کنترل خود را دارد؛ از این رو، مدیر هر صندوق بورسی لازم است از طریق تهیه نرمافزارهای کاربردی و برنامهریزی درست، صندوق را به اهداف خود نزدیکتر کرده و بازدهی آن را افزایش دهد.

متولی صندوق

متولی هر صندوق بورسی، توسط سازمان بورس و اوراق بهادار تهران مشخص میشود. در حقیقت متولی صندوق نماینده سرمایهگذاران است؛ فردی که به وی اعتماد داشته و او را امین خود میدانند. از وظایف متولی میتوان به موارد زیر اشاره کرد:

- انتشار گزارشات مربوطه و نظر حسابرس

- بررسی تخلف ایجاد شده توسط سایر ارکان صندوق

- نظارت بر عملکرد ارکان مختلف

- انتشار اطلاعات در زمانی مشخص

کارگزار صندوق

وظیفه اصلی تمام کارگزاران حاضر در بازار، کمک به انجام معاملات است؛ بنابراین هر صندوق سرمایهگذاری نیاز دارد تا خرید و فروش خود را از طریق یک کارگزاری مورد تایید سازمان بورس و اوراق بهادار تهران و مدیر صندوق سرمایه گذاری، انجام دهد.

حسابرس

یکی از قوانین درج شده در اساسنامه هر صندوق بورسی، انتشار صورتهای مالی دورهای و سالانه است. همین موضوع، لزوم وجود یک حسابرس جهت انجام فرآیند حسابرسی صندوق را نشان میدهد. فرد حسابرس توسط متولی انتخاب شده و لازم است تا به تایید مجمع صندوق برسد.

ضامن نقدشوندگی

ضامن نقدشوندگی، مسئول تامین نیاز مالی صندوق در صورت کافی نبودن وجه در دسترس است و توسط مجمع صندوق انتخاب میشود. امروزه وجود ضامن نقدشوندگی اختیاری بوده و صندوقها بهعلت هزینهبر بودن آن، معمولا ضامن نقد شوندگی ندارند.

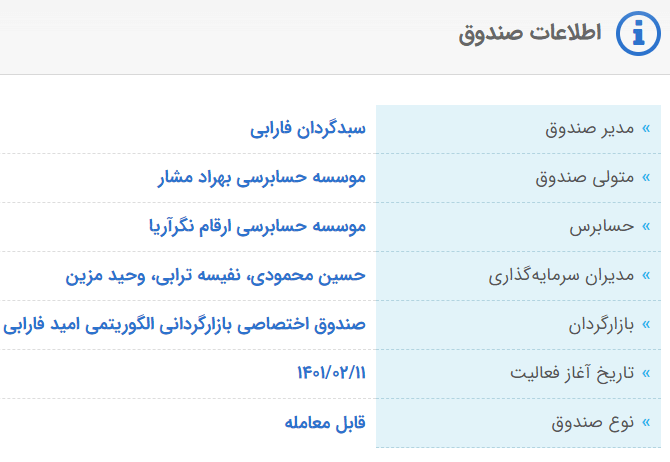

همانطور که اشاره کردیم، برای دسترسی به اطلاعات یک صندوق سرمایهگذاری مانند اساسنامه و…، میتوانید به سایت خود صندوق مراجعه کنید. به عنوان مثال اطلاعات مربوط به ارکان صندوق سهامی سلام فارابی که بر روی وبسایت این صندوق وجود دارد، به شرح زیر است:

انتخاب بهترین صندوق بازار

برای داشتن یک سرمایهگذاری مطمئن و پربازده، حتما قبل از اقدام به خرید هر دارایی، تحقیقات لازم را انجام دهید. در حال حاضر، 128 صندوق سرمایهگذاری در بازار سرمایه مشغول به فعالیت هستند و هرکدام بازدهی متفاوتی را برای شما به ارمغان میآورند. میزان بازدهی هر صندوق بورسی به نوع صندوق و شرکت سبدگردان آن بستگی دارد. برای مثال میزان بازدهی سالانه صندوق لبخند فارابی بهعنوان یک صندوق درآمد ثابت، 30/03 درصد است که بازدهی بسیار بالایی در میان سایر صندوقها بهشمار میرود.

از طرف دیگر، صندوق سهامی سلام فارابی نیز توانسته بازدهی شش ماهه 150 درصدی را از آبان 1401 تا اردیبهشت 1402 به نام خود به ثبت برساند. برای سرمایه گذاری در هر دو صندوق نامبرده میتوانید با جستجوی نمادهای «لبخند» و «سلام» در سامانه معاملاتی تمام کارگزاریها معامله خود را انجام دهید.

این پست دارای 4 دیدگاه است

مقاله ارزشمندی است

از همراهی شما متشکریم.

درود بر شما

با سپاس از همراهی شما