تحلیل تکنیکال چیست؟ آموزش تحلیل تکنیکال

سرمایهگذاران از روشهای متفاوتی برای تحلیل و بررسی بازارها استفاده میکنند. باتوجه به اینکه در تحلیل تکنیکال در بورس نموداری از سابقه قیمت و معاملات داراییها مورد بررسی قرار میگیرد، فارغ از نوع بازار، زبان یکسان و قابلفهمی را برای تمامی تحلیلگران فراهم میکند. این نوع از تحلیل یکی از مهمترین مباحث در آموزش بورس است که با فراگیری آن میتوانید احتمال موفقیت معاملاتتان در بازارهای مختلف را افزایش دهید. هدف اصلی تحلیلگر تکنیکال، شناسایی روندهای بازار و خرید و فروش در بهترین سطوح قیمتی است. تحلیلگر تکنیکال برای رسیدن به این هدف از ابزارهای مختلفی استفاده میکند که در این مطلب قصد داریم شما را با این روش تحلیلی و ابزارهای کاربردی آن آشنا کنیم.

بازار بورس با ریاضی و اعداد گره خورده و افرادی که به این حوزه علاقه ندارند نمی توانند به موفقیت چشم گیری دست پیدا کنند. در نگاه اول تحلیل تکنیکال بسیار سخت و پیچیده به نظر می رسد ولی می توان با افزایش آگاهی و تمرین مداوم در تحلیل و بررسی قدرت تحلیلی خود را تا حد بسیار زیادی افزایش داد.

در واقع تحلیل تکنیکال شامل مطالعه و بررسی شاخص ها، نمودارها و الگوهای مختلفی است که روند بازار و وضعیت سهام های مختلف را برای سرمایه گذار روشن می کند. فرض کنید قیمت یک سهام خاص در طول یک سال تغییرات مختلفی دارد. مثلاً در فصل زمستان قیمت این سهام افزایش زیادی پیدا می کند. با استفاده از تحلیل تکنیکال می توان تمام این تغییرات و دیگر عواملی که روی سهام تأثیرگذار است را شناسایی و بررسی کرد و از آن ها برای موفقیت بیشتر در خرید و فروش سهام استفاده مناسب کرد.

ویدیوی آشنایی با تحلیل تکنیکال

تحلیل تکنیکال چیست؟

تحلیل تکنیکال یکی از کاربردیترین روشهای تحلیلی است که با استفاده از آن میتوان انواع بازارهای مالی از قبیل دلار، سکه، بورس، ارز دیجیتال، فارکس و… را تحلیل کرد. بهطورکلی میتوان گفت تحلیل تکنیکال، روشی است که به وسیله نمودارهای قیمتی، الگوها و ابزارهای خاص، بهترین نقاط برای خرید و فروش سهام را شناسایی میکند. تحلیلگران تکنیکال معتقدند برای سرمایه گذاری در بورس و انجام معاملات، نیازی به بررسی عواملی همچون وضعیت بنیادی سهام، وضعیت اقتصادی جامعه، شرایط سیاسی و… نیست؛ بلکه تنها با بررسی نمودارها و الگوهای قیمتی میتوان ارزندگی سهام را تشخیص داد.

به خاطر داشته باشید تاریخ مجدداً تکرار خواهد شد

این اصطلاح یکی از مهم ترین تأثیرهای تحلیل تکنیکال است. مثلاً اگر شما نمودار نرخ ارز در طول سال های مختلف را بررسی کنید مشاهده خواهید کرد که نرخ ارز در فصل پاییز و پیش از ماه ژانویه افزایش می یابد و این امر در مورد بازار بورس نیز صدق می کند و همان طور که گفته شد قیمت سهام های مختلف در طول بازه های زمانی بنا به شرایط قابل پیش بینی تغییر کرده و تحلیل تکنیکال به ما کمک می کند که از این فرصت ها برای کسب سود بیشتر استفاده کنیم.

اساس و بنیان تحلیل تکنیکال بررسی ارتباط بین نمودارهای قدیمی و جدید است که می توان با استفاده از آن بازار سهام را پیش بینی کرد. در کنار آن سه فرضیه مهم در تحلیل تکنیکال وجود دارد که هر کدام از آن ها را بررسی می کنیم.

انعکاس تمام جزئیات یک سهام با قیمت آن

یکی دیگر از تحلیل های مهم تحلیل بنیادی است که در کنار تحلیل تکنیکال به افراد در زمینه بورس کمک می کند ولی تحلیل تکنیکال اعتقاد دارد که می توان با استفاده از آن تمام جزئیات سهام را به دست آورد و به همین دلیل نیاز زیادی به تحلیل بنیادی احساس نمی شود.(در آینده تحلیل بنیادی را در یک مطلب جدا شرح خواهیم داد.)

استفاده از الگوها و تکرار آنها در طول زمان

همان طور که گفتیم تاریخ مجدداً تکرار می شود و یکی از مبناهای مهم تحلیل تکنیکال نیز همین امر بوده و می توان با استفاده از الگوی تکرار جایگاه هر سهم در آینده را تا حدودی مشخص کرد. فرض کنید الگوی یک سهام الف-ب-پ است و بعد از پایان پ ما می دانیم که به نقطه الف و سپس مجدداً ب خواهیم رسید. بنابراین می توان با استفاده از این رویکرد تحلیل تکنیکال برنامه ریزی مناسبی انجام داد.

پیروی نرخ سهام از الگوهای خاص

تحلیل تکنیکال به ما می گوید که هر سهام نمودار و الگوی مخصوص به خود را دارد و با توجه به این نمودار و الگو قیمت آن در طول زمان تغییر می کند. به بیان ساده شدت و میزان تغییرات در طول زمان ممکن است متفاوت باشد ولی شکل و الگو مشابه خواهد بود و همواره از این قاعده پیروی می کند. مثلاً وقتی که یک سنگ در آب می اندازیم اطراف آن امواج مختلف تشکیل می شود که بزرگی امواج می تواند با توجه به وزن سنگ و شدت پرتاب متفاوت باشد ولی الگوی امواج تشکیل شده در اطراف سنگ قطعاً ثابت خواهد بود.

چرا تحلیل تکنیکال مهم است؟

یکی از رویکردهای مهم و اساسی تحلیل تکنیکال استفاده از ریاضی است. در تحلیل تکنیکال با استفاده از روش های ریاضی و آماری می توان بازار سهام را پیش بینی و روند رشد و نزول را تا حد زیادی در آینده پیش بینی کرد. بنابراین استفاده از ریاضی و آمار تحلیل تکنیکال را نسبت به تحلیل بنیادی بسیار دقیق تر کرده است.

یکی از مباحث مهم در سرمایه گذاری زمان است. تحلیل بنیادی برای سرمایه گذاری های بلند مدت مناسب بوده و می تواند در دراز مدت به سرمایه گذار کمک زیادی کند ولی در تحلیل تکنیکال زمان مطرح نبوده و بیشتر بازه های زمانی کوتاه بررسی می شود. بنابراین اگر نگاه کوتاه مدت و بلند مدت در یک سهام برای ما مطرح و مهم است باید دو تحلیل تکنیکال و تحلیل بنیادی را در کنار یکدیگر در نظر بگیریم.

یکی از خطرهای مهم در حوزه سرمایه گذاری و بورس سقوط سهام است که با استفاده از تحلیل های بنیادی نمی توان این امر را پیش بینی کرد ولی تحلیل تکنیکال ابزار مناسب را برای این کار در اختیار ما قرار می دهد و می توان سقوط سهام را تا حد زیادی پیش بینی کرد. مثلاً در سال 2009 با استفاده از تحلیل تکنیکال توانستند پیش بینی کنند که سهام در آستانه ی سقوط شدید قرار دارد.

تفاوت تحلیل تکنیکال و تحلیل بنیادی چیست؟

تحلیل بنیادی مانند تحلیل تکنیکال، یکی از کاربردیترین روشهای تحلیلی در بازارهای مالی است؛ اما این دو روش تفاوتهایی باهم دارند که در ادامه به آنها میپردازیم:

-

هدف از تحلیل

تحلیل تکنیکال روشی است که به کمک نمودارهای قیمتی و ابزارهای خاص، به بررسی عرضه و تقاضای موجود در بازار میپردازد و از این طریق بهترین نقطه برای خرید و فروش سهام را شناسایی میکند؛ اما تحلیل بنیادی به دنبال شناسایی ارزش ذاتی یک دارایی است و پس مقایسه آن با ارزش روز دارایی، به میزان ارزندگی آن پی میبرد.

-

ابزارهای تحلیل تکنیکال و بنیادی

ابزار کار تحلیل تکنیکال در بورس نمودار قیمت است. تکنیکالیستها با بهکارگیری اندیکاتورها و الگوهای قیمت، ارزندگی یک سهم را میسنجند؛ اما ابزار کار تحلیلگر بنیادی سایت کدال و صورتهای مالی شرکتها است. تحلیلگر بنیادی با تجزیه و تحلیل صورتهای مالی مانند صورت سود و زیان، صورت وضعیت مالی، صورت جریان وجوه نقد و… عملکرد شرکت را از لحاظ سودسازی میسنجد.

پیشنهاد مطالعه: «تحلیل بنیادی (فاندامنتال) چیست؟ آموزش به زبان ساده»

-

آموزش تحلیل تکنیکال و بنیادی

آموزش تحلیل تکنیکال به مراتب آسانتر از تحلیل بنیادی است. برای یادگیری این روش تحلیلی کافیست زبان نمودارها را درک کنید؛ در طرف مقابل تحلیل بنیادی نیاز به تخصص بیشتری دارد و تحلیلگر بنیادی باید شناخت درستی از صورتهای مالی و تجزیه تحلیل آنها داشته باشد. میتوان گفت یادگیری تحلیل بنیادی نسبت به تحلیل تکنیکال نیازمند صرف زمان بیشتری است؛ اما فراموش نکنید لازمه تبدیل شدن به یک تکنیکالیست حرفهای، تمرین و تکرار بسیار است.

-

دیدگاه سرمایهگذاری

تحلیل تکنیکال برای دیدگاههای مختلف سرمایهگذاری کاربرد دارد. بهعنوان مثال از این روش میتوان علاوه بر نوسانگیری و خرید و فروشهای کوتاهمدت، برای بازههای بلندمدت و شناسایی روندهای بزرگ بازار نیز بهره گرفت؛ اما کاربرد تحلیل بنیادی بیشتر برای سرمایهگذاریهای با افق بلندمدت است.

-

کاربرد تحلیل تکنیکال و بنیادی

تحلیل تکنیکال در همه بازارهای مالی کاربرد دارد و از اصول یکسانی برخوردار است. با آموزش تحلیل تکنیکال میتوانید علاوه بر سهام، سکه و طلا، دلار، بیتکوین و هر دارایی که نمودار قیمت داشته باشد را تحلیل کنید؛ اما تحلیل بنیادی بازارهای مختلف متفاوت است. بهعنوان مثال در بورس ایران برای شناسایی ارزش ذاتی سهام باید از صورتهای مالی آن کمک بگیریم، اما برای تحلیل بنیادی سکه باید عوامل کلان اقتصادی حاکم بر این بازار مانند وضعیت آینده انس جهانی و جنگهای اقتصادی و… را مد نظر قرار دهیم.

پیشنهاد مطالعه: «ترکیب تحلیل تکنیکال و تحلیل بنیادی»

-

کیفیت تحلیل

وجود تکنیکهای مختلف در تحلیل نمودارها، موجب شده در برخی مواقع تحلیلگران برداشتهای متفاوتی از یک نمودار قیمت واحد داشته باشند. در آموزش تحلیل تکنیکال با مباحث و سبکهای مختلفی مانند الیوت، ایچیموکو، پرایس اکشن، اندیکاتورها و… آشنا میشویم که هر یک براساس اصول خاص خود، میتوانند به نتیجهگیری متفاوتی از نمودار منجر شوند. برای مثال ممکن است با تئوری امواج الیوت، سهام شرکتی مناسب خرید باشد، اما براساس سبک پرایس اکشن، شرکت مورد نظر به هیچ عنوان قیمت مناسبی برای خرید نداشته باشد. از این دست اختلاف نظرها معمولا در تحلیل بنیادی کمتر دیده میشود؛ اما با توجه به مسائلی همچون روشهای متفاوت ارزشگذاری، بهخصوص در استارتآپها، ممکن است بین فاندامنتالیستها نیز شاهد تفاوت نظر باشیم.

پیشنهاد مطالعه: «تفاوت تحلیل تکنیکال و تحلیل بنیادی»

بهترین منابع آموزش تحلیل تکنیکال

راههای مختلفی برای آموزش تحلیل تکنیکال در بورس وجود دارد که در اینجا با سه روش اصلی آن آشنا میشوید.

-

کتاب آموزش تحلیل تکنیکال

در گذشته تعداد منابع آموزشی برای یادگیری تحلیل تکنیکال محدود بود. میتوان گفت اولین و معروفترین کتاب بین علاقهمندان در کشور ما، کتاب تحلیل تکنیکال جان مورفی است؛ اما در حال حاضر منابع مختلفی برای سبکهای تحلیلی تکنیکال ارائه شده است که میتوانید به کمک آنها دانش تحلیلی خود را افزایش دهید.

-

سایتهای آموزش تحلیل تکنیکال

یکی از سادهترین روشهای آموزش تحلیل تکنیکال، مطالعه مقالات و محتواهای موجود در سایتهای مرتبط است. یکی از بهترین منابع برای آموزش گام به گام تحلیل تکنیکال سایت آموزین، مرکز آموزش کارگزاری فارابی است که امکان دسترسی به بهترین محتواهای آموزشی و تحلیلی را برای علاقهمندان فراهم کرده است.

-

شرکت در دورههای آموزشی

با گسترش اینترنت و امکان برگزاری دورههای آموزشی به صورت آنلاین، شاید بتوان گفت بهترین روش آموزش تحلیل تکنیکال در بورس، شرکت در دورههای آموزشی آنلاین است. آموزین با فراهم کردن بستری جهت ارائه وبینارها و دورههای ضبط شده، طیف گستردهای از دورههای تحلیلی و آموزشی را در اختیار علاقهمندان قرار میدهد. برای آشنای با این دورههای میتوانید به مقاله «معرفی دورههای آموزشی آموزین» مراجعه کنید.

تاریخچه تحلیل تکنیکال

تحلیل تکنیکال برای اولین بار در اواخر قرن هجدهم میلادی مطرح شد. در آن زمان فردی به نام چارلز داو (Charles Dow) که بعدها به او لقب پدر علم تکنیکال دادند، مطالعات خود را در قالب نظریه داو ارائه داد. آقای داو که بنیانگذار وال استریت ژورنال نیز بود، به بررسی نمودارهای مختلف بازار سهام آمریکا پرداخت و پی به وجود قواعدی در نمودارهای قیمتی برد. پس از داو، افراد زیادی به تحقیق و بررسی نظریه او پرداختند و به کمک نتایج این تحقیقات پایه تحلیل تکنیکال بنا نهاده شد. تحقیقات در زمینه تحلیل تکنیکال همچنان ادامه دارد و قواعد و سبکهای جدید معاملاتی برای این روش به وجود آمده است.

اصول و فرضیات تحلیل تکنیکال

براساس نظریه داو میتوان گفت تحلیل تکنیکال بر سه اصل کلی زیر استوار است:

-

همه چیز در قیمت لحاظ شده است

اصل اول تحلیل تکنیکال به این موضوع اشاره دارد که تمام اطلاعات موجود در بازار باید خود را در قیمت منعکس کنند. بهعبارت دیگر اگر اتفاق مهمی در بازار رخ دهد، نتیجه آن را باید در قیمت ببینیم. اگر خبر مثبت باشد، طبیعتا قیمت با رشد همراه میشود و اگر خبر منتشر شده منفی باشد، باعث کاهش قیمت میشود. به همین دلیل است که تکنیکالیستها معتقدند نیازی به بررسی مسائل کلان اقتصادی و بنیادی نیست و همه چیز در نهایت خود را در نمودار قیمت نشان میدهد.

-

قیمتها براساس روندها حرکت میکنند

بهطورکلی در بازارهای مالی سه نوع روند صعودی، نزولی و خنثی وجود دارد. بر همین اساس در اصل دوم تحلیل تکنیکال گفته میشود تا زمانی که تغییر مهمی در روند رخ ندهد، روند فعلی بازار پابرجا خواهد ماند. بهعنوان مثال تا زمانی که بازار روند صعودی دارد، میتوانیم به نگهداری سهام امیدوار باشیم؛ اما زمانیکه روند صعودی سهم شکسته شود، باید انتظار تغییر روند صعودی به نزولی یا خنثی را داشته باشیم.

-

تاریخ تکرار میشود

اصل سوم تحلیل تکنیکال اشاره به این موضوع دارد که براساس روانشناسی بازار و احساسات معاملهگران، چرخههای قیمتی تکرار و نمودارهای قیمتی مجددا به قیمت گذشته خود باز میگردند. به همین دلیل است که تحلیلگران از مناطق حمایتی و مقاومتی برای شناسایی تغییر روندهای بازار استفاده میکنند.

انواع نمودار در تحلیل تکنیکال

در نمودارهای تکنیکال محور افقی برای زمان و محور عمودی برای نمایش قیمت در نظر گرفته میشود. انواع نمودار در تحلیل تکنیکال با توجه به ظاهر و اطلاعاتی که نمایش میدهند، متفاوت است. تحلیلگران معمولا از سه مدل زیر برای تحلیل و بررسی تغییرات قیمت دارایی استفاده میکنند:

- نمودار خطی

- نمودار میلهای

- نمودار شمعی

-

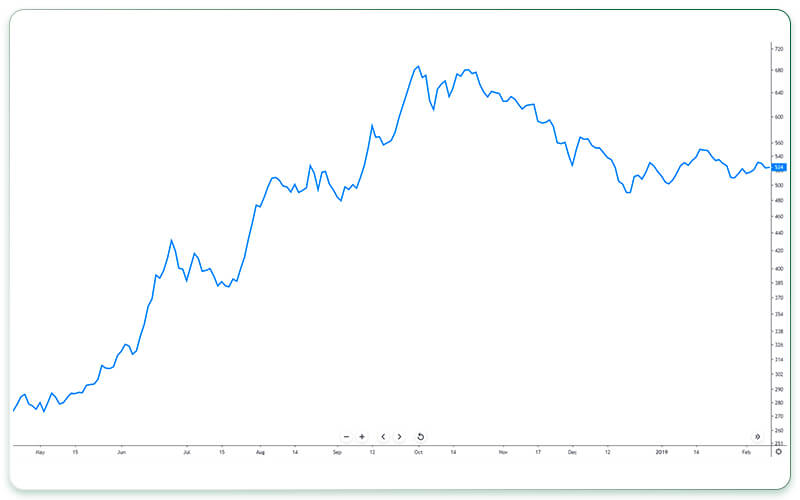

نمودار خطی

نمودار خطی سادهترین نوع نمودار قیمت است. اگر قیمت آخرین معامله انجام شده در هر دوره زمانی را به هم وصل کنید، نمودار خطی ایجاد میشود. بهعنوان مثال از اتصال قیمت آخرین معامله در هر روز، به نمودار خطی بازه زمانی روزانه (تایمفریم روزانه) میرسیم.

-

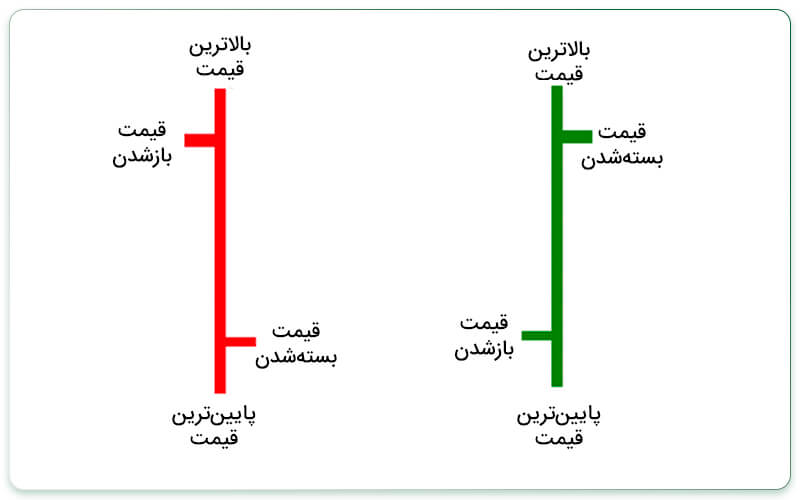

نمودار میلهای

نمودارهای میلهای نسبت به نمودار خطی اطلاعات بیشتری را در اختیار ما قرار میدهد. در نمودار میلهای قیمت اولین معامله، آخرین معامله، بالاترین و پایینترین قیمت نمایش داده میشود که نحوه نمایش اطلاعات در این نمودار به صورت تصویر زیر است:

توجه داشته باشید که در نمودارهای میلهای اگر قیمت آخرین معامله بیشتر از قیمت اولین معامله باشد، نمودار میلهای صعودی خواهیم داشت و اگر قیمت آخرین معامله کمتر از اولین معامله باشد، نمودار نزولی میشود.

-

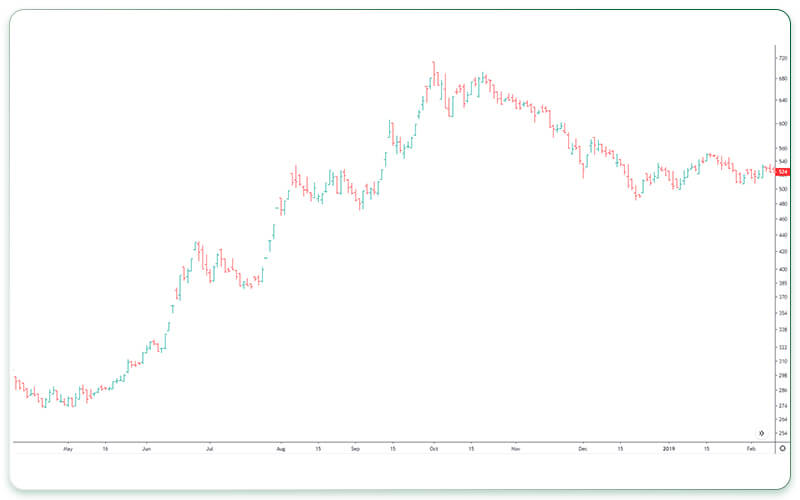

نمودار شمعی

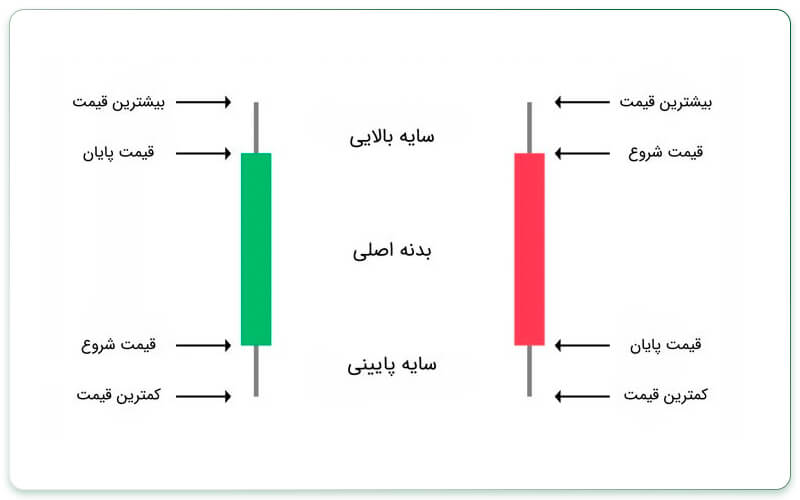

نمودار شمعی از لحاظ نحوه نمایش قیمتها دقیقا مشابه نمودار میلهای است و شامل قیمت اولین معامله، آخرین معامله، بالاترین و کمترین قیمت میشود. تفاوت اصلی نمودار شمعی با میلهای در نحوه نمایش این نمودار است. شکل کلی نمودار شمعی شامل سه قسمت سایه پایین، سایه بالا و بدنه شمع میشود که در شکل زیر به نمایش درآمده است.

در نمودارهای شمعی نیز اگر قیمت آخرین معامله بیشتر از قیمت اولین معامله باشد، شمع صعودی خواهیم داشت که معمولا با رنگ سفید یا سبز نمایش داده میشود. همچنین اگر قیمت آخرین معامله کمتر از اولین معامله باشد، شمع نزولی میشود که معمولا به رنگ مشکی یا قرمز نمایش میدهند.

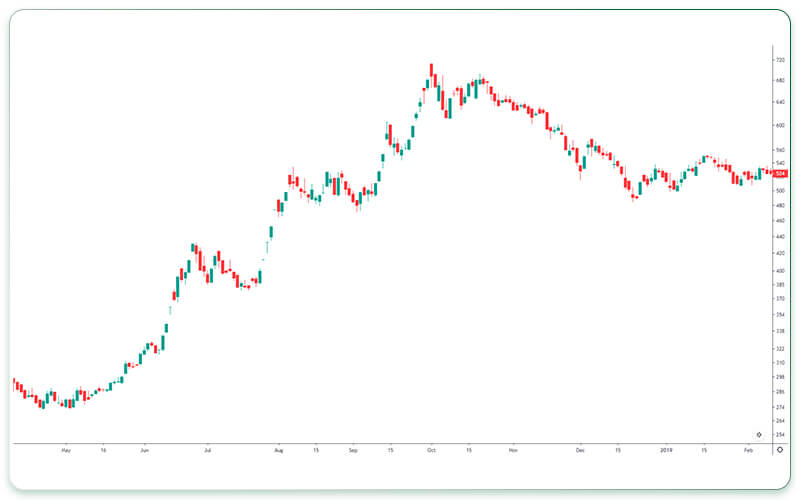

تایمفریم یا دوره زمانی

یکی از مواردی که هنگام استفاده از نمودارهای قیمتی باید به آن توجه کنیم، تایم فریم(Time Frame) معاملاتی است. تایم فریم در واقع بازه یا دوره زمانی است که محاسبات نمودار قیمت در آن انجام میشود. بهعنوان مثال اگر تایم فریم را در بازه زمانی روزانه در نظر بگیریم، هر میله یا شمع نمایانگر قیمت معاملات یک روز بازار است و اولین، آخرین، کمترین و بیشترین قیمت معاملات در همان روز خاص را نمایش میدهد. طبیعی است که اگر بازه زمانی انتخابی ما یک ساعته باشد، هر شمع یا میله، نشاندهنده قیمت معاملات در یک ساعت خواهد بود. باتوجه به تعداد روزهای معاملاتی بورس در ایران، هر 5 شمع در تایمفریم روزانه، یک شمع در تایمفریم هفتگی را تشکیل میدهد.

پیشنهاد مطالعه: <<معرفی تایم فریمهای پرکاربرد در تحلیل تکنیکال>>

تحلیل تکنیکال را از کجا شروع کنیم؟

در علم تکنیکال، ابزارها و سبکهای مختلفی برای یادگیری وجود دارد؛ بنابراین جهت آموزش تحلیل تکنیکال بهصورت اصولی، باید مسیر درستی را طی کنید. برای این منظور میتوان بهصورت خلاصه مراحل زیر را بهعنوان مسیر آموزشی تکنیکال در نظر گرفت:

- آشنایی با نمودارها و روندهای بازار

- سطوح حمایت و مقاومت

- اندیکاتورها

- الگوهای شمعی

- الگوهای کلاسیک

- فیبوناچی

- ایچیموکو

- پرایس اکشن

- الگوهای هارمونیک

- امواج الیوت

- نئوویو

در ادامه با هر یک از این روشها آشنا میشوید.

انواع روند در تحلیل تکنیکال

بهصورتکلی میتوان گفت نمودارهای قیمت در قالب سه روند صعودی، نزولی و خنثی حرکت میکنند که در ادامه به معرفی انواع روند در تحلیل تکنیکال میپردازیم.

-

روند صعودی

اگر درهها یا کفهای قیمتی یکی پس از دیگری در نقطه بالاتری شکل گیرد، به آن روند صعودی میگویند. برای شناسایی نقطه پایان روند صعودی کافی است خط روندی را از کفهای شکل گرفته شده در گذشته ترسیم کنیم. جایی که نمودار قیمت این خط روند را به پایین قطع میکند، نقطه پایان روند صعودی است.

-

روند نزولی

ویژگیهای روند نزولی عکس روند صعودی است. اگر سقفهای نمودار یکی پس از دیگری در نقطه پایینتری شکل گیرد، شاهد شکلگیری روند نزولی خواهیم بود. جهت شناسایی نقطه پایان روند نزولی نیز کافیست خطی از سقفهای نمودار ترسیم کنیم. اگر نمودار قیمت این خط را به سمت بالا قطع کند، روند نزولی به پایان میرسد.

-

روند خنثی

روند خنثی نیز به روندی گفته میشود که جهت حرکت مشخصی ندارد و کفها و سقفهای قیمتی آن بینظم هستند. بهصورتکلی میتوان گفت اگر روندی مشخصات روند صعودی یا نزولی را نداشته باشد، خنثی است.

سطوح حمایت و مقاومت

یکی از مهمترین اهداف تحلیلگر تکنیکال شناسایی سطح حمایت و مقاومت در بورس برای خرید و فروش در بهترین قیمت است. سطوح حمایتی به قسمتهایی از نمودار گفته میشود که احتمال افزایش تقاضا و در نتیجه برگشت قیمت از آن نواحی بالا است؛ اما سطوح مقاومت به قیمتهایی از نمودار گفته میشود که فشار عرضه در آن بالا خواهد رفت و اکثر معاملهگران تمایل به فروش دارایی خود دارند. سطوح حمایت و مقاومت انواع مختلفی دارد که در ادامه به معرفی آن میپردازیم:

-

حمایت و مقاومت استاتیک

درهها و قلههای شکل گرفته در گذشته، بهعنوان حمایتها و مقاومتهای استاتیک شناخته میشود. طبق اصل سوم تحلیل تکنیکال، نمودارها تمایل دارند به قیمتهای تاریخی خود واکنش نشان دهند. بر همین اساس از این قلهها و درهها میتوان بهعنوان مقاومت و حمایت استاتیک استفاده کرد.

-

حمایت و مقاومت روند

برای شناسایی این سطوح از خطوط روند استفاده میکنیم. توجه داشته باشید خط روند صعودی برای اتصال درههای نمودار و خط روند نزولی نیز با اتقصال قلههای نمودار ترسیم میشوند.

-

حمایت و مقاومت داینامیک

حمایت و مقاومت داینامیک نیز یکی از پرکاربردترین سطوح برگشت بازار هستند. برای ترسیم این سطوح از ابزارهایی مانند اندیکاتور میانگین متحرک استفاده میکنند. معمولا بازار در مسیر صعود یا نزول خود به این سطوح واکنش نشان میدهد.

-

حمایت و مقاومت روانی

اعداد رند قیمتی معمولا به عنوان حمایت و مقاومت روانی شناخته میشوند. به عنوان مثال عدد 100 تومان که قیمت اسمی هر سهم است، یکی از معتبرترین سطوح حمایت و مقاومت در نمودار سهام شرکتها بهحساب میآید.

اندیکاتورها

اندیکاتورها، ابزارهای تکنیکالی هستند که معمولا برای شناسایی روندهای بازار، مناطق اشباع خرید و فروش و نواحی بازگشتی مورد استفاده قرار میگیرند. در واقع اندیکاتورها در تحلیل تکنیکال فرمولهای ریاضی هستند که اطلاعات نهانی از نمودار قیمت را از لحاظ قدرت روند، مناطق حمایتی، مقاومتی و… را نمایش میدهند. این ابزارها انواع مختلفی دارند که از جمله آن میتوان به میانگین متحرک اشاره کرد که بهعنوان حمایت و مقاومت داینامیک چارت(نمودار) و برای شناسایی روند کاربرد دارد. از دیگر اندیکاتورهای کاربردی میتوان اندیکاتور RSI و MACD را برای شناسایی مناطق اشباع خرید و فروش یا حتی واگراییها نام برد.

-

اندیکاتور RSI

اندیکاتور RSI (خلاصه عبارت Relative Moving Average) یکی از کاربردیترین و در عینحال سادهترین ابزارهای تحلیل تکنیکال در بازار سرمایه است. این اندیکاتور که همواره بین اعداد صفر و صد در نوسان است با نشان دادن سطوح اشباع خرید و فروش میتواند سیگنالهای مناسبی صادر کند. برای آشنایی دقیق با این اندیکاتور و نحوه استفاده از آن میتوانید به مقاله «آموزش RSI در تحلیل تکنیکال» مراجعه کنید.

-

اندیکاتور MACD

اندیکاتور MACD (خلاصه عبارت Moving Average Convergence Divergence و به معنای واگرایی و همگرایی میانگین متحرک) با هدف شناسایی روند بازار و فرصتهای خرید و فروش مورد توجه بسیاری از سرمایهگذاران قرار داد. استفاده از این اندیکاتور در کنار اندیکاتور RSI میتواند در سرمایهگذاری دید خوبی به افراد علاقهمند بازار بدهد. لازم به ذکر است، در مقاله «اندیکاتور مکدی (MACD) چیست؟» این اندیکاتور را بهطور کامل مورد بررسی قرار دادهایم.

-

واگرایی در تحلیل تکنیکال

استفاده از واگرایی در تحلیل تکنیکال یکی از پرکاربردترین تکنیکها در بازار سرمایه بهشمار میرود. واگراییها میتوانند نشاندهنده احتمال بازگشت روند یا تضعیف روند فعلی در داراییهای مختلف باشند. واگرایی زمانی رخ میدهد که قیمت یک دارایی خلاف جهت اندیکاتورهایی مانند RSI و MACD حرکت کند.

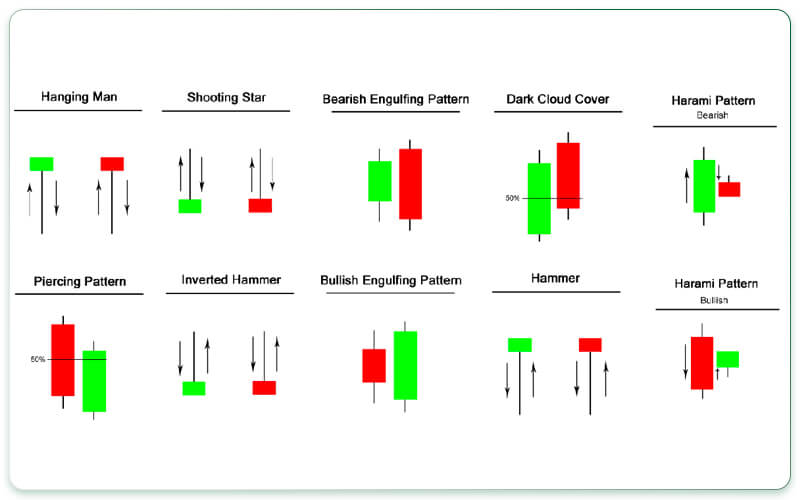

الگوهای شمعی

نمودارهای شمعی در تحلیل تکنیکال ساختارهای خاص و منظمی هستند که در نمودارهای شمعی شکل میگیرند. این الگوها اولین بار توسط ژاپنیها مورد استفاده قرار گرفت. الگوهای شمعی اشکالی متنوع با کاربردهای خاص دارند که از مهمترین آنها میتوان به دوجی، مارابوزو، چکش و ابر سیاه اشاره کرد. تحلیلگران به کمک الگوهای شمعی روند بازار را ارزیابی و زمان تغییر روند را براساس ساختارهای شکل گرفته پیشبینی میکنند. توجه داشته باشید الگوهای شمعی هم برای شناسایی قدرت روند و ادامهدار بودن آن کاربرد دارند و هم برای شناسایی نقاط برگشت بازار مورد استفاده قرار میگیرند.

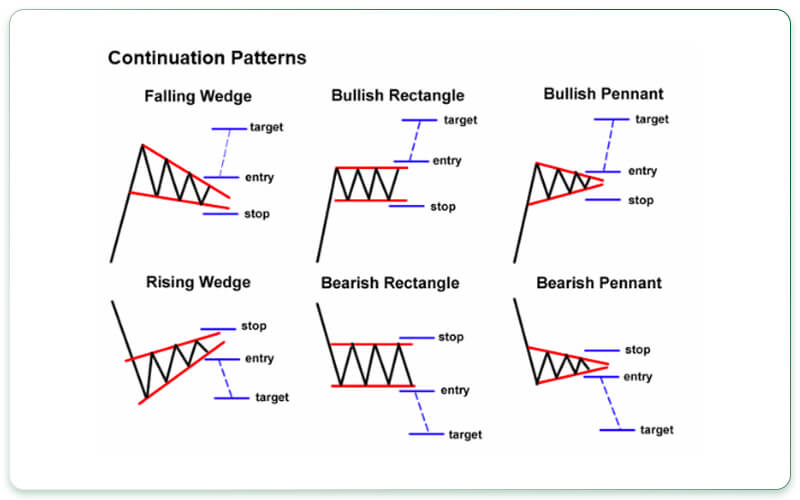

الگوهای کلاسیک

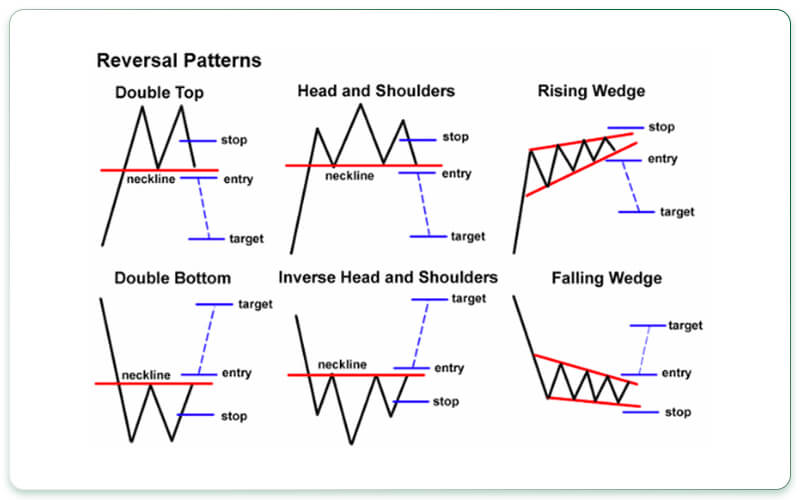

این الگوها ساختار خاصی در نمودارهای قیمتی هستند که به کمک آنها میتوانیم روند آینده و اهداف قیمتی را پیشبینی کنیم. الگوهای کلاسیک به دو دسته الگوهای ادامهدهنده روند و الگوهای بازگشتی تقسیم میشود. الگوهای ادامهدهنده همانطور که از نامشان پیداست، نمایانگر ادامهدار بودن روند فعلی نمودار هستند. از مهمترین این الگوها میتوان به الگوی پرچم، مثلث، مستطیل و حتی کنج اشاره کرد.

در طرف مقابل الگوهای بازگشتی قرار دارند که در این نوع نیز با توجه به نام آنها، میتوان نشانهای از تغییر جهت روند را مشاهده کرد. از مهمترین الگوهای بازگشتی نیز میتوان به الگوهای سر و شانه، الگوی کف و سقف دو قلو و سه قلو اشاره کرد.

پیشنهاد مطالعه : <<الگوی کلاسیک بازگشتی در تحلیل تکنیکال>>

فیبوناچی و الگوهای هارمونیک

فیبوناچی یکی از کاربردیترین ابزارهای تکنیکال برای شناسایی سطوح حمایت، مقاومت و همچنین اهداف قیمتی نمودار است. ابزار فیبوناچی براساس دنباله فیبوناچی در ریاضیات پدید آمده و نواحی پنهان حمایتی و مقاومتی را نمایش میدهند. ابزارهای فیبوناچی انواع مختلفی دارند که برخی برای شناسایی انتهای روند اصلاحی کاربرد دارند که به آنها فیبوناچی اصلاحی (Fibonacci Retracement) میگویند. برخی نیز برای شناسایی اهداف قیمت مورد استفاده قرار میگیرند که به آنها بسط فیبوناچی یا فیبوناچی پروجکشن (Fibonacci Expansion) گفته میشود. علاوه بر این، سایر ابزارهای فیبوناچی مانند فیبوناچی زمانی، کمان، کانال و… نیز وجود دارند که هر یک کاربرد خاصی دارند.

الگوهای هارمونیک

الگوهای هارمونیک ساختارهای پیشرفتهتر سطوح فیبوناچیها هستند که با تشکیل اشکالی در نسبتهای مشخص، با دقت بسیار بالایی مناطق پرپتانسیل برای برگشت بازار که اصطلاحا با نام PRZ شناخته میشوند را شناسایی میکنند. تحلیلگران حرفهای از این ساختارهای نموداری در کناری سبکهای پیشرفته تحلیل تکنیکال مانند امواج الیوت استفاده میکنند تا دقت تحلیل خود را افزایش دهند. الگوهای هارمونیک انواع مختلفی دارند که از مهمترین آنها میتوان به الگوی گارتلی، خرچنگ، خفاش و الگوی پروانه اشاره کرد. برای آشنایی بیشتر با فیبوناچی و الگوهای هارمونیک میتوانید در دوره «خودآموزین فیبوناچی و الگوهای هارمونیک» شرکت کنید. لازم بهذکر است این دوره بهصورت ویدئوهای ضبط شده است و افراد میتوانند با زمانبندی موردنظر خود آموزش ببینند.

پیشنهاد مطالعه:<<الگوی مثلث در تحلیل تکنیکال>>

ایچیموکو

ایچیموکو یک اندیکاتور حرفهای است که به کمک آن میتوان سطوح کلیدی حمایت، مقاومت و روندهای اصلی و پر قدرت بازار را شناسایی کرد. ایچیموکو از 5 جزء به نامهای تنکانسن، کیجونسن، چیکو اسپن، سنکو اسپن A و سنکو اسپن B تشکیل شده است که هر یک معرف حرکت خاصی از نمودار قیمت هستند. تحلیلگران معمولا از تقاطع خطوط تنکانسن و کیجونسن با هم یا چیکو اسپن و نمودار قیمت، برای شناسایی تغییر روند استفاده میکنند. علاوه بر این از ابر ایچیموکو که توسط سنکو اسپن A و سنکو اسپن B ساخته میشود نیز برای شناسایی محدودههای مهم حمایتی و مقاومتی کمک میگیرند.

پرایس اکشن

یکی از پیشرفتهترین سبک در تحلیل تکنیکال، پرایس اکشن است. هدف اصلی پرایس اکشن، پیشبینی جهت حرکت بازار با استفاده از ساختارهای نموداری و بدون کمک اندیکاتورها است. این روش تحلیلی معمولا برای نوسانگیرانی که در تایم فریمهای پایین معامله میکنند جذابیت بیشتری دارد و به کمک آن میتوانند نوسانات کوچک بازار را نیز شناسایی کنند. مزیت بزرگ این روش نسبت به سایر روشهای تکنیکالی، سرعت آن در شناسایی روندها و تغییر روندهای بازار است که تحلیلگران با استفاده از آن میتوانند حتی کوچکترین روندهای بازار را تحلیل کنند. در نظر داشته باشید در مقاله «کاربرد پرایس اکشن در بازارهای مالی» این سبک را با دقت بیشتری مورد بررسی قرار دادهایم.

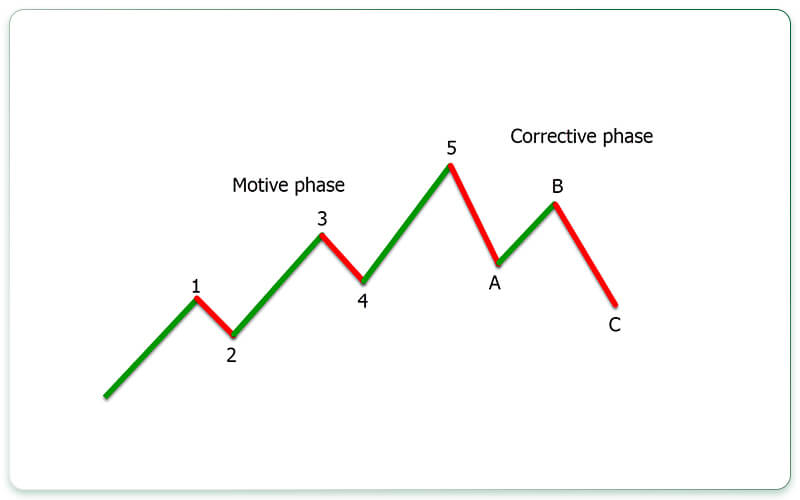

امواج الیوت

تئوری امواج الیوت را شاید بتوان کاملترین سبک تحلیلی دانست. الیوت تلفیقی از فیبوناچیها و الگوهای کلاسیک است که در چارچوب قواعد خاصی مورد استفاده قرار میگیرند. به کمک این روش میتوان روندهای بزرگ و کوچک بازار را به همراه اهداف قیمتی و زمانی آنها شناسایی کرد. در تئوری امواج الیوت، امواج به دو دسته امواج جنبشی و امواج اصلاحی تقسیم میشوند. امواج جنبشی در واقع امواجی هستند که در جهت حرکت اصلی بازار شکل میگیرند. ولی امواج اصلاحی امواجی هستند که در خلاف جهت حرکت اصلی بازار تشکیل میشوند. مزیت بزرگ این روش کاربرد آن در تمام تایمفریمهای معاملاتی از یک دقیقه تا ماهانه است. به همین دلیل است که این روش طرفداران زیادی بین تحلیلگران دارد. برای آشنایی بیشتر با تئوری امواج الیوت میتوانید دوره «خودآموزین آموزش کاربردی امواج الیوت» را ببینید.

نئوویو (NEoWave)

نئوویو یکی از جدیدترین و درعینحال بهروزترین سبکهای تحلیل تکنیکال است. نئوویو در واقع بهعنوان شکل نوینی از موجشماری امواج الیوت شناخته میشود. بهطورکلی تئوری امواج الیوت را میتوان به دو بخش الیوت کلاسیک و نئو ویو تقسیم کرد. الیوت کلاسیک در واقع همان سبکی بود که آقای رالف نلسون الیوت ابداع کرد و توسط افرادی مانند رابرت ماینر و رابرت پرچر گسترش یافت؛ اما نئوویو ساختار جدیدی از موجشماری است که دقت به مراتب بالاتری نسبت به سبک الیوت کلاسیک دارد. آقای گلن نیلی برای اولین بار نئوویو را ابداع کرد و بعدها با افزودن قواعد و ساختارهای جدیدتر، سبک خود را گسترش داد. این سبک درحال حاضر توسط بسیاری از تحلیلگران مورد استفاده قرار میگیرد و ساختارهای تحلیلی آن نیز روزبهروز درحال گسترش هستند.

کلام آخر

آموزش تحلیل تکنیکال، یکی از بهترین روشها برای کسب موفقیت در بازارهای مالی است. این روش تحلیلی به کمک نمودار قیمت و ابزارهای خاص خود به ما کمک میکند روندهای آینده بازار را با دقت بالایی پیشبینی کنیم. علاوه بر این، مزیت بزرگ این روش در شناسایی اهداف قیمتی و زمانی آن است. تحلیلگران به کمک الگوهای نموداری و ابزارهایی مانند فیبوناچیها، میتوانند محتملترین اهداف قیمت و زمانی نمودارها را نیز پیشبینی کنند.

این پست دارای یک دیدگاه است

سلام

لطفا فایل pdf همبنجا بارگزاری کنید